Nonostante le polizze unit linked siano prodotti di investimento inefficienti, continuano ad essere proposte con forza all’interno dei portafogli di risparmiatori ed investitori.

In realtà il motivo è molto chiaro e si nasconde nel netto contrasto che esiste tra i reali obiettivi di chi le vende e di chi le acquista.

Infatti, se guardiamo la composizione dei patrimoni delle famiglie italiane, notiamo immediatamente come i principali obiettivi di investimento siano:

- Ottenere delle garanzie sul capitale

- Evitare di correre dei rischi

- Portare a casa del rendimento

Invece le priorità dell’intermediario che propone questo strumento sono:

- Portare a casa delle commissioni

- …

- …

Noti delle differenze?

Senza aver ancora detto una sola parola su cosa sono le polizze unit linked e quali caratteristiche abbiano, pensi che ci possa essere della coerenza nella “consulenza” che ti viene fatta?

Bene, andiamo avanti.

Il fatto che le polizze unit linked siano così popolari è ancora più sbalorditivo se si pensa che l’Italia rappresenta uno dei paesi più sotto assicurati d’Europa.

Eppure i dati confermano questo trend e indicano che le vendite sono in aumento, in quanto spinte e proposte dalle compagnie assicurative e dalle banche come “ottima” forma di diversificazione degli investimenti.

Ecco la prima eresia che tra poco smascheriamo.

La vera natura di un investimento efficiente è tutt’altra cosa ed è fatta da una pianificazione finanziaria che ti aiuti a capire il rapporto rischio/rendimento adatto per selezionare gli strumenti migliori.

Ma come abbiamo appena visto, qui si sta giocando un’altra partita, in cui i tuoi interessi e quelli dell’intermediario finanziario non coincidono.

Tu vuoi proteggerti e raccogliere il giusto rendimento.

Loro vogliono raccogliere le alte commissioni.

Ti viene quindi proposta una polizza, perchè la tua mente la associa al concetto di protezione, senza però specificare che si tratta di uno strumento altamente costoso e rischioso, dove le garanzie non si vedono nemmeno col binocolo.

Vediamo quindi di scansare immediatamente la nebbia che circonda le unit linked, per capire nel concreto di cosa si tratta.

Cosa sono e come funzionano le polizze unit linked

Tecnicamente parlando le polizze unit linked fanno parte del filone delle polizze sulla vita.

Le parole “unit linked” significano “collegate ad una quota” (di un fondo comune di investimento), perciò tu versi i premi alla compagnia di assicurazione che, a sua volta, li investe in un fondo comune gestito da lei o da una società specializzata.

Il risultato finale che ottiene il beneficiario della polizza è quindi strettamente collegato all’andamento dei mercati finanziari.

Chiaramente, come ho già spiegato nell’articolo dedicato alle polizze con gestione separata, prima di essere investiti, i premi vengono decurtati dei cosiddetti “caricamenti”, cioè costi che comprendono:

- le commissioni amministrative per la costituzione della polizza

- il costo della copertura per la parte assicurativa in caso di morte

- eventuali altre commissioni per coperture accessorie

- le commissioni di gestione del fondo di investimento

- le commissioni di gestione del fondo su cui investe il fondo

Hai già capito di cosa stiamo parlando vero?

Esatto, come puoi immaginare, si tratta di un ennesimo strumento “in scatola”, ad alto contenuto commissionale.

Il massimo lo si raggiunge quando, con un doppio tuffo carpiato all’indietro, ti ritrovi un intermediario che ti propone un PIR con dentro una di queste polizze, la quale contiene un fondo che investe in un fondo.

Scatole, che usano scatole, che comprano scatole, che contengono scatole.

Chapeau.

Ma per evitare errori di valutazione, ciò che a te basta sapere è che attraverso le polizze unit linked, usi una sovra-struttura (la polizza) per investire in un prodotto finanziario (il fondo comune).

La presenza di tutti questi costi fa si che se poi il tuo profilo di rischio o, in generale, il tuo obiettivo di investimento non è in linea con quello della polizza unit linked, per il venditore non è poi così importante.

A questo punto non so te, ma a me sorge subito spontanea una domanda: ma perchè per investire in un fondo comune di investimento, devo passare per una polizza assicurativa?

Polizze Unit Linked: gli errori più comuni

Ci sono 5 motivi per cui l’amico/conoscente/parente/amico-di-amico-fidato ti “consiglia” di inserire una polizza unit linked nel tuo arsenale di investimento…e si, sono tutti sbagliati.

Questi 5 motivi sono:

- Per diversificare i tuoi investimenti

- Per sfruttare i vantaggi fiscali della compensazione delle minusvalenze

- Perchè il capitale investito è impignorabile e insequestrabile

- Non ci sono tasse di successione

- I fondi non rientrano nell’asse ereditario

Ora ti spiego perchè si tratta di bufale colossali.

1. Per diversificare i tuoi investimenti

Per diversificare non serve un prodotto di natura assicurativa.

Per diversificare serve un prodotto efficiente di investimento.

Punto e basta.

A questo punto qualcuno potrebbe obiettare che queste polizze unit linked sono, di fatto, dei prodotti di investimento.

E io mi troverei assolutamente d’accordo con questa obiezione.

Infatti, nonostante si chiamino polizze, di assicurativo non hanno quasi nulla.

Attenzione, questa cosa non la dico solo io, ma è attestata in una serie di sentenze emesse da diversi tribunali, in cui viene scritto nero su bianco che la componente finanziaria è prevalente sulla componente di copertura.

Lasciamelo quindi dire in modo chiaro e comprensibile.

Le polizze unit linked SONO strumenti di investimento e NON SONO strumenti di copertura.

Perciò, la prossima volta che qualcuno cerca di spiegarti che si tratta di una polizza di copertura sulla vita, dove puoi ANCHE investire i tuoi soldi, ti do il permesso di alzarti e andartene immediatamente, senza dire nemmeno una parola (mentalmente puoi tirare tutti gli improperi che vuoi).

Non so se hai notato poi che ho scritto che per investire “serve un prodotto EFFICIENTE di investimento”, non il primo che passa sotto mano, magari infarcito di commissioni scandalosamente sopra la media.

Perciò lo ripeto ad oltranza: NON si usano le polizze assicurative per investire i propri soldi e le polizze unit linked NON sono polizze assicurative.

Spero di essere stato abbastanza chiaro su questo punto.

La verità è che mediamente chi vende questi prodotti non ha idea di come fare ad aiutarti a prendere questa decisione.

Tutto quello che ha in mente è la commissione che percepirà una volta che ti avrà fatto firmare quel contratto.

Ma andiamo avanti.

2. Qualcuno potrebbe dirti che se sei un investitore di lungo periodo, i vantaggi fiscali sono evidenti.

Ma dove? Ma di cosa stiamo parlando?

Ma non sarà per quella storia della compensazione delle minusvalenze con le plusvalenze?

Hai mai sentito qualche investitore di successo dire che una delle 10 regole auree, fondamentali, definitive ecc… è il vantaggio fiscale?

Certo, puoi utilizzare le eventuali minusvalenze per abbassare le tasse su altre eventuali plusvalenze, ma riesci a vedere dove sta la falla di questo ragionamento?

Il risparmio fiscale su questi prodotti è una cosa del tutto incerta, perchè non puoi prevedere a priori quale sarà l’impatto finale e, soprattutto, se ci sarà.

Come fai a stabilire se avrai delle minusvalenze o delle plusvalenze da compensare?

Non si possono basare delle decisioni di investimento usando un metro sbagliato e appoggiandosi su un fattore di incertezza.

Ma del resto, chi vuoi che te le dica queste cose…non di certo chi ti deve vendere un prodotto per portare a casa le alte commissioni.

Facciamo che il modo corretto di investire i tuoi soldi è chiarire qual è l’obiettivo finale che vuoi raggiugnere e poi impostare una pianificazione finanziaria per capire quali sono gli strumenti migliori per costruire il tuo portafoglio diinvestimento.

Avanti il prossimo.

3. Il capitale investito è impignorabile e insequestrabile

Questo è un grande cavallo di battaglia di assicuratori e promotori e sarebbe veramente bello se fosse così.

Peccato che esistono alcune sentenze che stanno smontando alla base la tanto amata impermeabilità dall’Agenzia delle Entrate.

Per info puoi leggere qui, qui e qui.

Non penso che ci sia da aggiungere altro, se non il fatto che questo aspetto, diversamente da quanto vogliono farti credere, è una cosa estremamente incerta e su cui non fare affidamento per la scelta finale.

4. Non ci sono tasse di successione

Questo punto è chiaramente vero, ma vorrei sottolineare che per i parenti diretti (figli, genitori e coniuge) esiste una franchigia a 1.000.000 di € prima di pagare delle tasse di successione.

Perciò se hai un patrimonio finanziario inferiore a questa cifra…di cosa stiamo parlando?

Se il tuo capitale è invece superiore alla franchigia, siamo sempre d’accordo sul fatto che zero è meglio di qualsiasi altro valore %.

Però attenzione sempre al discorso dei costi, che potrebbero, da soli, mangiare il vantaggio fiscale che si vuole ottenere.

5. I fondi non rientrano nell’asse ereditario

Questo è un aspetto interessante, in quanto si può nominare come beneficiario un soggetto che non ha il diritto naturale all’eredità.

Si tratta infatti di uno strumento spesso utilizzato da chi fa pianificazione patrimoniale in ambito successorio.

Come vedi si tratta di un argomento ben diverso dalla normale esigenza di investimento di chi non deve occuparsi e preoccuparsi della distribuzione del patrimonio ai propri eredi.

Come si legge il prospetto informativo

Evitiamo inutili giri di parole.

L’informazione rilevante che devi recuperare quando ti propongono un polizza unit linked è la sua struttura di costi.

Il motivo è che si tratta spesso e volentieri di un fardello da capogiro, in grado di annullare completamente il rendimento ottenuto dal fondo comune di investimento.

I principali costi a cui sei sottoposto quando stipuli una polizza unit linked sono:

- I costi gravanti sul premio investito

- I costi di gestione dei fondi

- I costi per riscatto e sostituzione fondi

Queste informazioni si trovano all’interno della Nota Informativa, nella sezione specifica a loro dedicata.

Di solito prima di arrivarci devi dribblare una serie infinita di inutili pagine e note di servizio.

Non demordere perchè è un passaggio assolutamente fondamentale da affrontare.

Per renderti la vita più semplice è stato istituito un indicatore sintetico di costo che si chiama “costo percentuale medio annuo”, con l’obiettivo di darti un’idea immediata di ciò a cui stai andando in contro.

Di solito trovi queste informazioni sotto forma di tabelle di simulazione, come quelle che vedi in questa figura.

Ecco, direi che se guardiamo questo esempio, un -4,32% è una partenza molto in salita.

Il motivo è racchiuso nel seguente ragionamento, a tratti inquietante.

Per portare a casa un rendimento che superi i costi che vengono applicati è indispensabile che il mercato offra sempre dei risultati positivi e, soprattutto, significativi.

Basta guardare i numeri per capirlo.

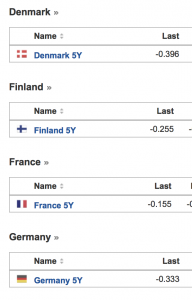

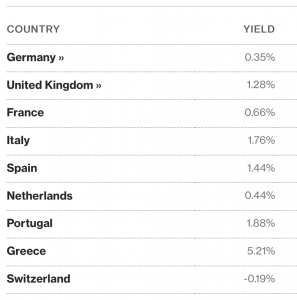

Se facciamo un paragone con i titoli di stato dei paesi a basso rischio (non uso la parola “sicuri”, perché in finanza nulla è sicuro) vediamo subito che questi ultimi hanno dei rendimenti negativi anche su scadenze a medio termine, come i 5 anni.

Sui 10 anni viaggiano poi nel campo dello 0,…% (la Svizzera è perfino sotto zero).

Questo significa che per portare a casa un rendimento che superi l’asticella dei costi che abbiamo visto nell’esempio precedente non si può investire su strumenti a basso rischio.

Hai bisogno di utilizzare strumenti finanziari che diano un rendimento superiore.

Ma un rendimento superiore si può ottenere solo attraverso strumenti ad alto rischio (o come si dice in gergo High Yield), che ne so, tipo il bond messicano a 10 anni che oggi rende il 7,26%.

E’ ovvio che tra l’obbligazione svizzera che rende il -0,19% e l’obbligazione messicana che rende il 7,26% deve esserci una qualche differenza in termini di “ma siamo sicuri che rivedrò tutti i miei soldi?”.

Giusto?

Domanda: sei consapevole che stai incamerando un rischio superiore sul capitale che hai investito?

Perchè se pensavi che i tuoi soldi fossero investiti in qualcosa di tranquillo, mi dispiace dirtelo, ma non è per nulla così.

Ma mettiamo anche che tu lo sapessi e che questo fosse esattamente la tua volontà.

Sei consapevole che ti stai portando a casa un rendimento assolutamente non in grado di coprire il rischio che stai correndo?

Se infatti dal rendimento ottenuto in questo modo togli gli alti costi, ciò che ti rimane è probabilmente vicino a quanto potresti avere con uno strumento a più basso profilo di rischio.

Ma allora di cosa stiamo parlando?

Perchè mai prendersi tutta questa incertezza, per portare a casa l’equivalente di un titolo di stato di un paese a minor rischio?

Quando si investono i propri soldi, la valutazione di convenienza fatta dal rapporto rischio/rendimento è sacrosanta.

Ecco perchè non ha quindi senso utilizzare una soluzione in scatola come questa per investire i tuoi risparmi.

Ma non finisce qui.

Un altro costo odioso e piazzato in un punto strategico di queste polizze unit linked è la penale in caso di riscatto.

Mettiamo che qualcuno ti abbia finalmente aiutato a capire come stanno realmente le cose e quanto tu stia effettivamente lasciando sul tavolo.

Diciamo pure che decidi di voler uscire da questo contratto.

Ovviamente la compagnia di assicurazione tende a proteggersi da questa evenienza e ti piazza la commissione di riscatto.

Aldilà del fatto che la cosa migliore da fare sarebbe negoziare preventivamente questa gabella in fase di stipula del contratto per farla annullare (tutto in banca è negoziabile), io valuterei seriamente di pagarla lo stesso, per evitare ulteriori bagni di sangue.

Ma mi rendo conto che riuscire a valutare preventivamente la validità di queste polizze sia una cosa complicata.

Premesso che dovresti farlo prima di firmare, hai mai letto da cima a fondo tutta la documentazione informativa?

Ecco appunto, non si tratta certo di una rilassante lettura serale…

Conclusioni

In definitiva, le polizze unit linked sono degli strumenti che servono per investire i tuoi soldi sui mercati finanziari, utilizzando delle quote di fondi comuni di investimento.

Non c’è alcuna garanzia del capitale investito a scadenza e nemmeno dei risultati ottenuti.

Gli alti costi sono il principale tallone d’Achille, in grado di annullare qualsiasi altro vantaggio tu possa mai cercare di ottenere da questo strumento.

Inoltre, i vantaggi fiscali spesso sbandierati come cavallo di battaglia, sono in realtà una componente incerta e su cui non fare affidamento per la scelta finale.

L’unico aspetto interessante di questo tipo di polizze è la possibilità di escludere le somme dall’asse ereditario, anche se devi comunque fare molta attenzione alla struttura dei costi, perchè è molto probabile che ti possa mangiare una fetta importate dell’eredità che vuoi trasferire.

Se invece hai già una polizza unit linked nel tuo portafoglio, ti consiglio caldamente di andare a controllare l’impatto dei costi per poi valutare la chiusura immediata, nel caso in cui fossero troppo elevati.