In questo articolo NON troverai i soliti 10 o 58 o 9.932 motivi improbabili, messi un po’ a caso, giusto per catturare l’attenzione del lettore.

No! In questo articolo troverai i 4 MOTIVI REALI che ti impediscono di guadagnare dai tuoi investimenti.

Ma perchè proprio questo numero?

Perchè nasce dalle 4 domande ricorrenti su come investire e guadagnare.

Te lo dico prima: per evitare di fare questi errori e imparare finalmente il modo corretto di gestire il proprio denaro è necessario un cambiamento culturale.

Ma lascia che ti mostri ciò di cui sto parlando.

Le 4 fatidiche domande

Eccole qui:

1. “Ho un po’ di soldi da parte, dove mi conviene investire?”

2. “Come posso investire un po’ di soldi e guadagnare, ma senza rischiare?”

3. “Ma quanto costa la consulenza? Perché in Banca è gratis”

4. “Questo strumento mi da un vantaggio fiscale, mi conviene?”

Ti confesso una cosa.

Sono le stesse domande che avevo anche io, fino ad un po’ di tempo fa…

Mi ci sono voluti diversi anni di studio e di esperienza sul campo per riuscire a scoprire l’arcano.

Poi finalmente è arrivata l’illuminazione.

A forza di sbatterci la testa ho finalmente capito dove risiede la radice del problema.

Vedi, il dramma non è tanto nel tipo di domanda, che è assolutamente comprensibile, ma nella sua provenienza culturale.

Nella incolpevole mente di chi pone queste domande, il mondo della finanza è girato al contrario.

Il marketing finanziario ha raggiunto il suo obiettivo finale e ha confuso le idee di chi vuole affrontare questo argomento.

Da parte loro c’è tutto l’interesse a lasciare le cose immutate.

Facendo pressione su certe leve mentali e culturali possono spingere prodotti e servizi scadenti e costosissimi.

Lo ripeto costantemente.

Quando si parla di investimenti, senza una strategia adeguata non si va da nessuna parte e non si può raggiungere alcun risultato.

Il punto è: che cosa vuol dire avere una strategia? e come faccio a scegliere quella adatta a me?

In realtà non è così difficile come sembra.

Avere una strategia significa possedere degli strumenti culturali e concreti per ragionare e strutturare un investimento veramente efficace.

E quali sono questi strumenti culturali e concreti?

Vediamoli subito, partendo dall’inizio.

Ecco i classici errori di pensiero:

- Voglio investire per guadagnare

- Voglio eliminare il rischio

- Voglio pagare cara la consulenza

- Voglio avere un vantaggio fiscale

Vediamo di affrontarli uno ad uno, per sbloccare il ragionamento corretto.

1. Voglio investire per guadagnare

“Ho un po’ di soldi da parte, dove mi conviene investire?”

Il problema #1 è il fatto di voler guadagnare dal proprio investimento!

Si, hai letto bene.

…Matteo, ma che ti succede? sei impazzito?…

In realtà ancora no…segui il mio ragionamento.

Parliamoci chiaro, tutti coloro i quali investono i loro soldi vogliono guadagnare da questa operazione, nessuno escluso.

Però il rendimento è una conseguenza dell’investimento, non il suo obiettivo finale!

Può sembrare un controsenso, ma ragionare partendo dal rendimento è SBAGLIATISSIMO.

Prova a rispondere a questa domanda: investi un po’ di soldi per integrare la pensione, quanto rendimento vuoi?

3%, 5% o 8%? Quale di questi preferisci?

Se la guardiamo da questo punto di vista potremmo perfino continuare.

Perché non 15%, 27% o 169%?

Non vedo motivo di fermarsi visto che non c’è potenzialmente limite!

Ma…ferma un momento…per che cosa stavi investendo esattamente?

Hai capito il motivo per cui rincorrere il rendimento è un comportamento controproducente?

Però l’errore di ragionamento è comprensibile.

Ogni volta che mi guardo intorno vedo il proliferare di pubblicità-truffa e promesse inquietanti di rendimenti a doppia cifra da poter raggiungere in un batter d’occhio.

Purtroppo fanno leva su un bisogno psicologico comune, cioè sulla ricerca di soddisfazione immediata, come splendidamente spiegato dal noto autore Simon Sinek (guarda questa intervista).

E’ un problema di aspettative.

Come descritto da Sinek, le persone (soprattutto le nuove generazioni) sono sempre più abituate ad avere tutto e subito.

Non c’è spazio per le frustrazioni e, se arrivano, devono subito essere recuperate e messe a tacere con una soddisfazione immediata, anche se momentanea.

Per questa ragione, alle prime avvisaglie di un rendimento basso o addirittura negativo, la frustrazione prende il sopravvento e il controllo delle decisioni di investimento.

Non importa se sono passati solo 2-3 mesi da quando ho costruito il portafoglio o da quando ho comprato uno strumento finanziario…voglio vedere dei risultati SUBITO!

Proprio come la più classica delle dipendenze, non si può fare a meno di ricercare un rendimento che sia costante e soprattutto crescente.

Se vedo un segno più, mi esalto, ne voglio ancora, sempre di più…

Fino all’inevitabile momento di calo o, peggio, del segno meno (prima o poi arriva sempre).

A quel punto salgono la tensione, poi l’ansia e la paura, fino a far ripartire il processo di ricerca di rendimento (soddisfazione).

In questa corsa schizofrenica al rendimento fine a se stesso, ci si dimentica completamente il vero motivo dell’investimento (ammesso che si sia preso in considerazione in partenza).

Ti faccio un esempio concreto.

Immagina di tornare indietro a gennaio 2007.

La vita è bella e i mercati sono ai massimi storici.

Hai impostato un investimento con un obiettivo a 10 anni, costruendo un portafoglio che comprende titoli presenti all’interno dell’indice S&P 500.

Poi all’improvviso arriva il crollo dei mercati finanziari.

Un fulmine a ciel sereno che invade prepotente la nostra esistenza.

Ecco di seguito quello che è realmente successo nel periodo esaminato.

Nella figura, il calo di borsa è sulla sinistra, come indicato dalla freccia.

(fonte yahoo finance: dati reali dello S&P 500 da gennaio 2007 a gennaio 2017)

Come vedi, da allora in poi vi è stata una risalita costante lunga tutto il periodo.

Se guardi bene, in fondo a destra vedrai che il risultato finale dell’investimento è positivo e superiore al suo punto di partenza.

Ma tu come ti saresti comportato intorno a gennaio del 2009?

Davanti al momento di massimo ribasso avresti venduto tutto e saresti corso a leccarti le ferite, o avresti mantenuto l’investimento?

Considera che devi fare uno sforzo di immaginazione, perché al tempo non potevi sapere se si trattava della fine della discesa, o se c’era ancora della strada da fare verso il basso.

…

Senza un obiettivo chiaro, preciso e stampato nella mente, si cade inevitabilmente nella trappola dell’investimento “per guadagnare” e ovviamente si tenderà sempre di più verso le facili promesse di prodotti e strumenti magici e taumaturgici…

Avere una strategia di investimento è un’altra cosa.

Significa pianificare correttamente i propri obiettivi di investimento e costruire un portafoglio che ti porti al traguardo.

La prima distinzione da fare è tra Gestione Attiva vs. Gestione Passiva (ne ho parlato anche in questo articolo).

Di cosa stiamo parlando? Te lo spiego subito.

La Gestione Attiva ha l’obiettivo dichiarato di costruire un portafoglio di strumenti finanziari per battere i risultati (performance) di un indice di mercato.

Un indice di mercato è un insieme di titoli e strumenti quindi, di fatto, una sorta di super portafoglio.

Alla base di questa strategia vi è il concetto secondo il quale il mercato è inefficiente e incapace di selezionare gli strumenti migliori.

Quindi si può fare meglio, cambiando questa selezione e raccogliendo dei rendimenti extra.

Per raggiungere questo risultato, una gestione attiva prevede un costo maggiore, giustificato dall’impegno, dallo studio e dalle analisi necessarie per “battere” il mercato.

La Gestione Passiva, al contrario, ha l’obiettivo di costruire un portafoglio di strumenti finanziari per replicare pari pari le performance dell’indice di mercato.

In questo caso si ritiene che il mercato sia efficiente e non sia possibile batterlo con una selezione migliore di strumenti.

Anzi, lo si seguirà nei suoi movimenti, sia verso l’alto, che verso il basso, cercando naturalmente di limitare il più possibile i movimenti decrescenti.

Il costo di una gestione passiva deve quindi essere inferiore.

Perciò chi dei due ha ragione? Quale scegliere?

Potrei dirti che dipende da x, y e z motivi e forse confonderti ancora di più le idee.

Facciamo così, considerato il fattore costo, sotto un certo capitale (diciamo 100.000 €) è praticamente inutile seguire la strada della Gestione Attiva.

Troppe spese (e rischi) da sostenere.

Da li in su ci si può ragionare.

Ora capisci quanto sia importante avere una strategia corretta?

Il rendimento dell’investimento deve naturalmente esserci, ma diventa una conseguenza dell’obiettivo che vogliamo raggiungere.

Diventa il mezzo con cui spingersi verso la meta, non il fine ultimo.

Lo so, è dura pensare così, perché sembra di dire che “bisogna accontentarsi di quello che passa il convento” e gioire anche di un misero 0,005%.

Non è assolutamente così, anzi.

Ma per capire fino in fondo il problema della ricerca del rendimento, dobbiamo parlare del secondo grande motivo (reale) per cui non si guadagnano soldi dagli investimenti…il fatto di voler eliminare il rischio.

2. Voglio eliminare il rischio

“Come posso investire un po’ di soldi e guadagnare, ma senza rischiare?”

Nell’ambito degli investimenti, quando si affronta l’argomento “rischio”, avviene una sorta di corto-circuito mentale.

La parte razionale del cervello si ferma e prende il sopravvento la parte emotiva.

E quando in campo finanziario le emozioni governano le azioni…help!

E’ colpa della parola stessa (rischio) la quale genera nella mente delle persone un’immagine di pericolo imminente.

Automaticamente partono dei meccanismi di protezione e salvaguardia, un istinto di sopravvivenza che ci tutela, per difenderci dal pericolo.

Però, la finanza è contro-intuitiva…come spiego spesso nelle pagine di questo Blog.

Diversamente da altri ambiti, mette al centro delle scelte di investimento proprio il rischio, facendolo diventare il punto di partenza di tutta la strategia e di tutte le decisioni da prendere.

Non si deve quindi partire dal rendimento, bensì dal rischio!

Si, hai capito bene, la prima cosa da fare deve essere una valutazione del proprio Profilo di Rischio.

E che cos’è? Ma soprattutto, come si fa?

Semplice, te lo spiego così.

Devi capire quanto velocemente ti sale la febbre se vedi scendere il valore dei tuoi investimenti e quanto velocemente ti viene un ictus se vedi un segno meno…

Lo so, lo so, nessuno vuole vedere scendere il valore del proprio investimento, men che meno veder apparire un segno meno.

Il punto però è proprio questo.

Il rischio è una componete centrale della nostra vita, non solo della gestione dei nostri soldi.

Va gestito, ridotto e trasferito.

Sicuramente non va ignorato!

Infatti, la cosa che non capisco è quando le persone dicono di non voler rischiare nulla con i loro investimenti, salvo poi scoprire che non hanno mai fatto un’assicurazione contro infortuni e invalidità permanente…

Ho affrontato questo argomento anche parlando del quadro generale sulle assicurazioni.

Non si coprono dal peggiore rischio che ci possa mai colpire (la perdita della capacità di generare reddito), però se il mercato fa un -3% sudano freddo e gli viene un attacco di panico.

Capisci che c’è un problema alla radice?

Il rischio si affronta correttamente facendo 4 passi:

PASSO #1: Accettalo come componente centrale del processo di investimento.

Parti dal rischio e non dal rendimento, analizzandolo da almeno due punti di vista (vedi Passo #2)

PASSO #2: Ragiona su quanto rischio sei in grado di sopportare.

PRIMA affronta l’aspetto finanziario, cioè l’ammontare di denaro che puoi oggettivamente perdere, senza andare in bancarotta.

Qui devi chiederti: Se investo 100, quanta perdita sono disposto a sopportare, anche temporaneamente, senza che ciò incida sulle mie finanze?

POI affronta l’aspetto psicologico, attraverso il discorso della febbre e dell’ictus.

Qui ti chiedi: Quanto riesco a resistere se i prezzi degli strumenti cominciano a scendere?

PASSO #3: Integra all’interno della tua strategia strumenti e accorgimenti che vadano a controllare, ridurre e incanalare il rischio che hai scelto (cioè diversificare come si deve).

Devi evitare di concentrare il rischio, cioè esporti troppo in uno o pochi strumenti/settori/aree geografiche.

PASSO #4: Tenere monitorati gli investimenti per aggiustare il tiro, nel caso in cui ci sia uno sbilanciamento da sistemare.

Il rischio può modificarsi in base ai cambiamenti dello scenario economico o dell’avvicinarsi al tuo obiettivo di investimento.

Quando ciò avviene devi intervenire prontamente per ribilanciarlo.

3. Voglio pagare cara la consulenza

“Ma quanto costa la consulenza? Perché in Banca è gratis”

Quasi tutte le persone che ho incontrato nel corso degli anni pagano carissima la consulenza che ricevono in filiale dalla propria banca o dal consulente/ex-promotore.

E soprattutto vogliono continuare a farlo.

Queste le frasi più celebri:

“si, però io in Banca non pago nulla quando vado a chiedere consulenza”

“mi hanno chiamato per propormi un nuovo investimento dicendomi di andare in filiale, senza impegno”

“no, ma io parlo con il direttore”

Lo vedi il problema?

No?

Allora ti faccio un paragone.

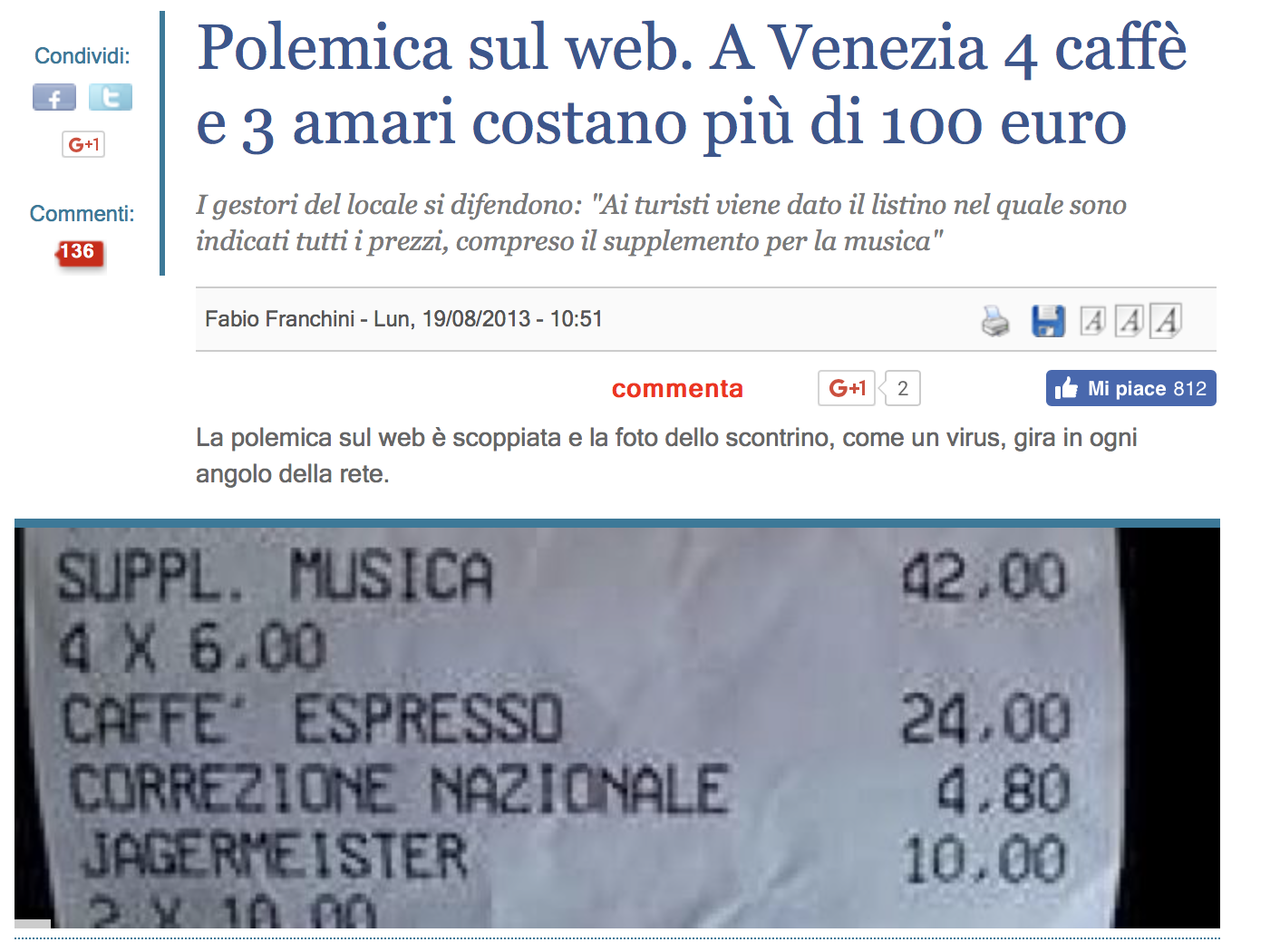

Hai presente le notizie relative ai turisti stranieri che si vanno a rilassare nei bar in Piazza San Marco a Venezia?

(supplemento musica?!?!?!? ma che è??? un concerto live degli U2?)

Ora, il prezzo di questo relax non è ovviamente giustificabile da ciò che si vede sullo scontrino, giusto?

Questi ignari turisti, in realtà, stanno pagando in modo spropositato un servizio che pensavano di poter ricevere gratuitamente.

Risultato: relax ed esperienza rovinata.

Questa storia ti ricorda qualcosa?

Non pensare nemmeno per un secondo che la “consulenza” in Banca sia gratuita.

Non stiamo parlando di una ONLUS che dispensa consigli gratuitamente (giustamente, aggiungo io).

Io sono un grande fan del prezzo esposto in vetrina e quando non lo vedo tendo a non fidarmi.

E infatti, il prezzo della “consulenza” non è mostrato in vetrina MA viene recuperato in altro modo.

Solitamente lo ritrovi caricato all’interno dei numerosi costi che finiscono per zavorrare gli strumenti che ti vengono proposti (hello commissioni impliciti e di performance).

Come le commissioni uccidono il rendimento è già stato oggetto di un precedente articolo (uno dei più letti di tutto il Blog), perciò non mi dilungo ulteriormente.

Quello che voglio dire è che, dopo aver impostato la strategia e aver definito il proprio profilo di rischio, il terzo passaggio FONDAMENTALE è preoccuparsi dei costi degli strumenti finanziari.

Recentemente ho analizzato una polizza a vita intera di una nota Banca Italiana di cui non faccio il nome.

Dico solo che se fossi andato in gioielleria a comprare un diamante avrei speso meno (non è uno scherzo).

Secondo te ha senso tutto questo?

E’ possibile che il rendimento di un investimento venga mangiato dalle spese sostenute per ingrassare i bilanci di numerosi intermediari nascosti dietro contorti contratti finanziari?

Non posso preoccuparmi di non rischiare nulla e, contemporaneamente, non prendere in considerazione la principale causa di erosione del rendimento del mio investimento.

Questo è un argomento che mi fa innervosire parecchio.

Ogni cosa deve avere il suo giusto prezzo.

La consulenza finanziaria idem.

Un professionista che sa fare il suo lavoro e che sa prendere in carico i problemi, risolvendoli adeguatamente, quanto può valere secondo te?

E quanto può costarti una persona con dubbie o scarse competenze, la quale magari si spaccia per valida e preparata, salvo poi causare danni che devono necessariamente essere riparati da qualcun altro (quindi spendendo altri soldi).

Ma non è solo questo.

Quando ero piccolo mi dicevano sempre “se vuoi risparmiare troppo, finisce che pagherai due volte”.

In un campo delicato come quello degli investimenti finanziari pensi che sia una mossa corretta “risparmiare” (si fa per dire) sul costo della consulenza, salvo poi dover “pagare due volte” in termini di mancato rendimento?

4. Voglio avere un vantaggio fiscale

“Questo strumento mi da un vantaggio fiscale, mi conviene?”

Veniamo al 4° grande motivo (reale) di non guadagno sugli investimenti.

Di nuovo, ecco le frasi celebri.

“ah poi, ovviamente c’è il discorso del vantaggio fiscale…buttalo via…”

“no bè, il motivo principale per fare questo investimento è che recupero un po’ di tasse, è fuori da ogni dubbio”

Ok, lo dico chiaro e tondo subito, citando un maestro del cinema italiano.

A meno che tu non abbia un patrimonio tale da giustificare una pianificazione fiscale per minimizzare l’impatto del fisco, scegliere uno strumento finanziario sulla base del vantaggio fiscale è una c@..ta pazzesca!

(92 minuti di applausi)

Calma e gesso, ora ti spiego il perché.

L’aspetto fiscale rientra di diritto nella categoria dei “costi” di un’operazione di investimento, non ci sono discussioni al riguardo.

Come tali, l’obiettivo è ridurne l’impatto al minimo.

E ciò si fa alla solita maniera: bilanciando gli strumenti e trovando il corretto regime fiscale da applicare.

I motivi per cui non bisogna scegliere uno strumento finanziario basandosi sul vantaggio fiscale sono 2:

Motivo #1: Quando vedo applicato un vantaggio fiscale ad uno strumento finanziario mi si alzano immediatamente le antenne dell’allarme.

Perchè mi vogliono incentivare ad investire in tale strumento?

Non è abbastanza valido da “vendersi” da solo?

A volte l’agevolazione fiscale cerca di incentivare un comportamento che, altrimenti, non si presenta da solo…

…perchè non si presenta da solo?

Motivo #2: Soprattutto per cifre ridotte, l’impatto del vantaggio non è mai estremamente significativo.

Lo sconto sulle tasse è ovviamente una cosa rilevante (specialmente in questo Paese) perciò ben vengano anche 10 € in meno.

Però non mi rappresenta la variabile principale su cui basare l’investimento.

Lo abbiamo già visto.

PRIMA l’obiettivo, POI il rischio, POI i costi e DOPO l’aspetto fiscale.

Ho parlato di questo argomento anche nell’articolo relativo ai PIR (Piani Individuali di Risparmio).

Quindi, ricapitoliamo.

I motivi per cui probabilmente non stai ancora guadagnando dai tuoi investimenti hanno una radice culturale che va estirpata.

Del resto…

“Non possiamo risolvere un problema con lo stesso ragionamento di quando lo abbiamo creato”

Albert Einstein

A presto

Matteo

ps: cosa ne pensi di ciò che ho scritto? ci confrontiamo insieme nei commenti?

Ciao Matteo,

ottimo articolo, chiaro come sempre!

Purtroppo io mi rivedo sia nel primo che nel quarto punto che hai elencato, ma sicuramente per i prossimi investimenti mi ricorderò di queste cose.

P.S.: come cultore del genere ti devo correggere sui puntini che sono due in quanto trattasi di ..ga.. e non ..zza..

Grande Daniele!

Soprattutto l’aspetto legato al rendimento è un ostacolo tosto da superare.

Ma ce la faremo.

Sulla correzione hai perfettamente ragione (tra l’altro sono un cultore anche io), vado subito a correggere perché il maestro va citato come si deve!