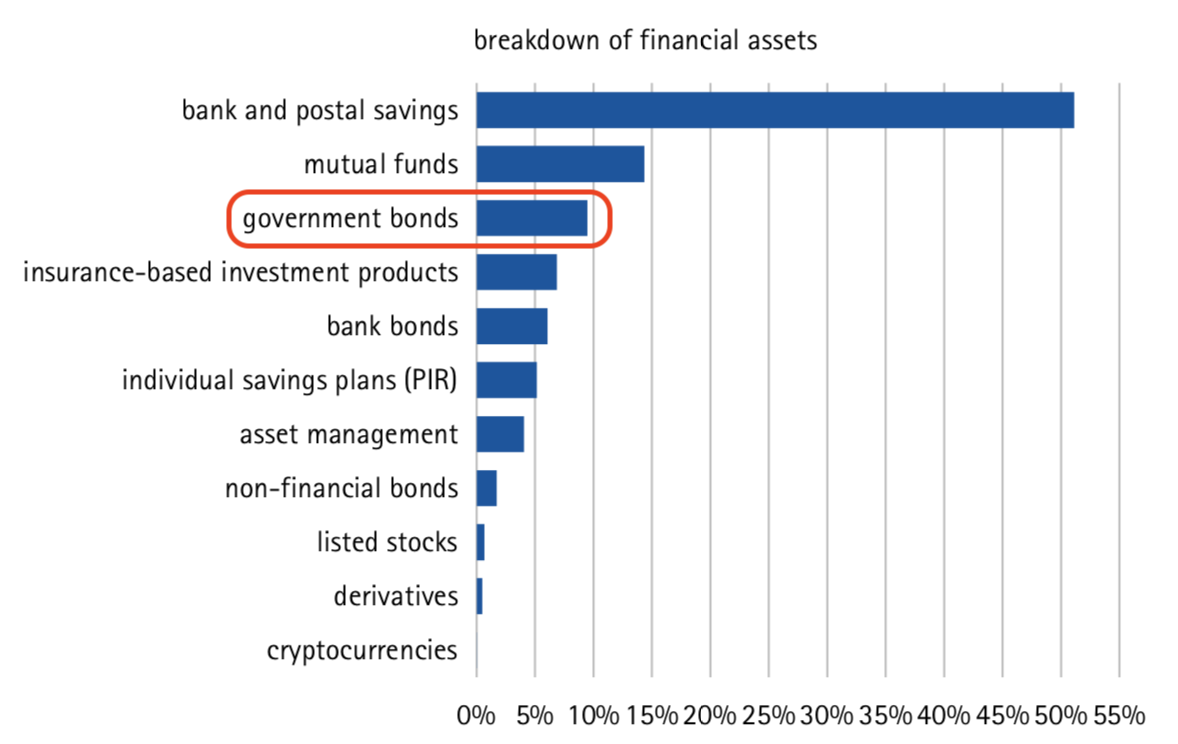

Investire in titoli di stato è da sempre uno dei modi preferiti dagli italiani per gestire e proteggere i propri soldi.

Anche se recentemente hanno perso un po’ l’appeal che avevano in passato, le statistiche di Consob e Banca d’Italia dimostrano come, tolta la liquidità ferma sui conti correnti bancari e postali, i btp ricoprano ancora una parte prevalente all’interno dei portafogli nostrani.

fonte: Consob

Infatti, siamo così abituati a considerarli il prodotto sicuro per eccellenza che per decenni nessuno ha mai osato metterli in discussione…

Nel frattempo però il mondo è cambiato e, con esso, è necessario modificare anche il livello di consapevolezza generale su questo strumento finanziario.

Dopo aver visto arrivare un governo tecnico, in seguito ad uno spread volato alle stelle, qualcuno si è cominciato finalmente a porre delle nuove domande, ovvero:

- Conviene investire in titoli di stato italiani oggi?

- Con lo spread che si alza conviene comprare btp?

- Investire in titoli di stato italiani è ancora sicuro?

Per carità, tutti dubbi legittimi e comprensibili, ma dal punto di vista degli investimenti finanziari si tratta di domande profondamente sbagliate.

Purtroppo siamo stati bombardati per anni da una litania monotematica sulla “sicurezza” dei btp, cosa che oggi ci ha lasciato una “ferita culturale” difficile da rimarginare.

Ad esempio potrei dirti che i titoli di stato non sono mai stati realmente sicuri.

E guarda che lo dico con cognizione di causa, visto che il motivo di questa affermazione deriva dal fatto che negli investimenti finanziari il concetto di sicurezza non esiste affatto.

Ciò che esiste è la necessità di individuare un determinato livello di “rischio finanziario”, perciò al massimo quando si pensa di investire in btp potremmo parlare di rischio basso, ma mai di sicurezza.

Andando avanti nel ragionamento potrei anche dirti che i titoli di stato non hanno mai realmente restituito rendimenti così elevati, come spesso si vuole pensare.

E questo è vero perchè quando le cedole erano nominalmente alte, c’era anche un’inflazione a doppia cifra che si mangiava via una parte consistente di guadagno.

Però se chiedi in giro ti diranno tutti che hanno fatto grandi affari con i rendimenti dei btp…

E allora? Chi ha veramente ragione?

Bè, direi che la ragione sta dalla parte dei fatti e dei numeri, non delle opinioni da bar.

Per questo motivo in questo articolo voglio spiegarti cosa vuole realmente dire investire in titoli di stato e quali “fatti e numeri” ti servono per prendere una vera decisione autonoma di investimento.

Ok? Bene, partiamo!

Investire in titoli di stato: la nascita del mito

I titoli governativi sono delle banalissime obbligazioni rilasciate da un emittente particolare che si chiama Stato.

Per questo motivo le devi valutare esattamente come valuteresti tutte le altre obbligazioni presenti sul mercato.

Ad esempio, cosa fai quando devi decidere se investire un po’ di soldi sulle obbligazioni della Fiat?

Ti chiedi se la Fiat sarà in grado di restituirti i soldi che gli stai prestando, giusto?

Ecco che allora la grande domanda che ti devi sempre porre quando vuoi decidere se investire in btp è: lo Stato italiano sarà in grado di mantenere la sua promessa di pagamento degli interessi e di restituzione del capitale?

Detto questo, non si può affrontare l’argomento “investire in titoli di stato” senza parlare degli italiani e del processo di sviluppo economico avvenuto dal dopoguerra in avanti.

Il motivo è che i due soggetti sono intrinsecamente legati l’uno all’altro e per comprendere fino in fondo il ruolo che hanno svolto i btp nello sviluppo finanziario di questo paese non si può evitare di raccontare (brevemente) l’evoluzione economica e sociale avvenuta dagli anni ’50 in poi.

Magari l’hai sentito raccontare da un nonno o da un genitore, ma prova per un momento ad immaginare l’Italia che usciva dalla seconda guerra mondiale.

C’era una sensazione mista di sollievo per essere scampati ad uno degli eventi più duri della storia dell’uomo e contemporaneamente di paura per il fatto che tali oscenità potessero ripresentarsi nuovamente.

In questo contesto l’Italia si è rimboccata le maniche ed è ripartita con coraggio, determinazione e con la voglia di ricostruire un futuro di prosperità e benessere per le generazioni future.

E se da un lato c’è stata una forte spinta di speranza che è sfociata nel famoso boom economico e demografico, dall’altro lato il ricordo della guerra era ancora vivo nelle menti di tutti e, per questo motivo, gli italiani hanno contemporaneamente mantenuto un sentimento di prudenza che li ha portati a diventare uno dei popoli con il più alto livello di risparmio al mondo.

Il fatto di mettere da parte tanto capitale è stata quindi una reazione al timore di doverne avere bisogno per far fronte ad un altro evento distruttivo.

La salvaguardia del proprio patrimonio e della nuova ricchezza creata era perciò la stella polare con la quale si prendevano le decisioni di gestione del proprio denaro.

Nessun rischio, nessuna scelta dissennata. Solo un’estrema protezione del risparmio accumulato.

Contemporaneamente l’economia del Paese migliorava grazie al genio imprenditoriale tipicamente italiano, cosa che ha portato l’Italia ad essere una delle principali potenze industriali a livello mondiale.

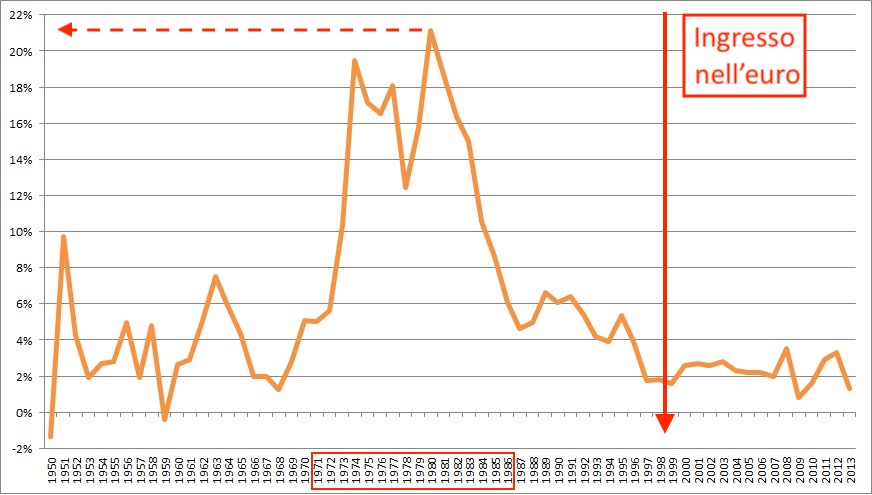

Questo fenomeno di veloce sviluppo ed espansione è stato ovviamente accompagnato da un alto livello di inflazione che, nelle fasi iniziali, è un grande sintomo di benessere di un’economia che cresce, crea posti di lavoro e ricchezza.

A cavallo tra gli anni ’70 e gli anni ’80, la forte espansione economica e la contemporanea richiesta di welfare e di tutele sociali, ha portato diversi governi a decidere di aumentare esponenzialmente le emissioni di titoli di stato per far fronte alle spese crescenti da dover sostenere.

In quel periodo i tassi di inflazione viaggiavano a doppia cifra, cosa che ha spinto lo Stato ad emettere titoli del debito pubblico con rendimenti dello stesso livello, in modo tale da mantenere il potere d’acquisto del capitale investito.

inflazione italiana dal 1950 al 2013. fonte Wikipedia

A questo punto va spiegato che gli italiani avevano finalmente costruito una certa riserva di risparmio privato, come conseguenza del benessere creato nel corso degli anni successivi alla fine della guerra mondiale.

Si stava quindi creando l’esigenza di proteggere e gestire questo risparmio, visto l’alto livello di inflazione che ne distruggeva velocemente il reale potere d’acquisto.

In quel periodo però (siamo ancora negli anni ’70 e ’80) le uniche soluzioni di gestione del risparmio contemplate erano comprare una casa o comprare dei titoli di stato.

Di fatto era tutto molto più semplice.

Le case si rivalutavano velocemente e costantemente (eravamo in espansione economica e demografica), e i titoli di stato erano considerati “sicuri” e redditizi.

Anche perché nessuno metteva in dubbio che lo Stato italiano, una delle principali economie mondiali, potesse fallire.

Dopo gli anni ’80 e anche grazie all’Unione Europea e all’ingresso nell’Euro, l’inflazione si è poi notevolmente abbassata (vedi figura precedente) e con essa anche i rendimenti delle nuove emissioni.

Ecco perchè fino all’altro ieri investire in titoli di stato italiani rappresentava il punto di riferimento per chi non sapeva come altro gestire i propri risparmi e cercava un “porto sicuro” dove mettere i propri soldi.

Nel frattempo, chi ha tenuto in portafoglio i vecchi titoli di stato a tasso fisso e a lunga scadenza, ha giovato di una incredibile condizione di favore che non si ripeterà mai più in futuro.

Ed è da qui che nasce (purtroppo) il famoso adagio ricorrente del “vorrei fare un investimento sicuro, ma redditizio”.

Poi, nel 2011 è arrivata la crisi del debito sovrano nei paesi del sud dell’Europa e finalmente è stato scoperchiato il vaso di pandora.

Qualcuno (non tutti) ha finalmente capito che anche gli stati nazionali possono fallire e che quindi è necessario valutare il rischio finanziario di qualsiasi titolo governativo, prima di acquistarlo.

E anche se purtroppo ci sono ancora in giro diversi nostalgici del “voglio guadagnare, ma senza rischiare”, se vuoi ottenere un risultato significativo dai tuoi investimenti devi assolutamente svincolarti da questa idea dell’investimento sicuro.

Rimane perciò fondamentale riuscire a capire come fare per poter effettuare la valutazione e la misurazione del rischio finanziario.

Del resto siamo anche un popolo che è ancora convinto che l’investimento immobiliare rappresenti la forma migliore e sicura (e dai con ‘sta storia della sicurezza degli investimenti) per accrescere il proprio capitale finanziario, perciò non mi stupisco se i btp vengono tutt’oggi considerati il porto sicuro per eccellenza.

So benissimo che queste parole ti stanno spiazzando, ma quando si prendono decisioni di gestione ed investimento dei propri soldi è sempre meglio farlo in modo lucido ed intellettualmente onesto, invece che basarsi sui miti e le leggende del passato.

Vediamo quindi quali sono le informazioni rilevanti per capire se ti conviene investire in titoli di stato.

Quali sono le informazioni rilevanti

Dunque, abbiamo visto che i titoli di stato sono a tutti gli effetti delle semplici obbligazioni.

Come tali hanno gli stessi meccanismi tipici di questo strumento finanziario, come ho ampiamente descritto in questo articolo.

L’unica differenza sostanziale rispetto alle altre obbligazioni è data dal fatto che la tassazione finale è nettamente agevolata.

Invece che pagare il 26% sul rendimento, ti viene trattenuto il 12,5%, come ovvio incentivo all’acquisto rispetto ad altri strumenti.

Ma se hai letto un po’ di articoli di questo blog sai benissimo che l’aspetto fiscale è l’ultimo dei parametri che devi considerare quando vuoi prendere una decisione di investimento.

I veri parametri da tenere in considerazione sono i costi e i rischi finanziari.

I costi di un investimento in titoli di stato sono presto detti.

Non ce ne sono.

Tutto quello che paghi per acquistare un btp sono le commissioni di negoziazione che ti applica la banca sull’operazione di acquisto.

Come tali, sono generalmente basse, una tantum e volendo si possono negoziare (per importi rilevanti).

Detto questo, ti sei mai chiesto come mai ultimamente nessuna banca ti propone più di acquistare dei titoli di stato?

Aldilà della valutazione sul profilo di rischio (su cui arriviamo tra un momento), non sarà perchè il guadagno commissionale per loro è decisamente ridotto rispetto ad un bel fondo della casa o ad una polizza da investimento che presenta un pacchetto di commissioni (di ingresso, di uscita, di performance e di gestione) che finiscono per uccidere il rendimento creato?

Ma aldilà dei costi, il primo aspetto da valutare è sempre sul lato del rischio, perciò procediamo al punto centrale di tutto questo articolo, ovvero il profilo di rischio dei titoli di stato.

Il profilo di rischio

Come qualsiasi altro strumento finanziario che esiste sui mercati, l’unico vero modo di capire se conviene utilizzarlo per i propri investimenti è fare un’analisi del profilo di rischio finanziario sottostante.

Cosa vuol dire questa frase?

Vuol dire che ti devi chiedere quali sono i fattori di rischio e se il rendimento che ti restituisce è adeguato rispetto al rischio finanziario che ti stai assumendo.

Facciamo un esempio concreto.

Viene aperto un nuovo ristorante stellato che propone un particolare tipo di cucina molecolare.

Il ristorante si trova a 250 km di distanza da casa tua e la spesa media a persona è di 500 €.

Essendo nuovo, non ci sono recensioni.

Ora, se decidi di andare a provarlo, il rischio più grande che corri è che non ti piaccia il cibo che ti propongono.

Se andate in due e questo accade, avrai fatto 500 km di macchina (tra andata e ritorno) e avrai speso oltre 1.000 € per cenare.

In questo scenario cosa ne pensi del rischio sottostante rispetto al potenziale rendimento finale?

Ci siamo?

Quando devi decidere se investire in titoli di stato devi seguire lo stesso processo di ragionamento e farti le seguenti domande:

- Quali sono i fattori che aumentano o diminuiscono il rischio finanziario?

- Quanto rischio finanziario mi assumo se acquisto questo strumento?

- Il rapporto rischio/rendimento è adeguato?

- Questo rischio è coerente con il mio obiettivo di investimento?

Per misurare il rischio di un titolo di stato devi fare le stesse valutazioni che ho spiegato nell’articolo su come investire in obbligazioni.

Devi quindi guardare la durata, le cedole e il livello del prezzo.

Tutti questi fattori ti aiutano a rispondere a quella famosa domanda che abbiamo già visto, ovvero: lo Stato sarà in grado di restituirmi gli interessi promessi e il capitale investito?

Perchè ricordati sempre che quando investi in un’obbligazione, il più grande pericolo che corri è sempre quello per cui l’emittente non sarà in grado di rimborsarti a scadenza i soldi prestati.

Nel caso specifico dell’investimento in btp devi quindi valutare i fattori che influenzano la capacità dello Stato di rimborsare il prestito, come ad esempio:

- L’andamento dell’economia del Paese

- I rapporti commerciali con il resto del mondo

- Il livello dei conti pubblici

- Le dinamiche demografiche

- Come la classe dirigente decide di spendere i soldi che raccoglie con le tasse

- ecc…

Ecco, queste sono le valutazioni e i ragionamenti da fare per analizzare il livello di rischio di un investimento in titoli di stato.

E nel caso specifico dei titoli di stato italiani, per fare queste valutazioni c’è un altro parametro che gioca un ruolo fondamentale…lo spread!

Il ruolo dello spread

Lo spread è un termine che è entrato prepotentemente all’interno del nostro lessico a seguito della crisi del debito sovrano dei paesi europei.

Nello specifico si tratta di un “differenziale di rendimento”, cioè della distanza tra quanto rende un determinato titolo, rispetto ad un altro.

Per quanto riguarda i titoli di stato italiani, tale distanza si misura nei confronti dei titoli di stato tedeschi.

Infatti, quando ci si rivolge allo spread, si parla anche di “differenziale btp/bund” (dove i bund sono i titoli tedeschi).

La Germania viene presa come indice di riferimento perché è considerata da tutti il paese più solido in circolazione e, come tale, i suoi titoli di stato rappresentano la quintessenza della protezione e del basso rischio finanziario.

Paragonare i rendimenti dei propri titoli di stato con quelli tedeschi è quindi un termometro del rischio finanziario reale che i mercati rilevano su quel determinato Paese.

E qui si apre un mondo di valutazioni e di riflessioni su cui potremmo scrivere interi trattati di economia, sociologia e filosofia.

Quello che però mi interessa dire è che all’aumentare dello spread (e quindi del rischio finanziario sottostante), il rendimento finale del titolo di stato deve necessariamente salire. E viceversa.

Questo è vero per la solita regola del rapporto rischio/rendimento.

Infatti, più aumenta il rischio, più aumenta il potenziale rendimento.

E viceversa.

Ora, per quanto riguarda i btp, un movimento al rialzo del rapporto rischio/rendimento dato dallo spread si manifesta in due modi diversi, a seconda che il titolo di stato sia a tasso fisso o a tasso variabile.

- Per i titoli di stato a tasso fisso, dato che le cedole non si possono modificare (sono appunto fisse), il maggiore rapporto rischio/rendimento si manifesta con un abbassamento del prezzo. Più basso è il prezzo di acquisto, maggiore sarà la differenza di rimborso a scadenza (fenomeno che aumenta appunto il rendimento potenziale). Ecco quindi che vedrai scendere gradualmente il prezzo del btp.

- Per i titoli di stato a tasso variabile invece il maggiore rischio si manifesta con un aumento prevalente delle cedole (ma diminuisce comunque anche un po’ il prezzo).

Ora fammi indovinare le due domande che a questo punto si sono formate nella testa:

- Ma se lo spread sale conviene comprare i btp?

- Se ho già titoli di stato in portafoglio, mi conviene venderli perchè sono diventati più rischiosi?

Chiaramente la risposta secca non te la posso dare, in quanto dipende da caso a caso e soprattutto si tratterebbe di una consulenza personalizzata.

Ti rispondo quindi cercando di stimolare una riflessione.

Se hai effettuato una pianificazione finanziaria in cui hai stabilito degli obiettivi di investimento, con un determinato orizzonte temporale e un profilo di rischio, nel momento in cui aumenta la rischiosità di uno o più titoli presenti nel tuo portafoglio, cosa ti conviene fare?

Questo aumento di rischio sta portando un significativo spostamento della tua strategia di investimento?

L’eventuale aggiunta di tale strumento va a modificare in modo sostanziale l’equilibrio del tuo portafoglio?

Ecco, quando sei riuscito a dare una risposta a queste domande sei pronto per prendere la tua decisione di investimento.

Ricordati che non esiste una soluzione valida per tutti, ma solo ed esclusivamente una scelta di investimento che abbia un senso logico per il tuo obiettivo e per il tuo profilo di rischio.

Infine, tieni a mente che quando vai a valutare il rischio finanziario di investire in titoli di stato italiani, devi considerare che se sei un cittadino residente e hai il tuo lavoro e i tuoi interessi in Italia, sei già decisamente esposto al famoso “rischio paese”.

Hai il lavoro, l’istruzione, il sistema sanitario nazionale e la pensione che dipendono dalle dinamiche economiche, politiche, demografiche e sociali di questo paese.

In un’ottica di diversificazione del rischio è un fattore che se fossi in te terrei in considerazione.

Buon investimento!