In questo articolo voglio spiegarti cosa e dove devi realmente guardare per scegliere i migliori fondi comuni d’investimento.

E ti avviso che questo non è uno di quei soliti articoli che ti elencano una serie di informazioni inutili e da cui esci con le idee ancora più confuse di quando hai iniziato la lettura.

Se ti mancano le basi, ho scritto un articolo specifico per spiegare cosa sono e come funzionano i fondi comuni di investimento, a cui ti rimando.

Adesso andiamo dritti al sodo.

Ci sono 3 fattori veramente importanti che devi tenere a mente ogni volta che qualcuno ti propone di acquistare un fondo comune…

…tutto il resto è puro rumore di sottofondo.

Questi 3 fattori sono:

- Costi

- Rischi

- Risultati ottenuti

E sull’ultimo punto ti garantisco che non sto parlando di quello che sicuramente stai pensando (stai pensando ai rendimenti vero?).

Sto parlando di imparare a leggere bene tra le righe per evitare di farti abbagliare dalle scintillanti offerte commerciali di fondi da rendimenti passati in doppia cifra.

Ma andiamo con calma che dobbiamo vedere diverse cose.

Come scegliere i migliori fondi comuni di investimento: ma quanti sono?

Parto subito con una domanda.

Hai una vaga idea di quanti fondi comuni esistano nell’universo investibile?

No? Bene, te lo dico io…

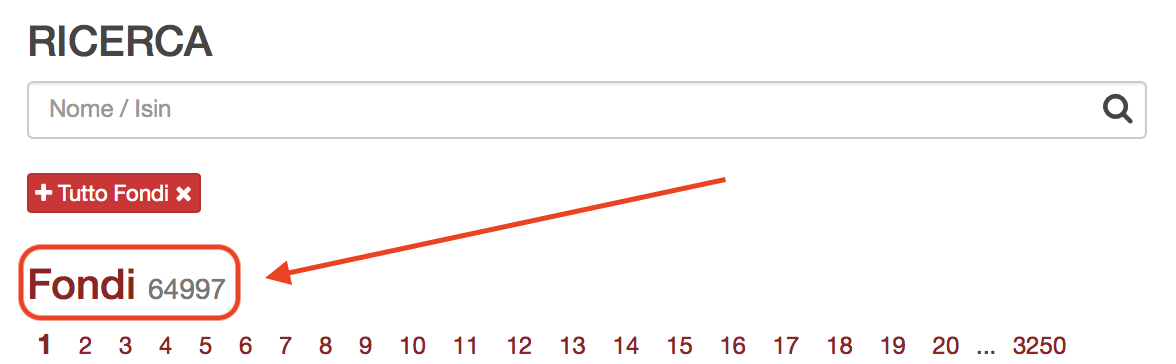

Ho fatto una veloce ricerca ed è venuto fuori che il numero si aggira intorno ai 65.000.

Se poi vogliamo buttare nel calderone anche gli ETF, ne dobbiamo aggiungere altri 8.000.

Oltre 73.000 strumenti tra cui scegliere!

Considera poi che, in media, la lunghezza di un singolo prospetto informativo è un numero variabile tra le 100 e le 1.000 pagine (non sto scherzando!).

Sei d’accordo con me che serve un metodo efficace per scremare e capire come scegliere i fondi comuni d’investimento migliori?

In alternativa siamo tutti condannati a leggere kg e kg di carta digitale per il resto della nostra vita…

Prima però di addentrarci nella tana del bianconiglio, lasciami esplicitare un concetto che dovrebbe essere più che scontato.

Selezionare strumenti finanziari è un’operazione delicata, che richiede competenze e conoscenze avanzate di finanza.

Perciò certe opinioni da apprendista stregone lasciamole pure a chi fa le solite chiacchiere da bar.

Quello che conta sono sempre e solo i dati e i numeri.

Bene, chiarito questo aspetto, il punto di partenza per fare una valutazione di convenienza ad investire rimane sempre e comunque un’analisi macroeconomica per cercare di individuare quali aree, geografie e settori rispondono alle nostre esigenze di investimento.

E visto che si tratta di un argomento completamente diverso da quello di questo articolo, non lo tratterò in questa sede.

Ma non ti preoccupare.

Ci sono alcune cose che puoi fare anche tu, in autonomia, per renderti conto in un batter d’occhio se ciò che hai di fronte è un ennesimo prodotto scadente dell’industria finanziaria e del risparmio gestito, o se hai trovato un fondo comune d’investimento che può essere valutato e inserito nel tuo portafoglio.

Vediamo quindi come puoi nuotare all’interno dell’enorme massa di fondi comuni che si trovano sui mercati, e quali sono i ragionamenti che devi fare per riconoscere i migliori.

Come valutare i costi

Se riguardiamo i 3 fattori che contano per valutare un investimento, i costi sono l’unico vero parametro certo di tutta l’equazione.

Vanno quindi presi seriamente in considerazione, per minimizzarli e ridurne l’impatto al minimo indispensabile.

Ho già scritto un articolo molto approfondito su come il peso di costi eccessivi uccide il rendimento creato, a cui ti rimando (leggilo da seduto…).

Qui voglio spiegarti come fare una valutazione e un confronto in grado di scremare i fondi comuni d’investimento scadenti e da cui stare nettamente alla larga.

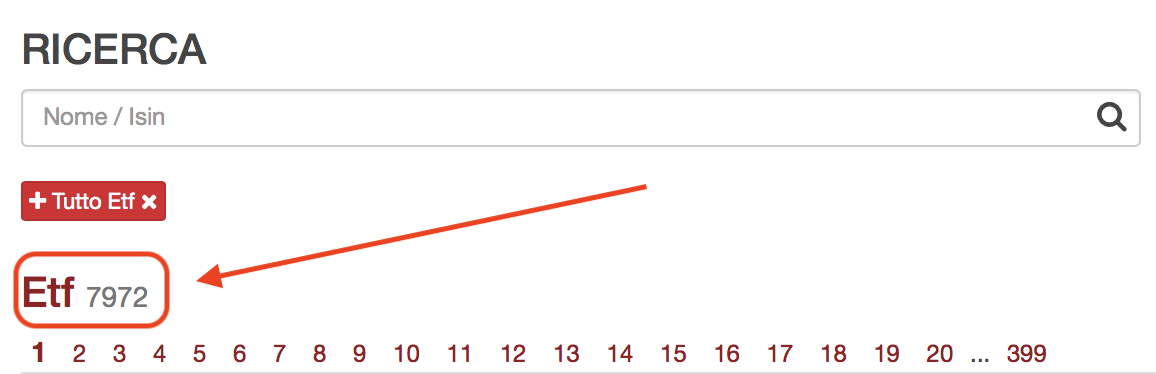

Forse non lo sapevi, ma a gennaio 2018 è entrata in vigore una normativa europea (Mifid 2) che impone agli intermediari di rendere ancora più esplicita la struttura dei costi.

Ad esempio devono mostrarti la quota di commissioni che gli vengono retrocesse dalla società del fondo per l’attività di vendita.

non male il business della vendita di fondi…

Chissà, magari in questo modo cominciano ad emergere i veri interessi in campo…

Così come forse muore finalmente l’idea che “in banca non si paga la consulenza”.

Un’altra novità introdotta dalla Mifid 2 riguarda il fatto che diventa obbligatorio mostrare il valore del costo in termini assoluti e non solo %.

Un conto è vedere una commissione di gestione del 2,5%…

…un altro è un addebito di 2.500 € su 100.000 € di capitale investito.

Fa decisamente tutto un altro effetto.

Ora, immagino che tu ti stia giustamente chiedendo cosa devi fare per capire bene, nel dettaglio, tutte le voci di costo che girano intorno al tuo capitale investito.

Ti capisco, domanda assolutamente legittima.

E io dovrei risponderti di leggere a fondo il prospetto informativo.

Però guarda…te lo dico con il cuore in mano.

Anche se ti mettessi a vivisezionare scrupolosamente tutti i paragrafi del prospetto, potresti non uscirne vivo.

Devi sapere che riuscire a capire nel dettaglio quanti costi stai effettivamente pagando è un’operazione di una certa complessità.

E lo è per il modo con cui vengono esposte le spese e le commissioni.

Inoltre, mentre alcuni di questi costi sono espliciti e descritti, altri sono nascosti e non indicati.

Per cercare di ovviare a questo problema, è stato creato nel tempo un indicatore sintetico di costo che possa aiutare l’investitore ad avere un’idea più precisa di quanto stia effettivamente pagando.

Questo indicatore ogni tanto cambia nome.

Prima era TER (in inglese Total Expense Ratio), ora si chiama Spese Correnti (in inglese Ongoing Charges).

Nei prospetti potresti trovare uno o l’altro.

Tu prendilo sempre come parametro di riferimento da cui partire per fare le tue valutazioni perchè, tra le altre cose, comprende al suo interno le commissioni di gestione, che sono molto importanti.

Le commissioni di gestione sono quel costo che devi sostenere tutti gli anni per il lavoro svolto dalla SGR (Società di Gestione del Risparmio), la società che appunto “gestisce” il tuo fondo, a prescindere da quali risultati porterà a casa.

Anche perchè può capitare che si tratti di un costo decisamente alto, visto che c’è da remunerare tutta la filiera di vendita.

Il giro è più o meno questo:

- L’intermediario ti “consiglia” (vende?) un fondo.

- Tu paghi una commissione direttamente alla SGR che lo gestisce.

- La SGR riconosce all’intermediario che te lo ha venduto (consigliato?) una parte importante della commissione di gestione.

Chiediti quindi sempre quali sono gli interessi in gioco…

…ma soprattutto se nel processo i tuoi vengono presi in considerazione!

Vediamo quindi cosa devi guardare per valutare i costi di un fondo comune d’investimento.

Diciamo pure che, tra le tante in gioco, devi sempre osservare principalmente 4 commissioni:

- La commissione di entrata / sottoscrizione / collocamento (nome diverso, stesso significato)

- Le commissioni di gestione (che trovi dentro al TER o alle Spese Correnti)

- Le commissioni di performance

- Le commissioni di riscatto / uscita

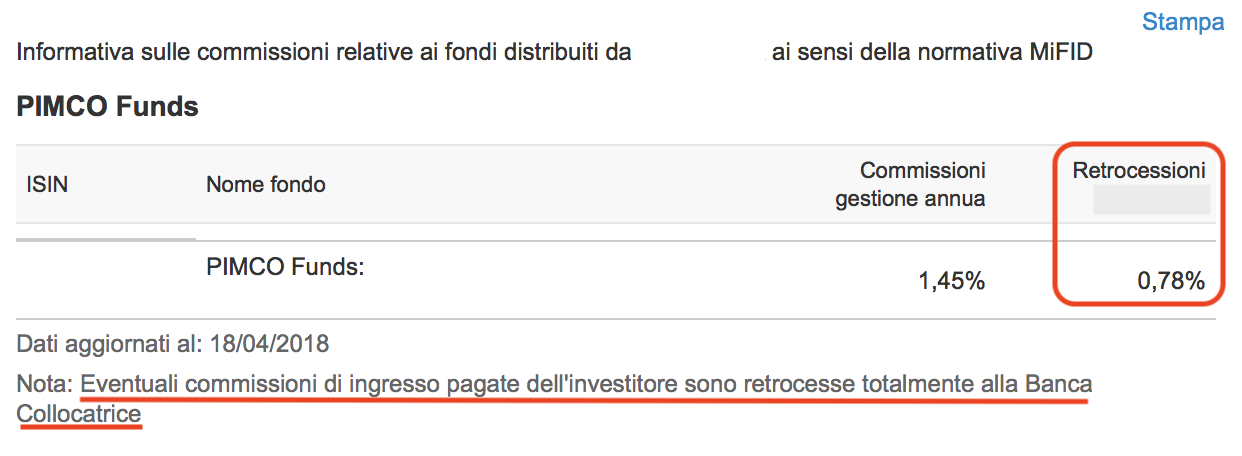

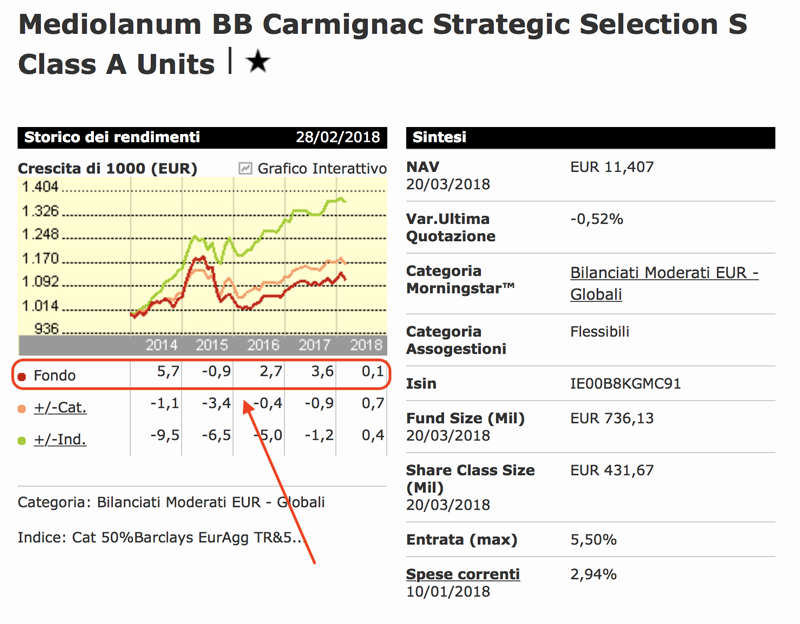

Per farlo puoi usare tranquillamente il sito di Morningstar e, dopo aver inserito il codice ISIN del fondo, guardare nel box sulla destra.

oplà…ma siamo entrati in gioielleria?

Già così ti fai una prima idea di cos’hai davanti.

Le commissioni di performance e di riscatto le trovi nel prospetto informativo.

Sui siti di analisi e comparazione invece di solito trovi quelle di ingresso e quelle di gestione (qui “entrata” e “spese correnti”).

Guardando lo specchietto di Morningstar nella figura, se sommi i due parametri e li confronti con i rendimenti restituiti negli anni passati, ti rendi subito conto se i costi sono adeguati o se sei entrato in gioielleria a tua insaputa e si stanno mangiando tutto il valore creato.

Riprendiamo l’esempio.

I costi di entrata del 5,50% sono una voce che si paga una volta sola, perciò il loro peso va spalmato lungo tutto il periodo di investimento.

In questo esempio distribuiamoli sui 5 anni di cui vengono mostrati i risultati.

Perciò un bel +1,10% circa ogni anno che, sommato alle spese correnti, diventa un macigno da 4,04%.

Se ora andiamo a vedere i rendimenti del fondo e li confrontiamo con i costi, ci possiamo fare una prima idea di cosa abbiamo davanti.

si, siamo decisamente in gioielleria

Con questo peso, il fondo ha portato un rendimento positivo solo il primo anno.

E non stiamo guardando le commissioni di performance.

E non stiamo valutando l’inflazione.

E non stiamo valutando le tasse.

…

Quello che devi capire è che per minimizzare l’impatto delle commissioni di entrata dovresti rimanere nel fondo per diversi anni…cosa che ti costringe a continuare pagare le alte commissioni di gestione.

Perciò che fai? Esci o rimani?

Aggiungo anche un ulteriore grado di riflessione.

Qualcuno a questo punto potrebbe dire: “ma cosa dici? ormai le commissioni di ingresso non ci sono più”.

Visto che stiamo parlando di commissioni che non piacciono per nulla e sono decisamente poco digeribili in termini strettamente commerciali, per evitare di perdere il cliente (ma non la redditività), alcuni intermediari si sono inventati delle formule particolari per “buttarle fuori dalla porta” e “farle rientrare dalla finestra”.

Potrebbero quindi proporti dei bellissimi fondi senza commissione d’ingresso / entrata / collocamento / no load, che sono molto più belli da ve(n)dere…

Solo che poi bisogna sempre guardare bene tra le righe.

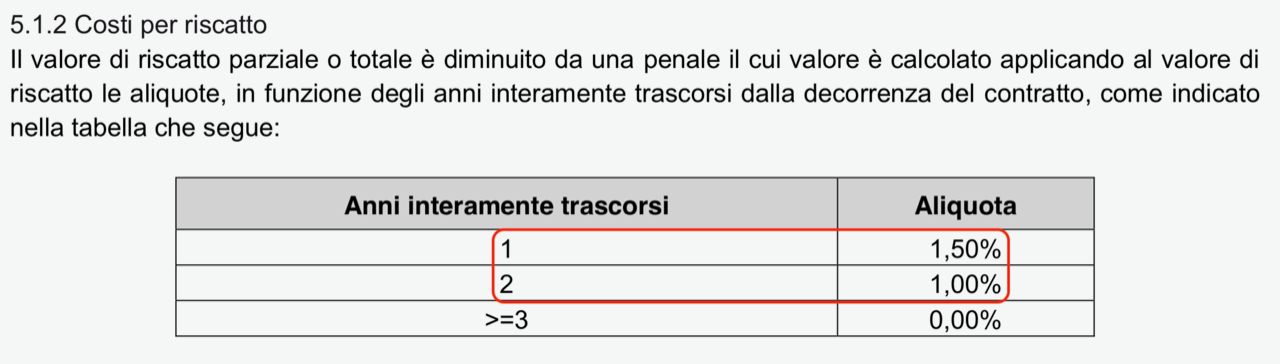

Ad esempio potresti trovarti uno specchietto del genere riguardo le commissioni di riscatto.

Questo vuol dire che se esci dal fondo prima di una certa data, devi comunque pagare una “penale” che sa tanto di commissione di ingresso voltata al contrario.

Ci siamo?

Qua ci vogliono occhi e orecchie ben aperte.

Non ti lasciare affabulare da bellissime frasi confortanti tipo “no load”, “nessuna commissione di ingresso” o cose del genere.

Non solo.

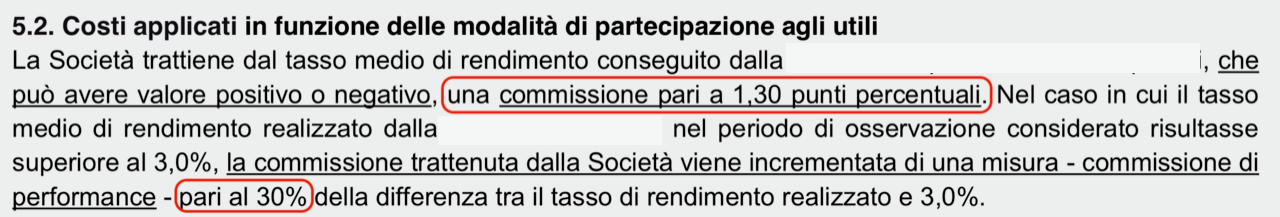

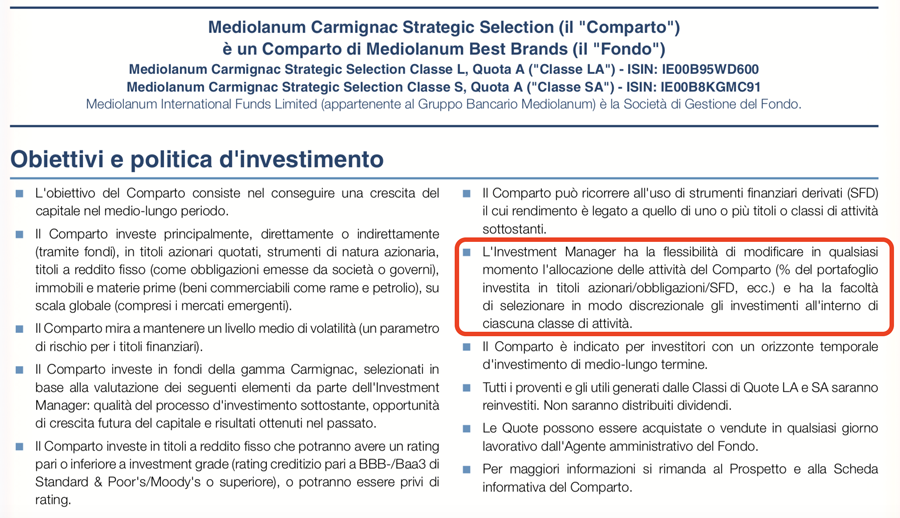

Potrebbe capitarti di sentirti dire che non ci sono “commissioni di gestione”, salvo poi trovare un paragrafo del genere.

Non so se è chiara quella frase sottolineata che dice “che può avere valore positivo o negativo”.

Significa che la commissione viene presa sia in caso di risultato positivo, che di risultato negativo.

Cerchiamo di capirci: se si tratta di una commissione di performance o di “partecipazione agli utili” e gli utili non ci sono, mi spieghi perchè me la devi prendere lo stesso?

Non sarà che si tratta di una commissione di altro tipo mascherata?

Mah…diciamo che aldilà del dubbio (chissenefrega) è chiaro che quel 1,30% di costi, che si chiami pinco o che si chiami pallo, viene prelevato tutti gli anni.

Infatti la vera commissione di performance è indicata nella frase dopo…

Hai capito quali sono i ragionamenti da fare?

Non so te, ma a casa mia contano solo i numeri scritti su un prospetto informativo.

Tutto il resto non vale nulla.

Non solo.

Ti ho detto che ci sono anche una serie di commissioni implicite, che non sono inserite all’interno di nessun indicatore sintetico di costo e che non troverai mai in nessun prospetto informativo, per quanto lungo e prolisso che sia.

Nello specifico si tratta di costi di transazione difficili da quantificare a priori e che si generano ogni volta che il gestore del fondo decide di fare una operazione per modificarne la composizione.

Un po’ di movimentazione è normale, ma quando comincia ad essere eccessiva, finisce per generare costi inutili che vanno a ridurre significativamente il risultato finale.

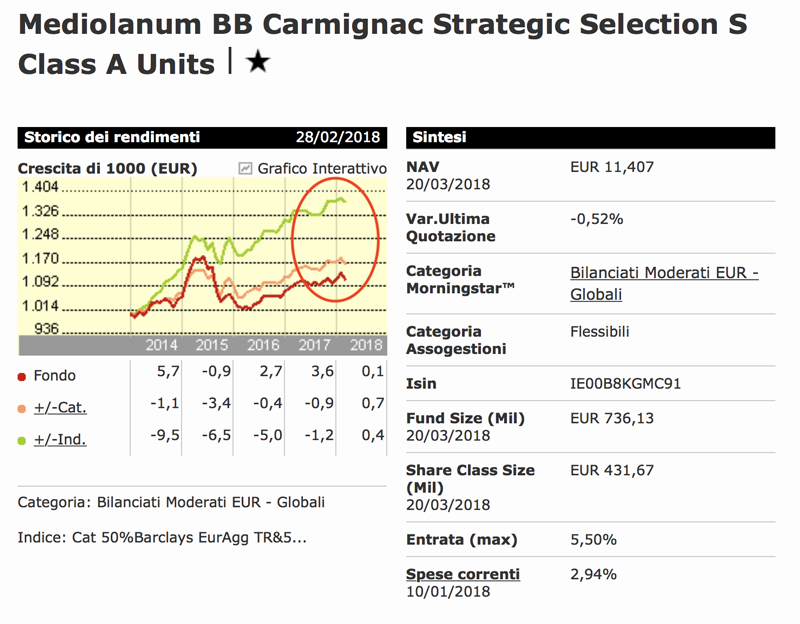

Per verificare la potenziale presenza di questi costi impliciti puoi fare un’analisi grafica.

Mettendo a confronto l’andamento del fondo con il suo benchmark, ti puoi accorgere velocemente se c’è qualcosa che non va.

Guarda di nuovo il grafico.

Il fondo è la linea rossa.

Il benchmark quella verde.

Vedi come le due linee si stanno allontanando sempre di più col passare del tempo?

a me ricorda la separazione delle acque…

Questo è proprio un brutto segnale…

Ci sono tendenzialmente tre motivi che possono creare un divario tra l’andamento del fondo comune d’investimento e il suo benchmark:

- I costi espliciti (e abbiamo visto che questi non mancano)

- I costi impliciti dati dalle operazioni di transazione

- Il gestore del fondo non è poi così bravo

Naturalmente possiamo anche trovarci davanti alla “opzione segreta #4” che altro non è se non un mix delle 3 precedenti…una vera e propria bomba ad orologeria.

In tutti i casi…Houston abbiamo un problema!

A questo punto voglio cercare di approfondire e capire come si comporta questo fondo.

Andiamo a vedere cosa dice il prospetto informativo sullo stile di gestione.

Ok, la gestione è attiva.

Lo avevo leggerissimamente sospettato, ma adesso che ho avuto la conferma è decisamente una notizia peggiore.

Ora ti chiedo: dal grafico ti sembra che il fondo stia creando valore aggiunto?

Quel divario è chiaramente il segnale che lo stile di gestione (inefficiente) e i suoi costi (elevati) stanno affossando le performance del fondo e ti stanno mangiando capitale a ritmi sempre più veloci.

Quello che ti devi ricordare da questo tipo di verifica è che quando noti un divario crescente tra il fondo e il benchmark ti devi fare più di una domanda e devi cercare di capire velocemente cosa sta succedendo, prima di dover ipotecare la casa…

Poi potrei metterti definitivamente K.O. dicendoti che a volte il benchmark riportato non è nemmeno quello corretto…

…ma questo è un livello di analisi che è meglio lasciare a professionisti del settore.

Con le informazioni che ti sto dando puoi già fare l’80% del lavoro di valutazione.

Andiamo avanti.

Come valutare i rischi

Se i costi sono certi, i rischi sono misurabili.

E tutto quello che si può misurare, si può potenzialmente gestire.

Occuparsi di impostare il giusto profilo di rischio serve quindi a “incastrare” le eventuali oscillazioni dello strumento finanziario dentro un “binario” di cui decidi tu i livelli massimi e minimi.

Le regole per valutare i rischi di uno strumento finanziario sono sempre le stesse.

In primo luogo devi SEMPRE ricordarti che un rendimento alto è accompagnato da un rischio elevato.

E viceversa.

Un rischio basso equivale ad un rendimento contenuto.

Mi dispiace, ma non puoi MAI scappare da questa equazione.

Nonostante il mondo sia pieno di gente che tenta in tutti i modi di vendere il sciogno di riuscire a fare una palata di soldi senza rischiare nulla (e magari senza nemmeno alzarsi dal divano), la verità è tutt’altra cosa.

Non so se l’hai capito, ma non sono qui ad indorare nessuna pillola.

Vuoi ottenere un “bel” rendimento dal tuo investimento in fondi comuni?

Ottimo! Allora caricati il rischio relativo.

Non ci sono scorciatoie.

Non ci sono pasti gratis.

Non c’è rendimento senza assunzione di rischio.

Sorry, that’s “l’unico modo serio di investire” baby…

Detto questo, la proporzione di rischio contenuta in un fondo comune d’investimento dipende da:

- Settore/zona/area geografica/comparto su cui investe il fondo

- I tipi di strumenti finanziari inseriti all’interno della scatola

- Il contesto macroeconomico

Sono tante variabili da tenere tutte insieme, soprattuto se nella tua vita fai già un altro lavoro e hai una famiglia da gestire.

Definire il corretto livello di rischio del fondo “dovrebbe” infatti essere il lavoro del consulente che ti assiste.

Quello che invece puoi e devi fare tu è fare delle domande!

E no, non mi riferisco alla classica domanda “ma questo fondo è rischioso?”.

Intendo dire LE domande giuste, che sono:

- Quanto rischio reale mi assumo se acquisto questo fondo comune? Me lo spieghi in termini % e numerici?

- Quanto rischio porta questo strumento nel mio portafoglio? Rispecchia la mia strategia di investimento? O la va ad alterare?

- Me lo puoi spiegare di nuovo in modo semplice e comprensibile?

Fino a quando non hai la certezza matematica di aver capito al 100% il livello di rischio che ti stai portando in casa con l’acquisto di un fondo comune d’investimento, non investire un solo €.

Che poi questo discorso in realtà vale per qualsiasi strumento finanziario.

Lascia perdere gli inglesismi e i nomi altisonanti.

Lascia perdere le offerte speciali.

Lascia perdere le occasioni imperdibili.

E lascia perdere i rendimenti degli anni passati a doppia cifra.

Fa tutto parte del marketing finanziario che ti vuole confondere le idee per farti sentire speciale e spingerti a spendere più del dovuto per prodotti di cui non conosci il reale rischio e che sono spesso perfino scadenti.

Concentrati soltanto sul livello di rischio che ti assumi e sul rapporto rischio /rendimento.

Ok?

Guarda che lo capisco molto bene.

La presentazione di rendimenti passati a doppia cifra fa molta gola ed è apparentemente un’informazione molto più semplice da digerire rispetto ad un noiosissimo livello di rischio.

Sorry again…

Vuoi investire soldi?

Allora devi quanto meno prenderti la briga di imparare a fare questi ragionamenti contro-intuitivi.

Altrimenti ti garantisco che ai tuoi soldi ci penserà sempre qualcun altro.

E non sono sicuro che possa avere a cuore i tuoi stessi interessi.

Lascia quindi che ti spieghi perchè non va bene valutare un fondo comune guardando i rendimenti passati.

Come valutare i risultati

Eccoci al 3° fattore per valutare un investimento, l’unico dei 3 completamente incerto e non misurabile a priori.

Non potendolo misurare non lo puoi nemmeno gestire e controllare.

Eppure è quello che riscontra il maggior successo e livello di attenzione di chi si chiede come scegliere i migliori fondi comuni di investimento.

Del resto di cosa ci stupiamo?

C’è un problema molto rilevante nel modo in cui vengono generalmente proposti questi strumenti.

Chi non si è sentito dire queste magiche parole:

“Guarda, l’anno scorso ha portato a casa X…hai visto che roba? Questo fondo è buono.”

Facendo così però ci si dimentica di un piccolissimo particolare in tutta questa equazione.

E cioè il buon vecchio adagio per cui:

I rendimenti passati non sono indicativi dei rendimenti futuri

Se seguissimo la logica di investire sempre e solo nello strumento, settore, geografia che l’anno prima ha “reso bene”, ci ritroveremmo costantemente a rincorrere il passato e ad esporci a dei rischi enormi di subire performance non in linea con le nostre aspettative.

I rendimenti passati non sono il modo con cui devi prendere una decisone di investimento.

Il fatto che vengano utilizzati commercialmente come arma impropria fa sorgere più di un sospetto al riguardo.

Ad esempio le domande che mi farei se fossi in te sono:

- Quale rischio finanziario sottostante è presente all’interno di questi fondi per avergli fatto fare un risultato così rilevante l’anno scorso?

- Questo rischio è in linea con le mie esigenze? O è troppo alto?

- Quali sono i presupposti per cui possa ripetersi in futuro?

Ma soprattutto

- Quale vantaggio ha chi mi consiglia questo fondo?

Quest’ultimo passaggio è molto importante, perchè richiama l’idea che il “consiglio” possa potenzialmente essere interessato, invece che indipendente.

Tu ricordati che i rendimenti passati sono solo UNO degli elementi che puoi verificare per valutare la tenuta del fondo.

Punto e basta.

Non scegliere mai un fondo solo sulla base della sua % di rendimento passata.

Ma cosa significa “valutare la tenuta del fondo”?

Significa che ti devi preoccupare di controllare se il fondo è stato in grado di fare il suo lavoro in modo consistente nel corso del tempo.

Ad esempio, se ti propongono di investire in un bel fondo sui mercati emergenti, perchè l’anno prima ha portato a casa un risultato tondo e a due cifre, ti si devono subito drizzare le orecchie.

Le prime domande che ti devi subito fare non riguardano il fondo e sono:

- Perchè i mercati emergenti sono cresciuti così tanto l’anno scorso?

- Ci sono prospettive che succeda ancora quest’anno?

Poi ti devi chiedere:

- Tale fondo è stato regolare nel portare a casa i suoi risultati? O è stato un evento eccezionale che non si ripeterà?

E guarda che per risultati intendo dire l’aderenza alla sua strategia e al suo benchmark di riferimento, non se ha fatto doppia cifra.

Valutare il risultato di un investimento è un processo che si fa per paragone.

Segui questo ragionamento.

Se fai un -5% sui tuoi investimenti ti senti soddisfatto del risultato?

Aspetta a rispondere…

Dipende.

Chiaramente se il mercato, nello stesso periodo, è salito del +5%, vuol dire che c’è qualcosa che non va.

Se invece il mercato di riferimento ha fatto un -20%, direi che hai ottenuto un ottimo risultato, non trovi?

Ecco, questo è il modo corretto di verificare se un fondo porta a casa risultati soddisfacenti, in modo costante nel tempo.

Non ti basare sulle promesse di alto rendimento, subdolamente raccontate dal venditore di turno per invogliarti a comprare il fondo della casa, magari giusto un pelo più costosetto rispetto al fondo o all’etf passivo efficiente che porta a casa il risultato.

Ci siamo?

Per valutare se ti conviene investire in un fondo comune d’investimento segui i ragionamenti che ti ho spiegato in questo articolo e ti posso garantire che ti accorgerai immediatamente se sei in presenza di uno strumento valido o di una “scatola-pacco” da buttare, senza passare dal via.

Mi raccomando, tieni a mente che selezionare i fondi comuni d’investimento migliori è un’attività che prevede un certo grado di complessità e non si può ridurre solo all’analisi di un grafico e di due numeri su un prospetto informativo.

Ma questo è sempre un lavoro che puoi delegare ad un Consulente Finanziario Indipendente, soprattuto dopo che hai le idee chiare su come funzionano gli strumenti finanziari.

Conclusioni

Ok facciamo un riepilogo di quanto abbiamo visto.

Ci sono solo 3 fattori che devi guardare quando ti chiedi se vale la pena investire in un fondo comune di investimento.

Questi fattori sono:

- Costi

- Rischi

- Risultati ottenuti

Dal lato dei costi, se vuoi fare le cose come si deve, devi superare la coltre di marketing e linguaggio volutamente pesante dei prospetti informativi, per scovare le reali commissioni esplicite che vengono applicate.

Poi devi valutare quelle implicite, guardando lo stile di gestione, sulla base di una verifica grafica.

E già così diamo una bella disboscata.

Poi valuti il fattore rischio, con la serie di domande che ti ho indicato.

Infine dai un occhio anche ai rendimenti, ma più per la loro consistenza e aderenza al benchmark e allo stile di gestione, che alla % secca.

Complesso, lungo, noioso?

Bè, chiediti questo: quanto ci tieni ai tuoi soldi?

Considerato che stiamo parlando dei sudati risparmi che derivano dal tuo lavoro, pensi che valga la pena dedicare all’informazione finanziaria un tempo più lungo di quello che viene mediamente dedicato all’acquisto della macchina o del nuovo smartphone (cioè tanto)?

Se la risposta è no, allora mi sa che sei nel posto sbagliato…

Una curiosità.

Nello storico dei rendimenti di un fondo non sono già comprese le spese correnti? Se su morningstar vedo che un fondo ha fatto l’1% nel 2019 devo sottrarre da questa performance le spese correnti o il rendimento viene calcolato già al netto delle spese correnti?

Grazie

Ciao Andrea, le performance sono praticamente sempre espresse al lordo di tutto (costi e tasse).

a presto

Matteo

Gran bell’articolo, complimenti!

Grazie dei complimenti Andrea!

Mi fa davvero molto piacere che l’articolo ti sia stato utile.

Continua a seguirmi.

Ciao Matteo sono Luigi, il suo articolo molto interessante, io sto seguendo i fondi da circa due settimane, risultato? mettendo tutto sul piatto della bilancia non mi attraggono tanto, ne salvo alcuni secondo me ( FONDI SU AZIONARI EUROPA,certo sono sottonstanti agli indici di borsa ma……?) cosa ne penza?, cosa suggerisce su fondi pensione?, andando su obbligazioni che mi convincono il 30/01/019 ho acquistato il titolo isin XS1937019062, certo sono investimenti a lungo termine ma sen ben scelti danno una buona cedola. Grazie della risposta.

Ciao Luigi,

premetto che prima di scegliere il o gli strumenti finanziari adeguati alla costruzione di un progetto di investimento andrebbe SEMPRE fatta una Pianificazione Finanziaria.

Detto questo, noto un po’ di confusione nella valutazione delle diverse tipologie di strumenti.

Innanzitutto mi viene da dire che 2 settimane è un arco temporale decisamente troppo corto per poter fare un’analisi della bontà di un fondo comune di investimento.

Quando si decide di acquistare uno strumento finanziario di questo tipo, con l’obiettivo di effettuare un investimento di lungo termine, bisognerebbe tenerlo nel portafoglio per un periodo di tempo significativamente più lungo, prima di misurarne la reale profittabilità.

Detto questo, per quanto riguarda i fondi pensione e le obbligazioni ho scritto diversi articoli.

Li puoi trovare qui:

1. Cosa sono i Fondi Pensione Chiusi

2. Cosa sono i Fondi Pensione Aperti

3. Cosa sono i Piani Individuali Pensionistici

4. Come costruirsi una pensione integrativa in autonomia

5. Cosa sono le obbligazioni e come funzionano

6. Come investire in obbligazioni

A presto!

Buongiorno,

La ringrazio del suo interessante articolo. Quello che mi è rimasto come curiosità e capire quali indicatori guardare nei fondi comuni per capire il rischio è il rendimento: alfa, beta, indice di sharpe…Come è meglio che siano e perché. In questo modo ognuno può poi fare le valutazioni che dice lei nel suo articolo confrontando diversi fondi.

La ringrazio in ogni caso per il suo interessantissimo contributo.

Buongiorno Marco,

la risposta è molto semplice: per poter fare una valutazione di un fondo comune d’investimento bisogna analizzare il sottostante.

Gli indicatori di rischio servono prevalentemente per definire quale livello inserire nel portafoglio, ma la vera valutazione deve necessariamente essere fatta sull’oggetto dell’investimento e sulle variabili che ho indicato nell’articolo.

A tal proposito, ti riporto la risposta che ho dato ad un commento di un post del Gruppo Chiuso su Facebook, dove un membro della community poneva la stessa domanda:

“Non trovi ciò che cerchi perché probabilmente vorresti delle risposte secche che in realtà, per definizione, non esistono.

Se io voglio investire tramite un ETF sull’indice delle aziende tecnologiche americane devo chiedermi cose del tipo:

– Quel settore ha un futuro?

– Quali sono le principali realtà che lo compongono?

– Hanno dei validi modelli di business?

– Che mercato c’è per queste realtà?

– Quale ruolo ricoprirà la tecnologia nei prossimi anni?

Ecc…

Per fare questo non esiste una tecnica unica e codificabile.

Bisogna fare delle analisi, leggere dei report, valutare dei dati e osservare i fenomeni.

Prova a vederla così: secondo te quali sono i parametri per giudicare la validità di un’azienda tecnologica?

Quando hai dato una risposta a questa domanda hai capito come valutare quel sottostante.”

Ecco, nel mondo degli investimenti, più che i singoli indicatori valgono i ragionamenti.

Anche perché, se bastasse guardare un dato o un numero per poter prendere una decisione di investimento, sarebbe tutto troppo semplice e non ci sarebbe nulla da discutere.