In questo articolo vedremo cos’è l’inflazione, cos’è la deflazione e quali sono gli effetti sui risparmi, gli investimenti e i debiti stipulati (con esempi).

Partiamo dichiarando una cosa ovvia: l’inflazione fa paura!

Tutti sanno che fa rima con “aumento dei prezzi”.

Pochi però sono consapevoli del fatto che l’inflazione è un po’ come una medicina…amara, ma che in realtà fa bene a tutti.

Se decidi di non prenderla, finirai per aggravare la tua malattia.

Dall’altro lato, se ne prendi troppa, finirai per avere degli effetti collaterali indesiderati.

Sembra un paradosso, ma è proprio così.

Capire cos’è l’inflazione serve a:

- Scegliere il modo migliore di gestire i propri risparmi.

- Aiuta a scoprire come scegliere tra un mutuo a tasso fisso o variabile.

- Decidere il profilo di rischio dei tuoi investimenti.

Vediamo quindi di capire di cosa si tratta e da cosa è condizionata, ma soprattutto come dobbiamo comportarci in base al suo andamento.

Cos’è l’inflazione

Inflazione, in realtà, è un concetto deve essere sempre accomunato al tema del potere d’acquisto del denaro.

Più sarà crescente il livello dei prezzi, minore sarà la tua capacità di comprare beni e servizi.

Semplice no?

So già cosa stai pensando: l’inflazione è il male, fatela scendere immediatamente!

Sbagliato! Il tuo peggior nemico in assoluto si chiama deflazione, ovvero il calo generalizzato dei prezzi.

Ma questa è una storia che vediamo dopo.

Ora segui questo esempio.

Supponiamo di dover andare a fare la spesa e di comprare beni per 100 €.

L’anno successivo, tornando al supermercato, acquistiamo le stesse cose, nelle stesse quantità.

Questa volta però il prezzo per comprare le stesse cose dell’anno prima è di 105 €.

Ciò significa chiaramente che dobbiamo decidere se pagare di più o se lasciare qualcosa sul bancone.

L’aumento del costo della spesa è dovuto all’inflazione annuale del 5%, quindi i prezzi sono generalmente aumentati di questa percentuale.

Di questo passo, anche al terzo anno ci sarà un aumento importante e, per comprare gli stessi beni, dovrò spendere 110,25 €.

Ma se io ho ancora soltanto 100 €, l’alternativa è comprare sempre meno cose…oppure in quantità ridotte.

Se la guardiamo da questo punto di vista, l’inflazione è molto negativa.

Ci toglie potere d’acquisto e la sensazione è proprio quella di quando ti manca l’aria per respirare.

Perdere il 5% di potere d’acquisto annuo è uguale a dire che, se i prezzi rimanessero uguali, riceveresti uno stipendio più basso del 5%.

Il problema è che di norma non ti accorgi dei suoi effetti nella vita di tutti i giorni, a meno che non raggiunga dei livelli molto alti, magari in doppia cifra.

Prova ad immaginare cosa significa avere tassi di inflazione alti o altissimi.

Tutti sanno cosa è successo in Germania a cavallo delle due guerre mondiali.

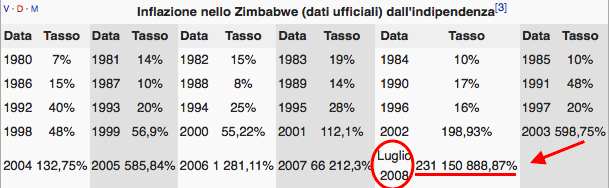

Ma non è niente in confronto alla situazione odierna dello Zimbabwe, dove si è verificata la più alta inflazione mai vista nella storia.

Guarda a quanto ammontava nel 2008!!!

MA CHE NUMERI SONO??? Non si riescono neanche a leggere!!!

Oggi l’inflazione dello Zimbabwe si aggira intorno ai 90 mila miliardi di miliardi di punti percentuali…COSA????

Praticamente i prezzi variano al minuto.

Infatti ora la moneta locale non vale più nulla e quelle ufficiali sono diventate il Rand Sudafricano e il Dollaro Americano.

A questo punto tu come ti comporteresti se sapessi che l’anno prossimo ti ritroveresti con meno soldi in tasca?

Risparmieresti? Investiresti? Stipuleresti un mutuo?

Tornando al nostro esempio della spesa, data la presenza dell’inflazione, se sono consapevole che in futuro avrò bisogno di più soldi per poter comprare le stesse cose, il mio obiettivo è cercare di avere a disposizione maggiore denaro.

Le opzioni a mia disposizione sono:

- Chiedere un aumento di stipendio

- Investire i miei soldi

- Fare un debito

Contemporaneamente sarò portato a comprare oggi ciò di cui ho bisogno, perché domani costerà di più.

Quindi l’inflazione porta le persone a spendere i propri soldi.

Da parte loro, i commercianti, vedendosi entrare in negozio due persone che vogliono lo stesso oggetto, ma non avendone un altro, alzeranno il prezzo per dirimere chi se lo aggiudicherà.

Ma se i prezzi aumentano, probabilmente ti aspetterai un ulteriore rialzo in futuro…

Vedi come il meccanismo si auto-alimenta da solo.

E’ quindi facile comprendere come la stabilità dei prezzi sia il fondamento di una società che mantiene un equilibrio economico (e sociale).

Ok Matteo, ma tutto questo, oltre all’informazione su cos’è l’inflazione, a cosa mi serve?

Calma, ci stiamo arrivando!

Il ruolo delle banche centrali

Entrano ora in scena le Banche Centrali.

In tutto il mondo, il loro principale obiettivo è tenere l’inflazione sotto controllo.

Infatti, in Europa, la BCE (Banca Centrale Europea) dichiara di volere mantenere la stabilità dei prezzi, controllando il tasso di inflazione per non farlo andare oltre il 2% annuo.

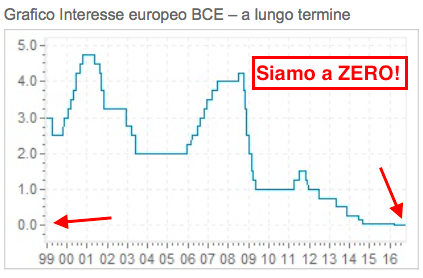

Il modo con cui la BCE controlla l’inflazione è la gestione del tasso di interesse a cui le banche possono prendere a prestito il denaro (si anche loro fanno dei debiti…).

Sulla base del livello dei tassi decisi dalla Banca Centrale, le banche sceglieranno i tassi di interesse da applicare sui prestiti e sui mutui a famiglie ed imprese.

Guarda come si è mosso nel tempo questo tasso e dove siamo ora.

Il livello di questo tasso ha tanti effetti sulla nostra vita.

Se vuoi acquistare la casa o la macchina potresti aver bisogno di aprire un mutuo o un prestito in banca.

Quel tasso rappresenta il “costo” per contrarre il debito, in quanto alla scadenza del prestito dovrai restituire il capitale, più l’interesse.

La stessa logica vale se sei un imprenditore e devi fare un investimento per l’acquisto di un bene strumentale alla tua attività.

Quando l’economia va bene e l’inflazione cresce di conseguenza, aumenta la ricchezza in circolazione.

A questo punto la Banca Centrale aumenterà i tassi di interesse, per evitare che salga troppo velocemente e raggiunga livelli da iper-inflazione.

Del resto, ragiona un momento con me.

Se il “costo” (tasso d’interesse) del denaro da chiedere a prestito diventa troppo alto, sarai disincentivato a contrarre debiti.

Vorresti stipulare un mutuo con un tasso di interesse al 10%?

In questo scenario, l’economia rallenterà un po’, perché le persone faranno meno acquisiti e le imprese investiranno meno (e quindi produrranno meno), essendo meno conveniente.

Meno soldi in circolazione fa rima con meno spese e, di conseguenza, ci sarà un calo dei prezzi.

Nel momento in cui la Banca Centrale si accorge di questo fenomeno, comincerà a preoccuparsi per la crescita dell’economia e riprenderà ad abbassare nuovamente il tasso di interesse, alimentando il ciclo inverso.

Il denaro verrà a costare meno, le persone saranno più propense a richiederlo per effettuare acquisti ed investimenti, l’economia riprenderà a crescere e con essa l’inflazione.

A questo punto è però utile farsi una domanda chiave.

Ma perchè l’obiettivo che si è data la BCE è di mantenere l’inflazione “non oltre il 2% annuo”?

Semplice, perchè esiste anche un altro fenomeno, meno noto ma molto più pericoloso, che si chiama deflazione.

La deflazione: il vero nemico pubblico n.1

La deflazione è la diminuzione generalizzata dei prezzi dei beni e dei servizi.

Di fatto è la sorella minore dell’inflazione, anche se è capace di danni ben più gravi!

Mi rendo conto che l’istinto immediato è di pensare che una riduzione del livello dei prezzi sia una cosa sempre positiva.

Di fatto, in alcuni casi è così.

Se però approfondisci un momento l’argomento, ti accorgi immediatamente che il ragionamento corretto è ancora una volta contro-intuitivo.

Segui l’esempio:

Se i prezzi dei beni scendono, gli imprenditori caleranno la produzione, perchè saranno meno incentivati a fare il loro lavoro sapendo che non guadagneranno abbastanza soldi per coprire i costi di produzione.

Ma se si produce meno, ci sarà bisogno di meno posti di lavoro, e quindi crescerà la disoccupazione, che alimenterà nuovamente il calo dei prezzi, perchè la gente non avrà più i soldi per comprare i beni e i servizi.

Eccoci di nuovo in una spirale negativa…molto più pericolosa di quella precedente.

Ma quindi, cosa dobbiamo augurarci che succeda?

Come spesso accade, la verità si trova nel mezzo.

Lo scenario che porta stabilità economica (e sociale) vuole dei prezzi che DEVONO crescere, ma non troppo velocemente.

Per questo motivo si è trovato come punto di equilibrio ottimale un livello di crescita generale dei prezzi che sia positivo ma non oltre il 2%.

In questo modo l’economia è stimolata a prosperare, senza troppe distorsioni.

Quando ciò accade si creano posti di lavoro ed aumenta moderatamente il livello di ricchezza generale nel tempo.

Se vuoi vedere l’attuale livello di inflazione, lo puoi trovare qui.

Bene, ora che hai capito meglio cos’è l’inflazione, è importante capire quali effetti ha tutto questo sui tuoi soldi.

Gli effetti dell’inflazione sul risparmio (con esempio)

Segui questo esempio.

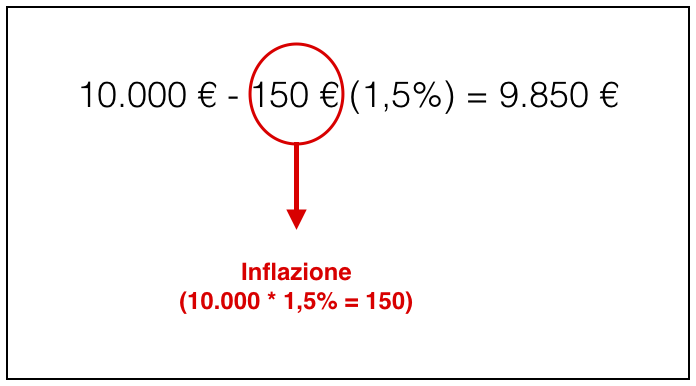

Mettiamo che io abbia 10.000 € da parte e che non mi fidi delle banche.

Decido quindi di metterli tutti sotto il materasso o in una cassaforte in casa.

In questo modo mi sento rassicurato dal pensiero che dopo un anno avrò ancora tutti i miei 10.000 €.

Ma è veramente così?

Si, in mano avrò fisicamente 10.000 € (magari 100 banconote da 100 €), ma se l’inflazione è all’1,5%, in termini “reali”, ossia di potere d’acquisto, avrò 9.850 €.

Aggiungi un qualche zero a questo esempio e ti renderai conto che gli effetti di non aver protetto il tuo denaro dall’inflazione, a lungo andare, si fanno sentire.

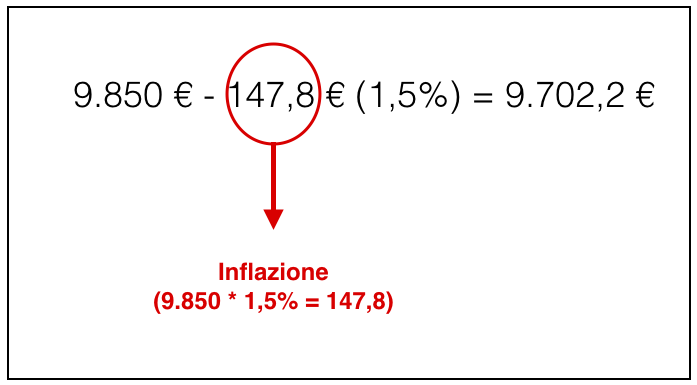

Basta pensare a cosa succederà il secondo anno, con lo stesso livello d’inflazione, quando i tuoi soldi avranno un valore reale di 9.702 €.

Hai perso 300 € senza aver fatto nulla.

Non male per due anni d’inflazione così bassa!

Tanto valeva spenderseli, no?

Sbagliato ancora!

Se lo avessi fatto, ti ritroveresti ora con 9.556 €, cioè la differenza tra i 10.000 € iniziali, meno i 300 € spesi (cioè 9.700 €) su cui togliere il peso dell’inflazione all’1,5%.

Argh…basta!!!

Sei d’accordo con me che la regola numero uno del risparmio e degli investimenti è battere l’inflazione per mantenere il potere d’acquisto?

Se devi posticipare una spesa, hai bisogno che quando sarà il momento di farla i tuoi soldi abbiano ancora lo stesso valore!

Ora, sapendo che se lasci i soldi depositati sul conto corrente, il tasso di interesse che ti viene riconosciuto è al di sotto del livello di inflazione, è necessario ovviare a questo problema.

Gli effetti sugli investimenti (con esempi)

Anche sul fronte degli investimenti si possono verificare diversi scenari.

Prendiamo ad esempio un investimento in obbligazioni che abbiano delle cedole periodiche.

Facciamo finta che tu abbia investito 10.000 € e che le cedole annuali siano del 2%.

Ogni anno maturerai interessi per 200 €.

Se però l’inflazione è al 3%, il tuo capitale investito diminuirà in termini “reali”.

Quando il tasso di rendimento sui tuoi investimenti è inferiore al tasso di inflazione…stai perdendo soldi!

Se invece in portafoglio avevi acquistato degli strumenti finanziari in grado di ottenere un rendimento pari o superiore all’inflazione, hai difeso il potere d’acquisto del tuo denaro.

Quando valuti l’efficacia dei tuoi investimenti, non guardare il rendimento “lordo”.

Concentrati sul rendimento “netto”, ovvero corretto per il tasso di inflazione.

Ricordati quindi di valutare sempre la convenienza di un investimento in termini “reali”.

Gli effetti dell’inflazione per chi ha un debito

Tutti coloro che hanno stipulato un debito invece, quando c’è inflazione sono contenti.

Considerato che salari, stipendi e pensioni sono tendenzialmente collegati all’aumento generalizzato dei prezzi, in un momento di inflazione crescente vedranno un aumento anche loro.

Quindi, se il tuo debito è fisso (come un mutuo a tasso fisso), le sue rate cominceranno a pesare e costare sempre meno.

Il tuo stipendio ha un aumento, mentre il livello del debito rimane immutato.

Se invece hai stipulato un mutuo a tasso variabile le cose sono un po’ diverse, ma di questo ne ho parlato nell’articolo su come scegliere tra un mutuo a tasso fisso o variabile.

Ecco perché l’inflazione è amica di chi ha un debito a tasso fisso.

Al contrario, puoi intuire come la deflazione, causando l’effetto inverso, farebbe lievitare il suo costo reale.

Se calano i prezzi, e con essi anche gli stipendi, diventa più oneroso far fronte al debito fisso.

Cos’è l’inflazione: conclusioni

Abbiamo visto come l’inflazione rappresenti un segnale positivo, in quanto offre una prospettiva di crescita economica e stabilità sociale.

Siamo però di fronte ad una variabile che va contenuta, per evitare spirali eccessivamente negative.

L’obiettivo #1 di una gestione efficiente dei propri soldi è battere l’inflazione, per mantenerne il potere d’acquisto.

Il momento giusto per cominciare a preoccuparsene era ieri.

Se non lo hai già fatto, ti consiglio quindi di cominciare subito a farlo.

Il modo migliore per proteggere il tuo denaro è fare un’adeguata pianificazione finanziaria, in modo tale da proteggere il tuo capitale e decidere come risparmiare e come investire i tuoi soldi.

Se non sai di cosa sto parlando, leggi questo articolo.

Mi raccomando, non lasciare che sia l’inflazione a decidere per te.

Prendi il controllo del tuo denaro.

Sono un pensionato dal 2003 e la mia pensione in 15 anni è aumentata del 3%, mentre l’inflazione solo dal 2008 è cresciuta del 9%. Nella mia situazione ci sono milioni di persone. Il ragionamento sopra descritto va bene per quel 5% che detiene la quasi totalità delle ricchezze del paese, per i negozianti, gli industriali, elettricisti, fontanieri, meccanici etc. che aumentano i loro prezzi quando vogliono. Anche i lavoratori dipendenti con contratti bloccati per anni sicuramente non saranno dell’idea che l’inflazione è un bene. Poter comperare un chilo di pane oggi e sapere che dopo cinque anni ne potrò avere solo 900 grammi …

Claudio, grazie del commento!

Anche se il ragionamento pare contro-intuitivo, l’inflazione moderata e sotto controllo è quel fattore che permette a tanti lavoratori di mantenere il proprio posto di lavoro, grazie alla crescita dell’economia.

Però hai ragione anche tu!

La velocità con cui gli stipendi dei lavoratori dipendenti si agganciano al livello di inflazione crescente è chiaramente molto più lenta rispetto a quella di liberi professionisti e imprenditori.

Questo è un ulteriore motivo per cui è assolutamente indispensabile pensare ad una forma di protezione del valore reale del proprio denaro, attraverso la gestione del risparmio e gli investimenti.

Lasciare troppa liquidità sul conto corrente o in luoghi che non generano alcun interesse, non fa altro che ridurre automaticamente e velocemente il potere d’acquisto del capitale accumulato.

E purtroppo, anche pochi punti percentuali, spalmati su diversi anni, alla fine fanno una bella differenza…