La storia di chi deve stipulare un mutuo recita più o meno così:

Finalmente decidi di volere comprare casa, ma non sai bene da dove partire.

Appartamento in centro o in periferia? Villetta a schiera o casa singola?

Giardino o sfogo sul balcone? Aggiungo un bagno o una camera da letto per gli ospiti?

Visite su visite ma niente, manca sempre qualcosa…

Poi finalmente, quando avevi già perso le speranze, trovi l’oggetto dei tuoi desideri.

Bene, ti dici, ormai il grosso è fatto.

A questo punto non rimane che andare in Banca e stipulare il mutuo.

O almeno così pensavi…

Sì perché, come ti siedi, vieni subito investito da una serie di informazioni in cui è veramente difficile districarsi e, dulcis in fundo, ti ritrovi di fronte all’annosa decisione tra il mutuo a tasso fisso o variabile.

La pancia ti dice di andare col tasso fisso. Zero pensieri, zero sorprese e notti tranquille.

Però allora perché ti rimane sempre un dubbio in testa: e se scegliessi il tasso variabile? Mi converrebbe?

Bella domanda…

Se ci fosse una risposta valida per tutti, probabilmente vedremmo mutui di un solo tipo.

Evidentemente non è così e si tratta di capire la convenienza sulla base di 3 fattori.

C’è però sempre un 4° fattore che domina la scelta (lo vediamo in fondo all’articolo)!

Cominciamo? Via!

Com’è composto il tasso di interesse

Intanto chiariamo subito com’è composto il tasso di interesse e quali tipologie si possono trovare.

Il tasso di interesse su un mutuo è composto da due parti:

- Il costo del denaro

- Lo spread aggiunto dalla Banca

Il costo del denaro equivale a quanto paga la Banca per prendere i soldi a prestito, sia dalla BCE che dalle altre banche.

Si chiamano Euribor (per il variabile), Eurirs (per il fisso) e Tasso Ufficiale di Sconto.

Questi parametri si prendono così come sono.

Lo spread invece è un margine aggiuntivo che la tua Banca applica per ripagarsi del proprio lavoro.

Per questo motivo devi sapere che lo spread è la parte negoziabile del tasso.

Se riesci a fartelo abbassare, avrai una base di partenza più bassa e conveniente, a prescindere dal tipo di tasso che finirai per scegliere.

E ricordati, in banca tutto è negoziabile.

Se non è lo spread, magari può essere una delle varie commissioni richieste per l’istruttoria del mutuo.

Naturalmente, più bassi sono i tassi d’interesse, più difficile sarà ricevere uno sconto sullo spread (il margine è già ridotto).

Bene, ora che sai come si compone il tasso d’interesse, vediamo quali fattori tenere in considerazione e come fare a capire se conviene una o l’altra soluzione.

Come valutare la convenienza tra un mutuo a tasso fisso o variabile

I fattori per valutare la convenienza sono 3:

- La durata

- Il peso della rata sullo stipendio

- Il livello di inflazione e le previsioni del suo andamento

- La Durata

Più lungo sarà il mutuo, più risulterà conveniente il tasso fisso.

Su un orizzonte temporale lungo, possono avvenire forti cambiamenti, naturalmente non prevedibili.

Scommettere sul tasso variabile potrebbe voler dire sostenere un significativo aumento della rata mensile.

- Il peso della rata sullo stipendio

Questo aspetto è molto importante.

Per stare tranquilli e sereni, un giusto livello della rata dovrebbe non andare oltre il 30% delle proprie entrate mensili.

Si può anche andare oltre, ma bisogna essere consapevoli che, nel corso della vita, possono presentarsi ulteriori esigenze ed è quindi necessario valutare di non “impiccarsi” subito e lasciare un po’ di spazio di manovra.

Attenzione, quel 30% dovrebbe comprendere tutte le forme debitorie.

Perciò, se hai altre uscite, bisogna farle rientrare in questa percentuale e abbassare il peso della rata.

Ci sono due modi per abbassare la rata del mutuo mensile:

- Aumentare l’importo anticipato (quindi ridurre il capitale chiesto a mutuo).

- Allungare la durata del mutuo (ma pagando più interessi).

Valutare il peso della rata sullo stipendio è fondamentale qualora decidessi di stipulare un mutuo a tasso variabile.

In questo caso infatti, diventa più conveniente far scendere il suo peso al 20%-25% delle entrate, proprio in prospettiva di un eventuale rialzo dei tassi.

- Il livello di inflazione e le previsioni del suo andamento

I tassi d’interesse sono legati a doppio filo con il livello di inflazione.

Infatti, quando l’inflazione è bassa o in discesa, i tassi sono bassi e scendono.

Viceversa, quando l’inflazione è alta o in forte crescita, i tassi salgono o sono alti.

In linea generale, a meno che non accada qualcosa di imprevedibile e di enorme gravità, i tassi di interesse non avranno mai movimenti repentini in una direzione o nell’altra, indipendentemente dal loro punto di partenza.

Quindi cosa conviene fare?

Innanzitutto ricordati che durante i primi anni di vita del mutuo, la rata sarà composta principalmente da interessi.

La parte di rata dedicata all’abbattimento del capitale sarà quindi piccola all’inizio e crescerà nel corso del tempo.

Questo perché la banca cerca di tutelarsi recuperando subito più risorse possibili.

Addirittura in Danimarca vengono erogati mutui in cui nei primi 10 anni si restituiscono solo interessi.

Non a caso si stanno indebitando all’inverosimile.

Detto questo, può convenirti stipulare un mutuo a tasso variabile nei seguenti casi:

- Stipuli un mutuo non troppo lungo (indicativamente non oltre i 15 anni).

- La rata non pesa oltre il 20%-25% delle tue entrate mensili.

- Non hai altre forme di debito o impegno.

- L’andamento dell’inflazione è stabile o decrescente.

Visto che all’inizio paghi molti interessi, te la caveresti con una bella quota ripagata ad un tasso inferiore.

In un secondo momento, quando la rata sarà composta in proporzione sempre crescente dalla quota capitale da abbattere, per te sarebbe ottimale, perché significherebbe pagare meno interessi.

Il motivo è che il tasso andrebbe calcolato su un capitale sempre più basso e quindi, in proporzione, gli interessi diminuirebbero.

L’esempio è semplice: se devo pagare il 2% di interessi su 100 € di capitale, si tratta di una spesa di 2€, se li devo pagare su 50 € di capitale si tratta di una spesa 1 €.

Capito la convenienza?

Inoltre, in questo scenario di tasso variabile, tutti i soldi che risparmieresti nel tempo, potrebbero largamente coprire un eventuale rialzo dei tassi, anche qualora questi andassero un po’ oltre il tasso fisso alternativo.

Il motivo è semplice.

Tutto quello che risparmi/guadagni, finché il tasso variabile non supera il tasso fisso, lo potresti investire in un portafoglio di strumenti finanziari e farlo fruttare.

Se fai anche solo 3-4 anni in questo modo, con il capitale e gli interessi maturati potresti coprire ampiamente un eventuale rialzo dei tassi.

Attenzione, c’è un però.

Se scegli il variabile, devi mettere in conto un potenziale aumento della rata, anche fino al 40%-50%.

Detto in numeri significa che, ad esempio, una rata di 500 € potrebbe aumentare fino a 700 € – 750 €.

Avresti il margine per sostenere tale rialzo?

Questa è la domanda cruciale che devi porti per capire se ti conviene realmente scegliere un mutuo a tasso variabile.

Non significa che succederà o che succederà esattamente in questi termini, ma in questo modo ti metti al riparo (soprattutto psicologicamente) in caso dovesse accadere.

Altra considerazione: c’è molta più convenienza a stipulare un variabile quando la differenza con il fisso è maggiore.

Quando i tassi sono bassi o vicini allo zero, la differenza tra variabile e fisso sarà ridotta (circa sotto l’1%) e quindi anche la convenienza a stipulare un mutuo con un tasso variabile.

Viceversa, quando i tassi sono più alti, la differenza aumenterà (tra il 2% e il 3%) e quindi anche la convenienza.

Bisogna però sempre valutare le previsioni di andamento dell’inflazione.

Se lo scenario è stabile e si prevede che lo sia per un po’ (2-3 anni), la convenienza pende verso il variabile, qualora invece ci siano previsioni di rialzo dell’inflazione, e quindi dei tassi, il tasso fisso risulterà più conveniente.

Ad ogni modo, in tutti i casi che non ho descritto qui sopra (più quello qui sotto), vai in serenità sul tasso fisso e chiudi la partita.

Il fattore che domina la scelta tra tasso fisso o tasso variabile

Come anticipato, oltre ogni ragionamento logico e finanziario c’è un aspetto che domina su tutto.

Sto parlando del fattore psicologico.

Se non ti senti a tuo agio e pensi di non riuscire a gestire una rata che può salire nel tempo, il tasso fisso è la soluzione che fa per te.

Tra l’altro, in uno scenario di tassi di interessi bassi, è comunque sempre conveniente.

Simulazione pratica

Ora che hai tutte le informazioni necessarie puoi passare alla parte pratica e fare una simulazione di quanto ti costerebbe stipulare un mutuo a tasso fisso o variabile.

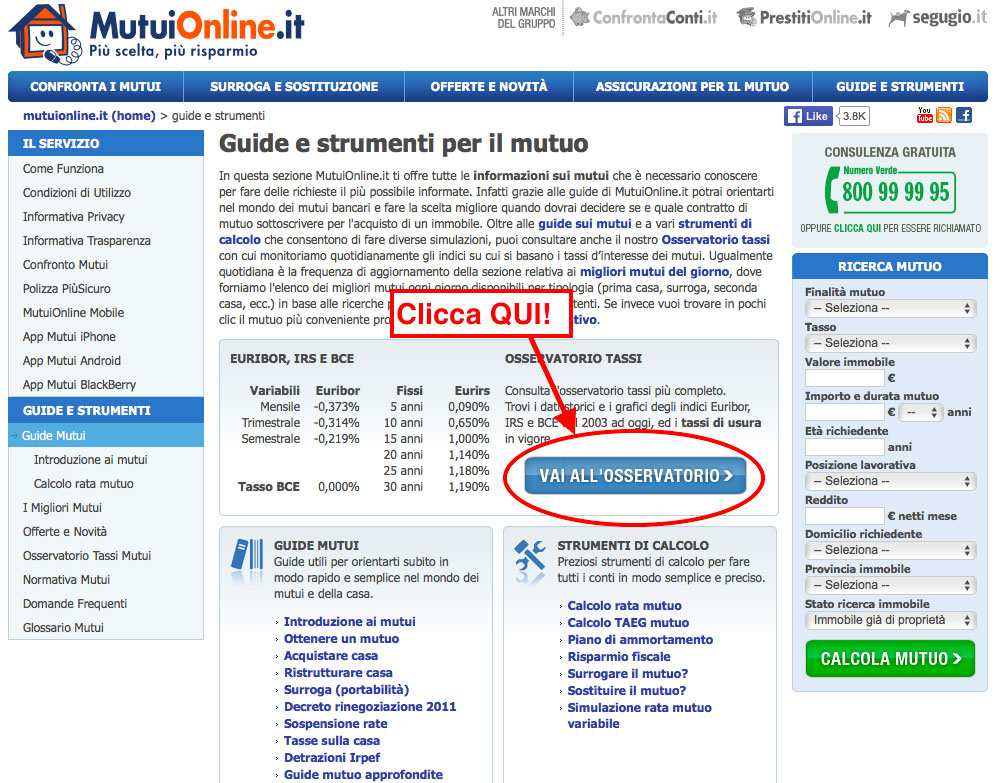

Per farlo puoi utilizzare un sito di comparazione come ad esempio Mutui Online.

Troverai la seguente schermata. Clicca subito su “GUIDE E STRUMENTI” in alto a destra.

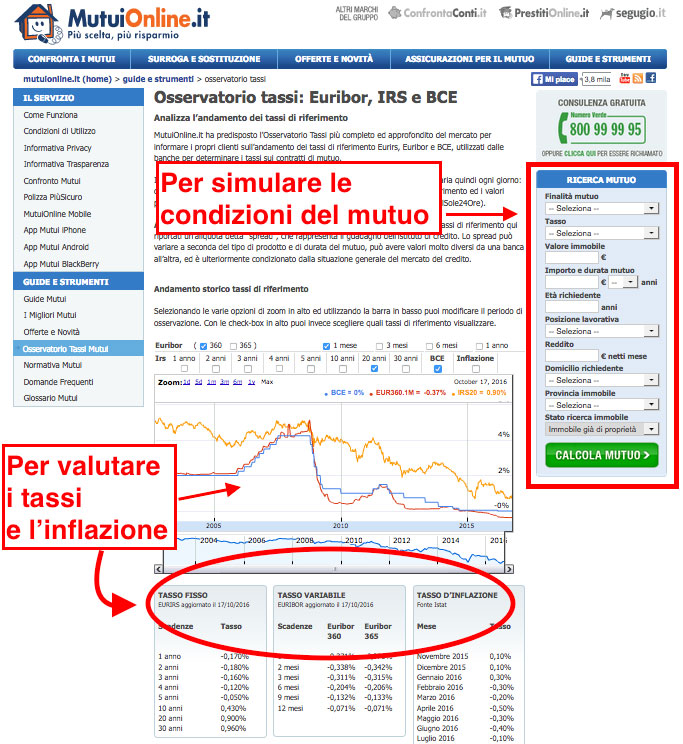

Ora clicca su “VAI ALL’OSSERVATORIO“, dove troverai indicazioni sui tassi e sull’inflazione.

Eccoci qui. Ora hai tutti i dati e puoi cominciare.

Come vedi hai il box per la simulazione del costo del mutuo sulla destra, mentre sotto trovi l’andamento dei tassi e dell’inflazione.

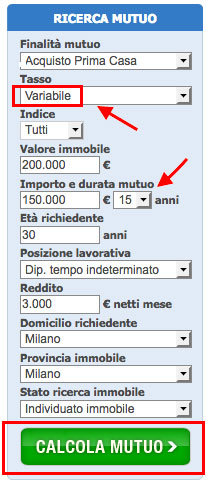

A questo punto non devi fare altro che inserire i parametri del mutuo che vorresti stipulare e fare delle prove.

Simuliamo di voler acquistare una casa del valore di 200.000 €, con un mutuo a 150.000.

Proviamo a inserire il tasso variabile e le altre informazioni: età, posizione lavorativa, reddito (qui ho messo la somma di due redditi da 1.500 €, pensando che lo stia comprando una coppia), il luogo dove si trova l’immobile e lo stato di ricerca.

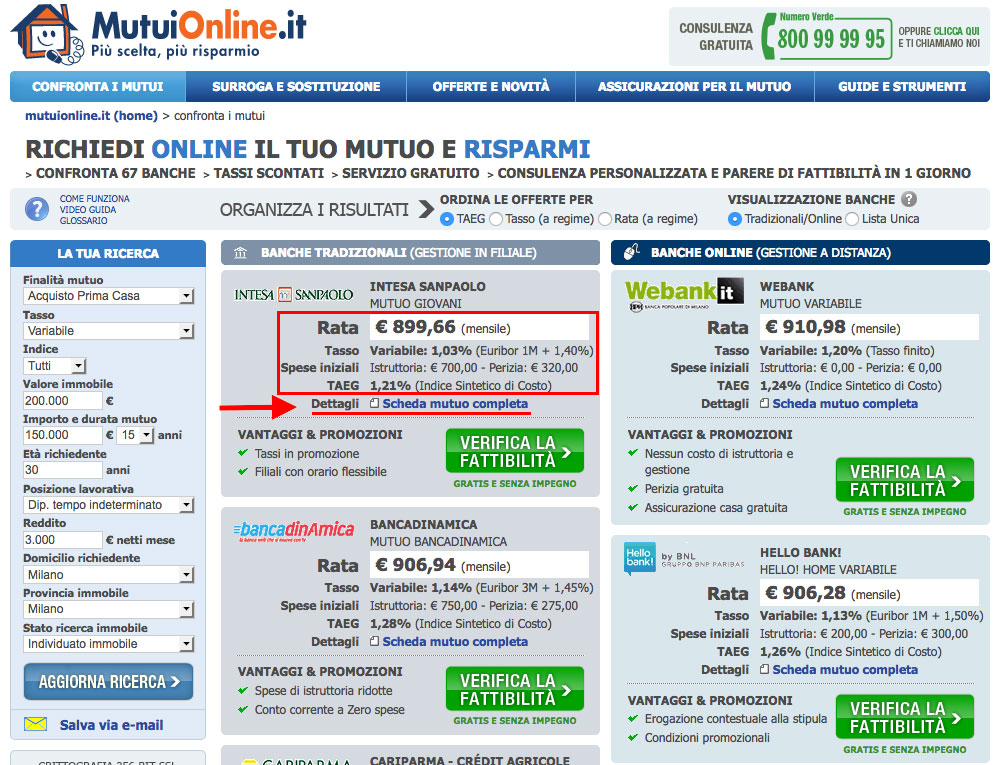

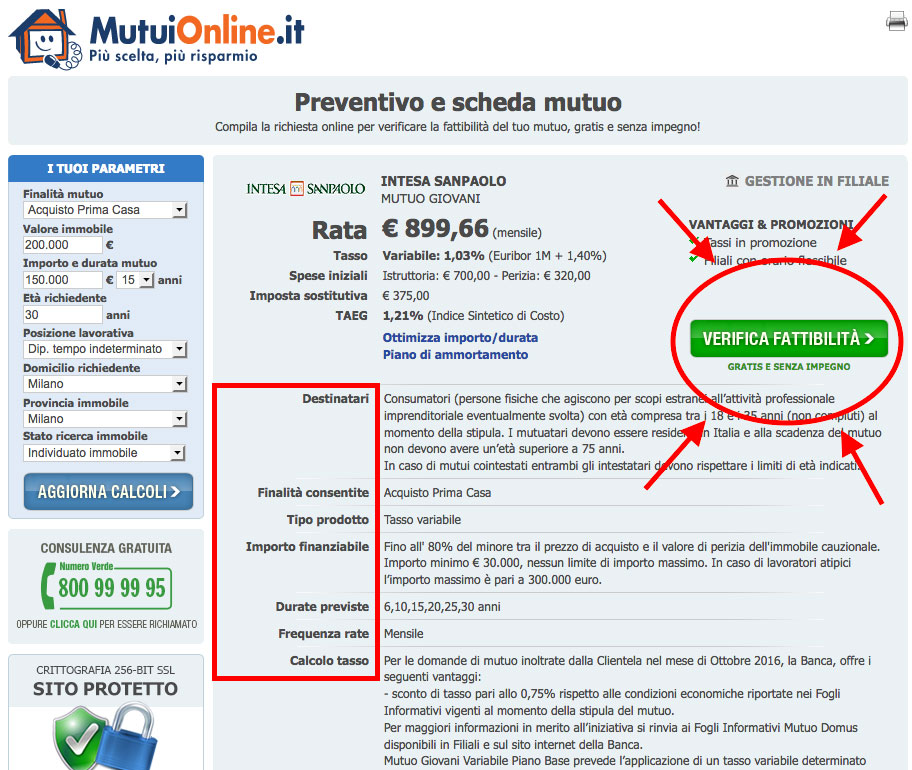

Una volta cliccato su “CALCOLA MUTUO” esce la schermata di comparazione dei tutte le banche che possono offrirti una soluzione di mutuo, in ordine dalla più conveniente alla meno conveniente.

Qui fai attenzione.

Il criterio di convenienza è in base alla grandezza della rata (dalla più conveniente alla meno conveniente).

Vediamo subito che, con i dati inseriti, la rata è mediamente di 900 €.

Calcoliamo quindi il suo peso rapportandolo alle entrate:

900 € / 3.000 € = 30%

Siamo un po’ al limite, ma andiamo avanti.

Come vedi, oltre all’importo della rata, trovi sotto una scheda completa di tutte le informazioni necessarie.

Questo perché, in realtà, ci sono una serie di altri parametri che entrano in gioco nella decisione finale.

E’ bene che tu legga queste informazioni con la massima attenzione.

Non pensare di tagliare questo aspetto.

Se lo fai è come se attraversassi la strada ad occhi chiusi.

Infatti, la cosa da fare è andare a cliccare subito sotto, dove dice “DETTAGLI: SCHEDA MUTUO COMPLETA”.

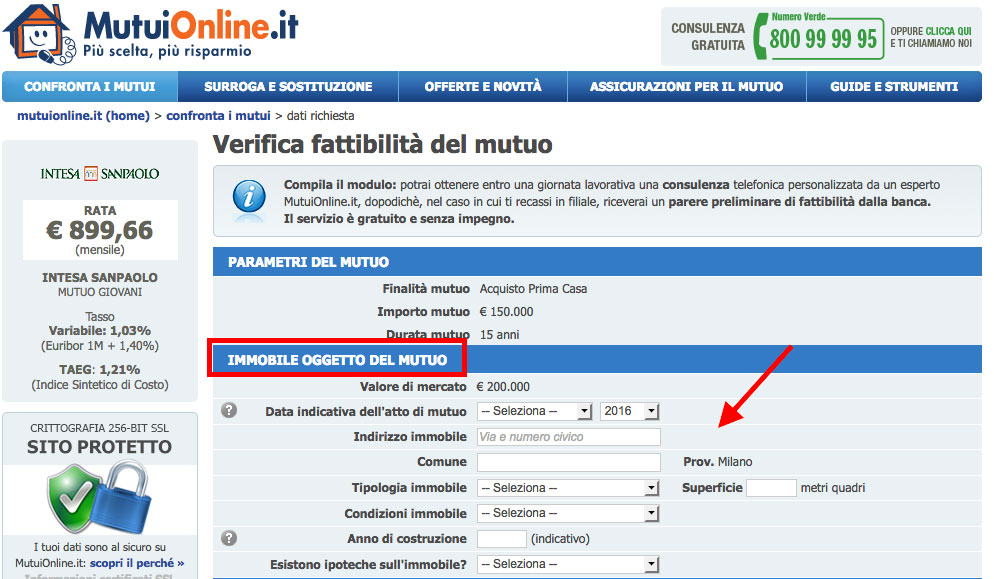

Una volta lette e valutate tutte le informazioni generali, clicca su “VERIFICA FATTIBILITA’” e ti si aprirà la seguente schermata.

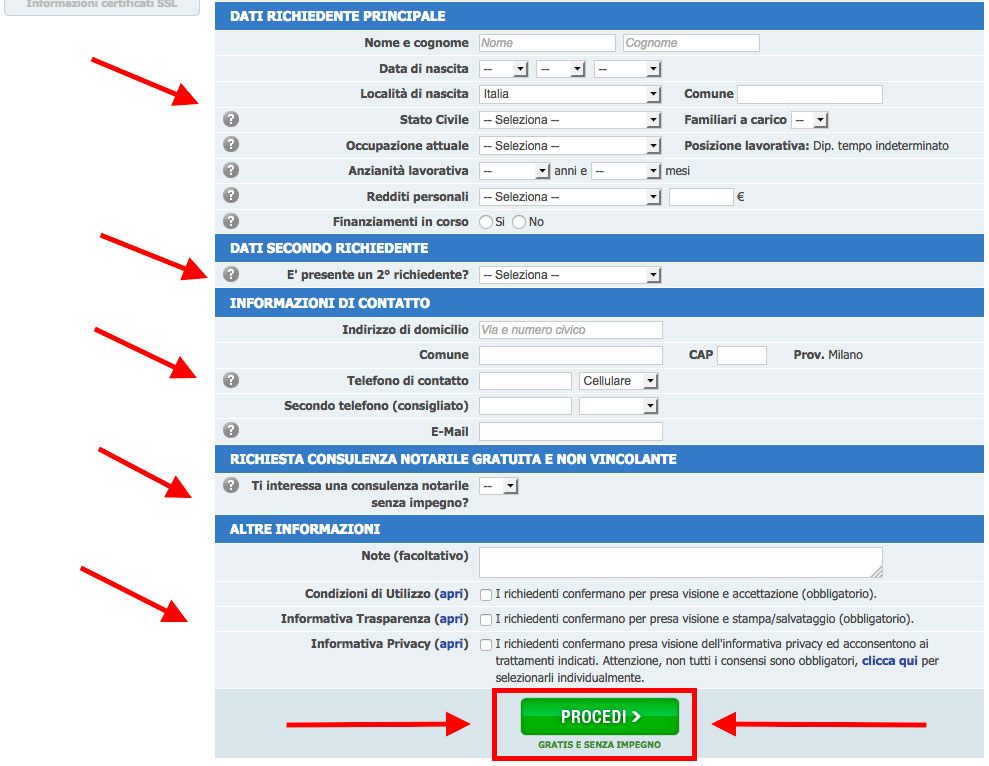

A questo punto devi inserire qualche dato aggiuntivo, che servirà a capire meglio se ci sono tutte le condizioni per potere proseguire e stipulare il mutuo che desideri.

Una volta terminato di compilare, clicca su “PROCEDI” e verrai contattato direttamente dalla Banca per una risposta circa la valutazione di fattibilità.

Naturalmente sei ancora nel campo della valutazione.

Ricordati che non stai prendendo alcun impegno con nessuno.

I siti di comparazione servono a generare appuntamenti con le banche, ma questo è anche il tuo obiettivo per valutare la soluzione migliore per le tue esigenze.

Questo è un metodo veloce ed efficiente per poter confrontare tutti i mutui delle varie Banche in un colpo solo, senza dover andare allo sportello di ciascuna e perdere diverse ore, compresi gli spostamenti e le attese.

Mi raccomando, non fermarti ad una sola simulazione.

Lo strumento è utile proprio perché puoi provare diversi scenari e vedere come cambiano le cose a seconda che tu stia simulando un mutuo a tasso fisso o variabile.

Oltre a ciò, puoi variare l’importo chiesto o il valore della casa da acquistare.

Ma soprattutto puoi confrontare le varie offerte di più banche su una stessa simulazione.

Vedrai che ad un certo punto ti troverai ad avere capito quali sono i tuoi parametri di riferimento e la simulazione diventerà molto più precisa ed utile.

Fatti contattare da più banche contemporaneamente e mettile in competizione tra loro.

Inoltre, con queste simulazioni hai tutti gli strumenti per fare leva sulla negoziazione dello spread o, ad esempio, delle commissioni di istruttoria.

Bene, spero che questo articolo ti sia stato utile per capire come devi muoverti per definire cosa ti conviene fare nella scelta tra un mutuo a tasso fisso o variabile.

Mi farebbe molto piacere sapere il tuo parere e soprattutto conoscere le tue esperienze.

Scrivimele nei commenti.

Non lasciare che siano gli altri a prendere le decisioni sul tuo denaro.

scriviti gratuitamente alla Newsletter e impara ad essere tu in controllo dei tuoi soldi.