Se ti stai chiedendo come investire in obbligazioni e se conviene farlo oggi, sei nel posto giusto.

Come vedrai nel corso dell’articolo, investire oggi in obbligazioni “sicure” significa in realtà rimetterci dei soldi, perchè ti stai “comprando” la tranquillità di non perdere il tuo capitale.

Scoprirai anche che se invece vai alla ricerca di maggiore rendimento, dietro ad una cedola interessante potrebbero nascondersi dei rischi e delle insidie non indifferenti.

Ritengo però che per fare delle riflessioni avanzate come quelle che ti mostrerò in questo articolo sia necessario avere le basi minime per padroneggiare l’argomento.

Perciò, se vuoi sapere cosa sono le obbligazioni e come funzionano, leggi prima questo articolo.

Dopodichè puoi tornare qui per scoprire come investire in obbligazioni e se conviene farlo oggi.

Ci siamo?

Ok, allora cominciamo.

Come investire in obbligazioni: meglio titoli fisici o fondi?

Una volta che hai deciso di investire in obbligazioni, il primo grande dilemma che devi risolvere è scegliere se farlo attraverso titoli fisici o fondi obbligazionari.

E probabilmente ora ti aspetti che io ti dia una risposta secca a favore di una o dell’altra categoria.

Se però hai letto qualche altro articolo di questo blog sai bene che non lo farò.

Chiedere se conviene di più investire in singole obbligazioni, rispetto a fondi ed etf obbligazionari, è come chiedere se è meglio andare in affitto o comprare casa…dipende da diversi fattori.

Nel caso specifico dipende da cosa vuoi ottenere dal tuo investimento!

Tendenzialmente, investire in singoli titoli obbligazionari è una strategia che ha un senso finanziario quando si vuole ottenere una rendita dal proprio capitale.

Ti ricordo che i casi in cui ha senso ricercare una rendita sono:

- Sei in pensione o quasi e vuoi godere dei frutti del tuo sudato lavoro

- Hai un capitale rilevante costruito a seguito di un’attività rischiosa e vuoi ridurre il profilo di rischio sui tuoi risparmi

- Hai ricevuto un’eredità importante e vuoi godere dei suoi frutti

- Non hai altri obiettivi di investimento da raggiungere

- Non riesci a sopportare i rischi del mercato azionario

Inoltre sappi che per investire su singoli titoli obbligazionari devi avere un minimo di capitale risparmiato.

I motivi sono principalmente due:

- Alcuni titoli obbligazionari hanno dei lotti minimi di capitale da dover investire

- Se non hai abbastanza capitale rischi di non diversificare abbastanza i tuoi investimenti e concentrare troppo il rischio

Perciò, se non hai un capitale sufficientemente adeguato all’ottenimento della cedola, ma vuoi utilizzare lo stesso le obbligazioni per i tuoi investimenti, ti conviene virare sugli strumenti diversificati (fondi ed etf).

Considera che quando dico “capitale sufficientemente adeguato” intendo un importo che parta da qualche centinaio di migliaia di euro in su.

Sotto questa soglia non devi nemmeno pensare al discorso legato alla cedola e ti puoi tranquillamente concentrare sui fondi e gli etf obbligazionari.

Se ti interessa capire come scegliere i migliori etf o fondi comuni di investimento leggi questo articolo.

Ma aldilà della scelta che farai, il fattore più importante in assoluto per investire in obbligazioni rimane la misura del livello di rischio sottostante.

Misurare il rischio

Esattamente come tutti gli altri strumenti finanziari presenti sul mercato, anche le obbligazioni più “tranquille” presentano un livello minimo di rischio.

Tutto questo è assolutamente normale, visto che il rischio rappresenta l’unico vero motore di creazione di ricchezza presente sui mercati.

Per capire se ti conviene investire in obbligazioni devi quindi imparare a comprendere come si giudica il rischio finanziario sottostante che ti stai portando nel portafoglio.

Come dico sempre, quando si investono i propri soldi, la strategia è nettamente più importante della matematica finanziaria e della scelta del singolo strumento.

Per valutare il livello di rischio devi sempre guardare due aspetti fondamentali:

- Il fattore tempo

- Il fattore merito

Facciamo un esempio.

Mettiamo che una persona di fiducia ti chieda di prestargli 20.000 €.

Se guardiamo il fattore tempo, sei d’accordo con me che un conto è se promette di restituirteli tutti nel giro di 6 mesi, e un conto è farlo nel giro di 10 anni?

Direi che nel secondo caso, a parità di tutte le altre condizioni, il livello del potenziale rischio di non rivederli aumenta notevolmente.

Il punto è che per ogni giorno in più che devi aspettare per ricevere nuovamente i tuoi soldi indietro, hai bisogno di avere un incentivo maggiore.

Questo incentivo ti deve dare un premio per il rischio che stai correndo se qualcosa non va nella direzione giusta e serve a giustificare il tempo che devi aspettare prima di rivedere i tuoi soldi.

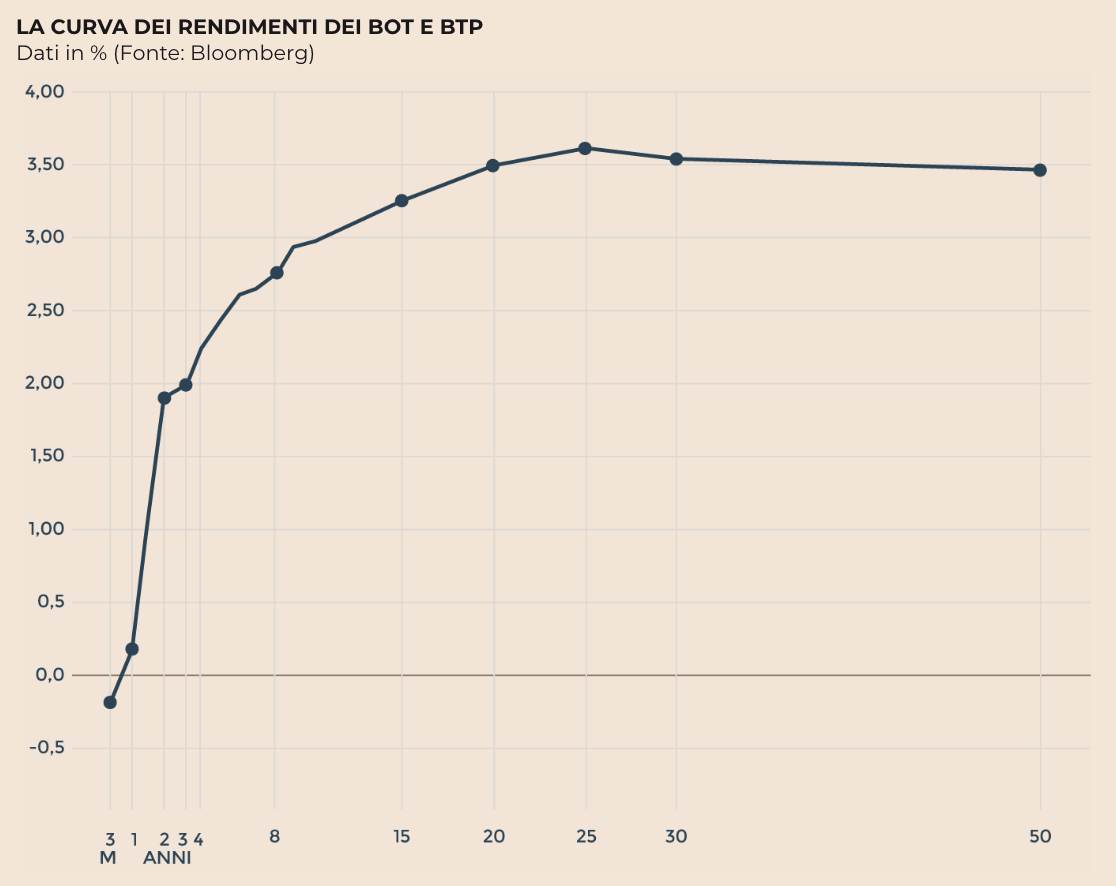

Ad esempio, se vado a controllare i rendimenti offerti sui titoli di stato italiano (in gergo tecnico si chiama “curva dei tassi sui titoli governativi”), si vede benissimo come il tasso di interesse che posso ricevere per l’attesa sale all’aumentare della scadenza del titolo.

Vedi come a scadenze lontane cresce il livello del rendimento offerto?

Perciò, visto che l’obiettivo è sempre capire quanto rischio mi sto assumendo sui miei investimenti, abbiamo appena trovato una regola generale per capire come investire in obbligazioni.

REGOLA #1: Più è lunga la scadenza di un titolo obbligazionario, maggiore è il rischio finanziario sottostante.

Deve essere così per forza, perchè più tempo ci vuole per far tornare i soldi liquidi nelle tue tasche, più rischi ci sono che qualcosa vada storto.

Detto questo, ci sono alcune eccezioni a questa regola generale, ma non starò qui ad elencarle.

E’ più importante che tu capisca la struttura complessiva e il funzionamento di questo strumento…il resto viene da solo.

Ok, andiamo avanti.

Abbiamo visto che l’altro fattore determinante è il merito, cioè l’idea che un soggetto abbia le caratteristiche giuste per restituire i soldi che gli vengono prestati.

E qui casca l’asino, perchè giudicare il “merito di credito” è un processo del tutto simile al giudicare l’affidabilità di una persona.

Ci sono alcune regole per farlo, ma non esistono formule matematiche definitive.

Perciò ti chiedo ancora: se fossi tu a dover prestare soldi ad una persona, che cosa ti preoccuperesti di verificare?

Vado con l’aiutino?

Bè, innanzitutto vorresti sapere per quale motivo ti sta chiedendo dei soldi in prestito.

Poi probabilmente vorresti sapere:

- Quanti soldi guadagna con il suo lavoro

- Quali sono le sue abitudini di spesa per verificare se ha la capacità di risparmiare

- Se ha già fatto debiti in passato (e quanti) per capire come si è comportato in quel caso

Insomma, ti vorresti fare un sacco di fatti suoi.

E faresti bene.

Questo è esattamente il ragionamento che devi fare quando valuti se ti conviene investire in obbligazioni.

Pensa se venisse fuori che questa persona ti chiede soldi semplicemente per chiudere dei debiti pre-esistenti e non ancora onorati, in quanto spende sistematicamente più di quello che gli entra in tasca e non ha nessuna idea su come risolvere questo problema.

Siamo sicuri che gli presteresti i tuoi soldi?

I casi sono due:

- Non gli dai un centesimo, salvaguardando il tuo capitale

- Gli chiedi un interesse molto ma molto alto per il rischio che ti fa correre

Ecco allora un’altra regola generale per investire in obbligazioni.

REGOLA #2: Più il rendimento offerto è alto, maggiore è il rischio finanziario sottostante.

Se rischio di più, voglio un premio maggiore.

Ci siamo?

Tra poco si parla di cedole, perciò tieni a mente questa regola che ci serve per sfatare un’altra leggenda.

A questo punto c’e da chiedersi:

- Quali sono i parametri da considerare per valutare il rischio?

- E quanto interesse è giusto pretendere?

Ecco, queste sono ottime domande di un investitore strategico ed intelligente.

Per rispondere ti dico che, come sempre accade nel mondo degli investimenti, le analisi e le verifiche si fanno guardando i numeri, i dati, ma soprattutto facendo i dovuti paragoni.

Dobbiamo quindi prendere un punto di riferimento.

E direi che il miglior riferimento possibile è l’andamento storico dei mercati finanziari dal 1800 ad oggi.

Come puoi osservare, nel corso del tempo le obbligazioni hanno restituito un rendimento medio annuo del 3,5%.

Bene, questo è un buon parametro (benchmark) per capire quando devi considerare un’obbligazione più o meno rischiosa.

A questo punto puoi fare il paragone con le altre categorie.

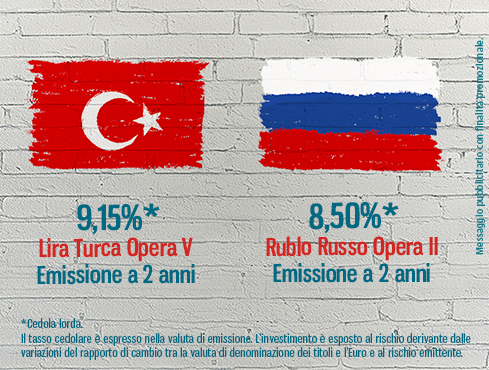

Se ti trovi davanti un’obbligazione che ti offre un rendimento dell’8,5%, confrontandola con la media storica, sai già che sei di fronte ad uno strumento che si porta dietro un rischio decisamente alto.

Nel mondo degli investimenti finanziari il rapporto tra il rischio che ti assumi e il relativo rendimento che cerchi di raggiungere devono sempre andare a braccetto.

Se aumenti il rischio, punti ad ottenere un rendimento maggiore.

Viceversa, se vai in cerca di protezione, otterrai un rendimento inferiore (o negativo).

Devi quindi essere consapevole che proteggersi ha un costo, dato dalla rinuncia al potenziale rendimento futuro.

In alcuni casi e in alcuni momenti storici questo costo della maggiore tranquillità può diventare decisamente alto.

Ci sono infatti fasi di mercato in cui potresti addirittura doverci rimettere dei soldi per ottenere in cambio la serenità di poterli riavere a scadenza.

Basta osservare la tabella dei rendimenti dei titoli di stato tedeschi sulle varie scadenze.

Vedi come l’idea di investire i tuoi soldi su obbligazioni di un emittente considerato “sicuro” (cioè a basso rischio) vuol dire avere rendimenti negativi fino a 7 anni?

Qui entrano in gioco tutte le valutazioni che abbiamo fatto fino ad ora.

Più sale la scadenza, più aumenta la remunerazione.

Il rendimento offerto è sotto la soglia media storica del mondo obbligazionario, perciò siamo di fronte ad un basso (bassissimo) rischio finanziario.

Il rendimento è negativo per diverse scadenze, cosa che indica che in questo contesto, se vuoi protezione, la devi pagare cara.

Ecco qui il modo corretto di valutare se ti conviene investire in obbligazioni oggi.

Ma tutto questo non basta.

Dobbiamo anche capire come calcolare il rendimento effettivo di un’obbligazione, visto che il tasso di interesse (cioè la cedola) non dice tutta la verità.

Come calcolare il rendimento effettivo di un’obbligazione

Le obbligazioni sono dei titoli di credito, nel senso che tu diventi il creditore del soggetto a cui li stai prestando (il debitore).

Il debitore, per ringraziarti e per dimostrarti che ti restituirà tutti i tuoi soldi, come promesso, ti offre un compenso periodico dato dalle cedole.

Le cedole sono quindi una parte del rendimento finale di un investimento in obbligazioni.

Attenzione perchè ho detto una parte, non tutto.

L’altra parte è data dalla differenza tra il prezzo di acquisto e il prezzo di rimborso.

In linea generale, per calcolare il rendimento di un’obbligazione devi quindi tenere in considerazione questi parametri:

- La cedola

- Il prezzo di acquisto

- La scadenza

Mi spiego meglio.

Per prima cosa guardi il prezzo.

Il prezzo di un’obbligazione prende sempre come riferimento 100 (si dice la pari), che è il valore di rimborso del capitale a scadenza.

Quando vai a fare un acquisto sul mercato, il prezzo potrebbe essere sopra, sotto o uguale a 100.

Se il prezzo è sotto 100 (si dice sotto la pari), per calcolare il rendimento effettivo devi fare la differenza tra 100 e il prezzo d’acquisto e dividere il risultato che ottieni per il numero di anni che mancano alla scadenza.

Esempio: compri un’obbligazione al prezzo di 90 a cui mancano 5 anni alla scadenza.

100 – 90 = 10

10 : 5 = 2%

Bene, se compri questa obbligazione a 90 e la porti a scadenza, avrai un 2% lordo annuo di rendimento dato dalla differenza di prezzo.

Ma non è finita qui.

A questo punto prendi la cedola e la aggiungi al calcolo precedente.

Esempio: la cedola è al 1,5% annuo.

Bene, allora al 2% di differenziale di prezzo aggiungi l’1,5% di cedola annuale.

Voilà, se porti l’obbligazione a scadenza, ti renderà un 3,5% annuo lordo.

Togli i costi e le tasse e hai trovato il rendimento netto.

Viceversa, se compri un’obbligazione a 105 (cioè sopra la pari) che scade tra 5 anni e ha una cedola del 2,5%, devi fare il seguente calcolo:

100 – 105 = -5

-5 : 5 = -1%

-1% + 2,5% = +1,5%

Come vedi, anche se il prezzo dell’obbligazione “quota sopra la pari”, alla fine il rendimento è comunque positivo.

Bene, dopo aver capito come effettuare questo calcolo vai pure alla ricerca di un’obbligazione che ti restituisca un buon rendimento.

ALT: parliamo un momento di cosa vuol dire “un buon rendimento”.

Ad esempio, se ti proponessi di investire su una bella obbligazione che scade tra un paio d’anni, quota sotto la pari (tipo 85) e ha una cedola dell’8,5%, cosa mi diresti?

Hai un 15% di rendimento dato dal differenziale di prezzo (100 – 85) e un 17% di rendimento dato dalle due cedole annuali.

Sommando le due voci e facendo diviso due ti porti a casa un +16% di rendimento annuo lordo.

Sembra tutto troppo bello per essere vero!!!

Ed effettivamente lo è…

Ti potrebbe infatti succedere una cosa simile a ciò che è accaduto a chi ha comprato le obbligazioni del Venezuela, dove a distanza di qualche tempo lo stato sudamericano ha smesso di pagare le cedole…per poi minacciare di non restituire nemmeno il capitale.

Ecco che bisogna allora sfatare un altro mito del mondo delle obbligazioni, ovvero che il capitale è sempre garantito.

REGOLA #3: Investire in obbligazioni non ti da’ nessuna garanzia sulla restituzione del capitale a scadenza.

Se non si era ancora capito, qui di garantito non c’è proprio nulla.

Al massimo c’è una promessa contrattuale che ad una certa data ti verrà restituito il capitale investito…ma da lì a dire che hai la garanzia ne passa parecchia di acqua sotto i ponti.

Per questo motivo bisogna sempre fare una valutazione sul rischio finanziario sottostante.

Non ti basta sapere che riceverai una cedola periodica e che il prezzo si trovi sotto o sopra 100.

Il rischio finanziario di un’obbligazione si basa su altri fattori, soprattutto se decidi di venderla prima della scadenza.

Vediamo quali sono.

Quali rischi corri

Come abbiamo già visto, e diversamente da quanto pensano molte persone, investire in obbligazioni non è per nulla esente da rischi.

Ecco un elenco a cui devi prestare attenzione se vuoi evitare di trovarti nella condizione di non sapere se rivedrai i tuoi soldi.

IL RISCHIO DI TASSO

Questo è uno di quei rischi che mediamente nessuno prende in considerazione. La regola è la seguente.

REGOLA #4: Tassi di interesse e prezzo si muovono in direzioni opposte.

- Quando i tassi di interesse salgono, i prezzi delle obbligazioni scendono

- Quando i tassi di interesse scendono, i prezzi delle obbligazioni salgono

Facile no?

E’ una legge di matematica finanziaria che si basa sul modo in cui sono strutturate le obbligazioni.

Va presa così com’è, punto e basta.

Probabilmente ti stai ancora chiedendo perchè questo rappresenti un rischio.

Bene, ti rispondo subito.

Seguendo questa regola ci sono due grandi problemi che corri se il tasso di interesse si muove in sù o in giù, e sono:

1. Il tasso di interesse si muove verso l’alto

Se tu hai comprato un obbligazione a tasso fisso, non potrai sfruttare il rialzo dei tassi fino a quando non l’avrai portata a scadenza e sostituita con una nuova.

Ciò succede perché se la vuoi vendere prima, per comprarne un’altra con una cedola più alta, sarai soggetto alla regola base: quando i tassi salgono i prezzi scendono, perciò rischi di venderla ad un prezzo inferiore a quando l’hai comprata…

2. Il tasso di interesse si muove verso il basso

Ogni volta che andrai a comprare delle nuove obbligazioni avranno cedole sempre più basse.

Attenzione, perchè se scende la remunerazione data dalle cedole potresti finire per detenere in portafoglio del rischio finanziario più alto rispetto al potenziale rendimento finale.

IL RISCHIO EMITTENTE

Questo rischio è molto semplice da capire, un po’ meno da valutare e da calcolare.

Fondamentalmente risponde alla domanda: ma mi restituirà i soldi che gli ho prestato?

Se un emittente, per una qualsiasi ragione, va in difficoltà finanziaria, allora sulle obbligazioni si apre un mondo di contratti, avvocati, ricorsi, precedenze e chi più ne ha più ne metta.

Questo è uno di quei casi in cui conta aver scelto l’obbligazione che ti darà il diritto ad essere restituita per prima rispetto ad altri creditori.

Ovviamente nessuno vuole mai arrivare a questo punto.

Motivo per cui valutare il “merito creditizio” (cioè il fatto di meritarsi un prestito) di un emittente è un’operazione da fare prima di investire, per ridurre al minimo questo rischio.

Ci sono diversi modi con cui puoi fare questa valutazione.

Il più immediato rimane sempre quello di guardare la classificazione e il giudizio che viene emesso dalle Agenzie di Rating.

Ma non basta, devi sempre valutare lo stato di salute e di solidità finanziaria dell’emittente.

Ti starai rendendo conto che qui di certezze non ce n’è neanche l’ombra, giusto?

Bene, vuol dire che stai acquisendo anche tu l’idea che sulle obbligazioni non c’è nulla di “sicuro” e che devi calcolare sempre il rischio finanziario che ti vuoi assumere.

IL RISCHIO DI CAMBIO

Questo è un brutto rischio.

Lo dico con cognizione di causa perchè ho visto diverse persone farsi molto male al riguardo.

E’ un rischio facile da capire, ma meno da vedere.

Funziona così.

Tu compri una bella obbligazione con una cedola interessante e un buon prezzo, ma in valuta diversa dall’euro.

un po’ come queste qui

Poi passa un po’ di tempo e noti che il prezzo sale rispetto a quando l’hai acquistata.

Felice come una pasqua decidi allora di venderla per incassare una bella plusvalenza.

Poi vai a vedere il conto e trovi una perdita secca.

Ma come? Cos’è successo?

Ehhhh…è crollato il cambio…

Forse chi ti ha consigliato questo strumento finanziario si è dimenticato di spiegarti che se nel frattempo il rapporto euro/valuta estera cambia in modo sfavorevole, il valore reale della tua obbligazione va giù.

Facciamo un esempio pratico.

Mettiamo che il cambio euro / valuta estera sia a 1.

Essendo alla pari, con 10.000 euro ti compri l’equivalente di 10.000 unità di obbligazioni in valuta estera.

Dopo un po’ di tempo vedi che il prezzo dell’obbligazione aumenta del 5%, cosa che fa salire il tuo capitale a 10.500 unità di valuta estera.

Perfetto, decidi allora di venderla per incassare la plusvalenza.

Solo che nel frattempo il tasso di cambio euro / valuta estera è salito a 2.

Questo significa che ora con 1 euro compri 2 unità di valuta estera.

Se la giriamo al contrario vediamo che adesso ti servono 2 unità di valuta estera per comprare 1 €.

Ciò significa che la valuta estera si è svalutata e ora vale la metà rispetto a prima.

Se adesso vai a cambiare i soldi che hai incassato col tuo investimento obbligazionario (i 10.500 di valuta estera) ricevi l’equivalente di € 5.250 !!!

Per i più distratti si tratta di un -50% circa sul valore iniziale.

Te la faccio ancora più semplice.

Hai guadagnato il 5% sul prezzo, ma hai perso il -50% con il cambio.

Addio rendimento reale, plusvalenza e una buona fetta del tuo capitale…

Ora mi dirai…“ma è semplice, basta solo capire come si muoverà il cambio e siamo a cavallo”.

Certo, e io una volta ho visto un elefante volare…

Il mercato dei cambi (Forex) è famoso per essere uno di quelli dove si concentra il più alto numero di speculazioni finanziarie…perciò ti faccio i migliori auguri di una buona caccia!

Ricordati che il rischio valuta è uno dei più pericolosi in assoluto quando si parla di investimento obbligazionario.

Guarda come si è mosso il cambio lira turca / euro tra il 2013 e il 2018.

fonte: investing.com

In 5 anni la discesa ha superato il -60%!!!

Solamente per pareggiare i conti serviva una cedola annua superiore al 12%…

Attenzione, perchè questo non vuol dire che non si possano acquistare obbligazioni in valuta estera, ma sicuramente siamo di fronte ad uno strumento che va maneggiato con molta cura.

IL RISCHIO DI PREZZO

Abbiamo già visto che un’obbligazione può essere comprata ad un prezzo sotto o sopra la pari (la pari = 100) e che alla scadenza ti viene rimborsata a 100.

Devi anche saper che, qualsiasi sia il prezzo di un’obbligazione, man mano che si avvicina alla scadenza tenderà verso il 100.

- Se parte da un prezzo sopra la pari (maggiore di 100), tenderà a scendere gradualmente nel tempo.

- Se parte da un prezzo sotto la pari (minore di 100), tenderà a salire piano piano.

Ovviamente le cose non sono però sempre così semplici e lineari.

Prima di arrivare alla scadenza il prezzo potrebbe infatti avere delle oscillazioni rilevanti in un senso o nell’altro.

Questo è proprio il rischio di prezzo, ovvero il pericolo di vendere la propria obbligazione ad un prezzo inferiore rispetto a quello a cui è stata comprata.

In linea generale lo si corre quando non si vuole portare l’obbligazione a scadenza e ci si sottopone alle oscillazioni quotidiane che il prezzo del titolo può avere per mille ragioni.

A meno che tu non decida di impostare una strategia speculativa, comprare un titolo obbligazionario e non portarlo a scadenza ti espone notevolmente a questo tipo di rischio, in quanto non sai mai cosa può succedere in un determinato momento storico.

E’ infatti abbastanza normale che i mercati finanziari presentino delle oscillazioni significative di breve periodo.

Se capita proprio nel momento in cui tu decidi di vendere l’obbligazione, dovrai inevitabilmente subire la perdita.

Se invece porti l’obbligazione a scadenza, risolvi questo problema, in quanto il prezzo di rimborso sarà comunque 100.

Per questo motivo, pensa bene a cosa vuoi fare e a come ti vuoi comportare prima di effettuare l’acquisto di singoli titoli obbligazionari, per non esporti inutilmente al rischio di prezzo.

Come scegliere le migliori obbligazioni da comprare

Bene, facciamo un riepilogo di quanto abbiamo visto.

Se vuoi capire come scegliere le migliori obbligazioni da comprare devi uscire dal ragionamento legato solamente alle cedole, e concentrarti sulla misurazione del rischio sottostante.

Ad esempio, se vuoi proteggerti e contenere il rischio, potresti investire in titoli di stato di paesi con alto rating e obbligazioni corporate “investment grade”.

Se invece vuoi prendere una posizione più rischiosa ti potresti spostare su titoli di stato di paesi con basso rating, obbligazioni corporate “sub-investment grade”, obbligazioni subordinate oppure obbligazioni in valuta estera di paesi emergenti.

Come vedi, alla base di tutto rimane sempre un’adeguata pianificazione finanziaria, perchè se non sai cosa vuoi ottenere dal tuo investimento o peggio ancora cosa ti puoi permettere con le risorse a tua disposizione è inutile fare ragionamenti su quale sia la migliore obbligazione da comprare in questo momento.

Facciamo prima, te lo dico io…NESSUNA.

L’unico modo per scegliere le migliori obbligazioni da comprare è tenere a mente queste regole fondamentali:

REGOLA #1: Più è lunga la scadenza di un titolo obbligazionario, maggiore è il rischio finanziario sottostante

REGOLA #2: Più il rendimento offerto è alto, maggiore è il rischio finanziario sottostante

REGOLA #3: Investire in obbligazioni non ti da’ nessuna garanzia sulla restituzione del capitale a scadenza

REGOLA #4: Tassi di interesse e prezzo si muovono in direzioni opposte

Dopodiché, segui questo elenco di azioni:

- Pianifica la tua strategia finanziaria definendo il tuo obiettivo di investimento, il tuo orizzonte temporale e il tuo profilo di rischio

- Sulla base del tuo profilo di rischio, definisci quanta parte del tuo portafoglio vuoi dedicare alle obbligazioni

- Controlla di avere abbastanza risorse finanziarie per poter acquistare singole obbligazioni…in alternativa utilizza strumenti diversificati come i fondi o gli etf obbligazioni

- Sulla base del tuo profilo di rischio seleziona le obbligazioni o gli strumenti adeguati

Buon investimento!