Se sei qui probabilmente ti stai chiedendo se investire in assicurazioni conviene oppure no.

In questo articolo voglio quindi rispondere a questo dubbio e darti tutti gli strumenti e le informazioni che ti servono per prendere la tua decisione.

Come faccio sempre su questo Blog, prima ti descrivo il contesto di riferimento e poi facciamo insieme le dovute riflessioni.

Ok? Bene, partiamo!

Investire in assicurazioni conviene? Quali strumenti hai a disposizione per farlo?

Partiamo dall’inizio.

Un contratto di assicurazione è una forma di copertura e protezione da un rischio che un evento avverso possa avere un impatto economico devastante sulla tua vita.

E’ quindi uno strumento adatto a chi cerca di ottenere maggiore sicurezza generale.

Qui però ci stiamo chiedendo se possiamo utilizzare le assicurazioni come investimento e, per farlo, dobbiamo ricordarci che cosa vuole dire investire soldi sui mercati finanziari.

Ecco una definizione:

“Investire soldi sui mercati significa acquistare strumenti finanziari, assumendosene il relativo rischio, con l’obiettivo di ottenere un rendimento potenziale che mantenga il potere d’acquisto del capitale e lo faccia crescere in funzione di quanto rischio finanziario si è assunto”.

Come vedi, in questa definizione non sono presenti parole come “protezione”, “copertura”, “sicurezza”, “garanzia” e “assicurazione”.

Anzi, si parla di “rischio” e di “rendimento potenziale”.

Il vero investimento finanziario è quindi quello che in cui si mette il proprio capitale su strumenti che possono potenzialmente portare un rendimento che faccia crescere il denaro nel corso del tempo, senza dare però garanzie e promesse di rendimento.

Mi hai seguito su questo aspetto?

Lo chiedo perchè a volte certi movimenti di mercato fanno dimenticare che cosa vuol dire andare ad investire i propri soldi sui mercati finanziari.

Un investitore serio ha capito che la regola più importante sui mercati è il rapporto rischio-rendimento, ma soprattutto ha capito che queste due variabili sono strettamente collegate l’una all’altra.

Se aumenta il rischio, aumenta anche il rendimento potenziale.

Se invece si elimina il rischio…bè allora si elimina completamente anche la possibilità di ricevere un rendimento.

Un investitore serio è quindi capace di accollarsi del rischio finanziario, in cambio della possibilità di utilizzare strumenti che possano portare a casa un rendimento potenzialmente interessante.

Certo, per fare tutto ciò è necessario scrollarsi di dosso la paura atavica della volatilità dei mercati.

Bisogna comprendere che i mercati si muovono per cicli economici (plurale) e questo significa che ci saranno momenti in cui saliranno e momenti in cui invece andranno giù.

Il punto è che per ottenere il risultato finale si devono NECESSARIAMENTE attraversare tutti e due i cicli economici, con la consapevolezza che ci sono strategie di investimento per affrontare entrambe le situazioni.

Altre strade non ce ne sono.

Voler avere il rendimento insieme alla protezione è un ossimoro, ovvero un controsenso.

Avere entrambe le cose semplicemente non si può fare e chi ti dice il contrario, delle due l’una:

- E’ un incompetente e non sa quello che sta dicendo

- Mente sapendo di mentire

E francamente non so quale delle due opzioni sia la peggiore.

Ok, abbiamo quindi visto come le polizze assicurative siano strumenti di copertura e protezione dai principali rischi in cui incorre una persona nel corso della sua vita.

Svolgono quindi il loro mestiere quando riducono il rischio finanziario ed eliminano i danni economici collegati a questo tipo di eventi.

Al contrario, un investimento è tale quando chi lo fa si assume un rischio finanziario, con l’obiettivo di ottenere il relativo rendimento potenziale.

Come vedi le due casistiche cozzano parecchio.

Da un lato ti vuoi liberare del rischio finanziario.

Dall’altro lo vuoi assumere come forma di costruzione del rendimento.

Eppure, nonostante la differenza sia palese, il mercato è ancora invaso da strumenti di copertura scambiati per strumenti di investimento.

Perciò, ripeti con me:

“Le assicurazioni non sono una forma di investimento”.

“Le assicurazioni non sono una forma di investimento”.

“Le assicurazioni non sono una forma di investimento”.

Probabilmente se lo ripetiamo insieme una decina di volte, come un mantra, prima o poi questo concetto riuscirà a prendere il sopravvento sul tentativo di vendere un messaggio diverso che vuole accostare la parola “investimento” a “polizza assicurativa”.

Detto questo, vediamo adesso quali sono i principali strumenti presenti sul mercato per fare un “investimento assicurativo” (trattandosi di un controsenso, il virgolettato è d’obbligo).

Attualmente puoi trovare diverse soluzioni che, tendenzialmente, possono ricondursi a circa 3 categorie di polizze:

- Le Polizze miste a Gestione Separata

- Le Polizze Unit Linked

- Le Polizze Index Linked

Le Polizze miste a Gestione Separata sono strumenti in cui una parte del premio (non tutto) viene investito all’interno di fondi speciali (da cui la parola “separata”), per distinguerli dal capitale della Compagnia di Assicurazione e proteggerli in caso di problemi di bilancio.

La maggior parte del capitale presente nelle Gestioni Separate viene investito in titoli di stato o strumenti equivalenti a basso rischio.

Proseguendo, le Polizze Unit Linked sono strumenti che prendono una parte dei premi versati (non tutti) e li investono in strumenti o fondi comuni che spesso e volentieri investono a loro volta in altri fondi comuni.

Si tratta quindi di una struttura decisamente costosa, fatta di contenitori (i fondi) dentro cui si trovano altri contenitori e il cui risultato finale dipende dall’andamento dell’investimento finanziario ottenuto da tutti questi strumenti.

Le Polizze Index Linked sono strumenti finanziari strutturati (cioè composti da obbligazioni + derivati) e confezionati in una scatola assicurativa.

Il risultato finale dipende in buona parte dall’andamento di un indice di mercato scelto contrattualmente su cui investe il derivato.

Mi rendo però conto che probabilmente il meccanismo non è chiarissimo.

Non ti preoccupare, fortunatamente sono strumenti poco conosciuti.

Se ti hanno proposto di investire soldi in una di queste assicurazioni, ma non ne hai capito perfettamente il funzionamento, puoi serenamente applicare questa buona e vecchia regola di intelligenza finanziaria:

“Se non hai capito come funziona uno strumento finanziario, non usarlo per investire i tuoi soldi”.

Fidati che in questo modo non ti puoi sbagliare.

Bene, direi che abbiamo ora tutti gli elementi per fare le dovute riflessioni.

Vediamo quindi se investire in assicurazioni è davvero conveniente.

Ad ognuno il suo mestiere

Quando ti propongono di investire in assicurazioni, il primo grande vantaggio che viene sbandierato ai quattro venti è l’idea di ottenere contemporaneamente una copertura assicurativa insieme ad un investimento finanziario.

Così facendo “non si buttano via i premi”, giusto?

Bene, facciamo allora una verifica per controllare se è effettivamente così.

Proviamo a confrontare le prestazioni di una polizza mista che ci offre entrambe le soluzioni, con quelle di una soluzione in cui facciamo due operazioni distinte.

Per fare questo sottoscriviamo separatamente una polizza sulla vita e gli aggiungiamo l’acquisto di strumenti finanziari alternativi che abbiano caratteristiche simili.

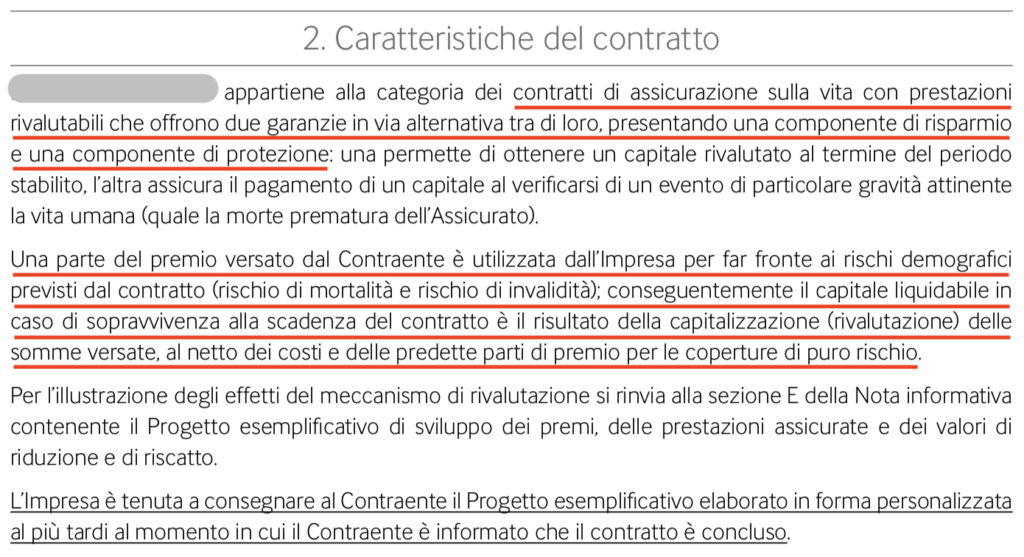

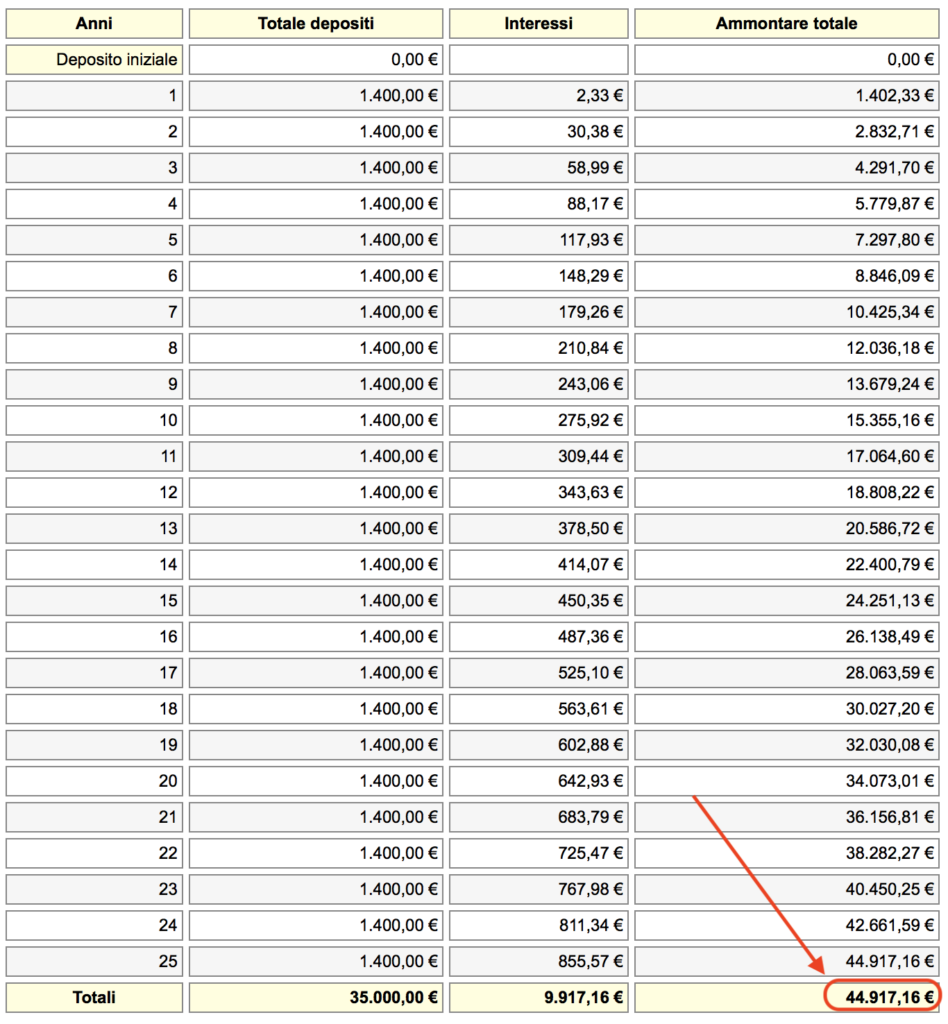

Prendiamo come base di analisi una polizza mista che investe una parte di premio in strumenti finanziari.

La simulazione che vogliamo replicare è quella descritta nella tabella seguente, dove investiamo 1.500 € ad un tasso di interesse del 2% annuo, per 25 anni di fila.

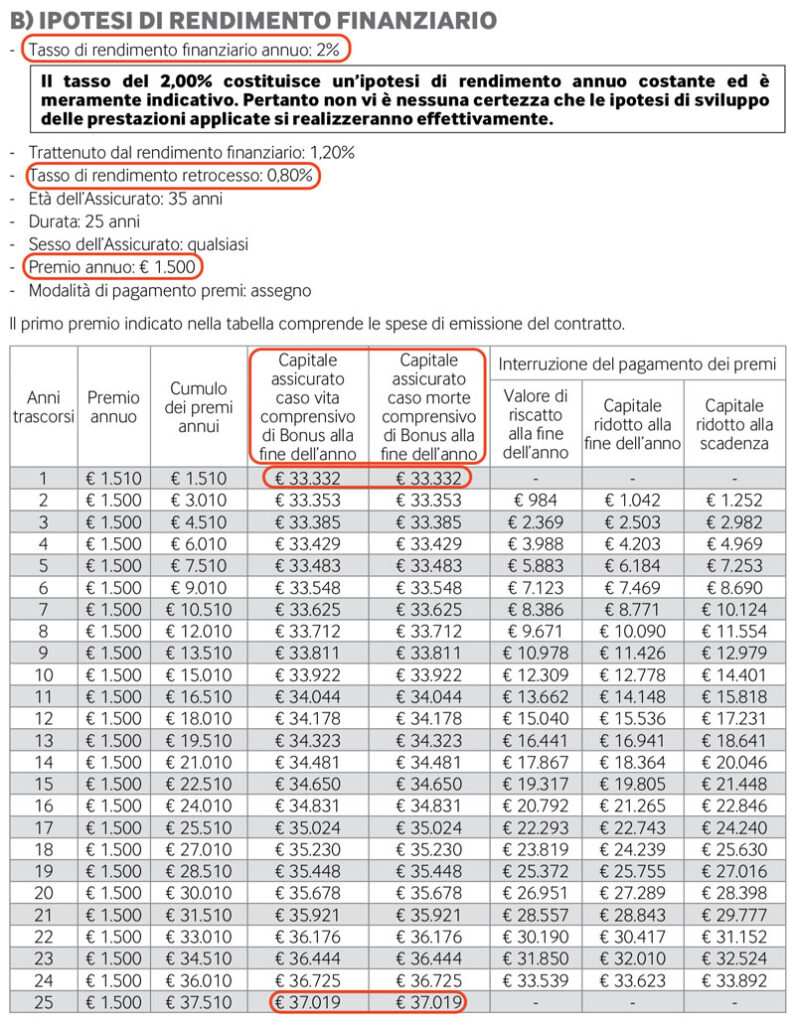

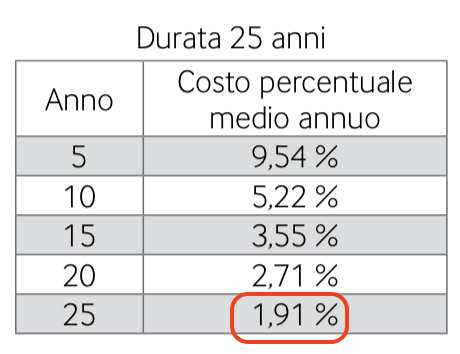

Come abbiamo visto, è importante sottolineare che non vengono investiti tutti i 1.500 € del premio, in quanto una persona di 35 anni che sottoscrive la polizza per 25 anni subisce caricamenti del 12,8%.

Tali costi dovrebbero servire per sostenere il premio della copertura sulla vita, la quale assicura un capitale in caso di sinistro (quei 33.000 € iniziali indicati in tabella, che diventano 37.000 a scadenza), oltre a giustificare le spese che la Compagnia ha per tutta l’operazione.

Nel concreto, questo significa che dei 1.500 € di premio annuo da versare, solo 1.308 € vengono poi realmente investiti.

Molto bene.

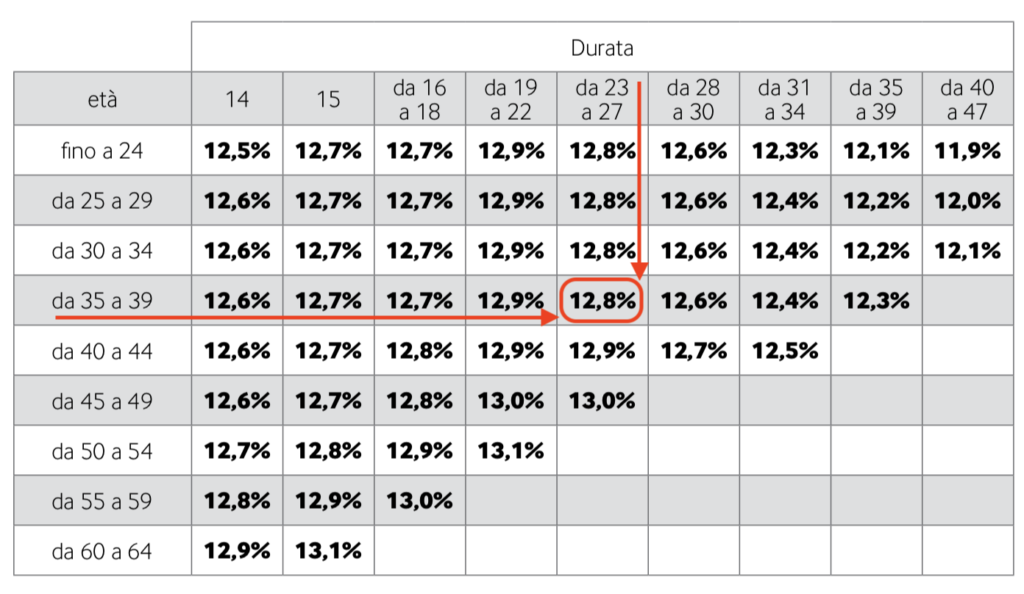

A questo punto noi decidiamo di mettere a confronto la soluzione alternativa e cominciamo comprando separatamente la copertura assicurativa in caso di morte.

Qui è giusto precisare che assicurare un capitale sulla vita di 37.000 € è un’operazione ridicola e senza senso (in caso di sinistro cosa ci copri con 37.000 €?), e che il premio medio per una copertura del genere sarà probabilmente una cifra decisamente inferiore ai 50 €.

Ma noi siamo comunque molto conservativi e ipotizziamo un premio a 100 € annui.

Investiamo poi in modo ricorrente 1.400 € (i 1.500 € di prima, meno il premio) allo stesso tasso medio del 2% annuo.

Ecco la tabella che mostra l’andamento dell’investimento efficiente alternativo.

Noti delle differenze? Io giusto un paio.

Se andiamo ad acquistare una copertura assicurativa sulla vita che si occupi solamente della parte di protezione e poi andiamo ad investire separatamente il resto del capitale su strumenti efficienti che si liberano del peso dei caricamenti e svolgono lo stesso lavoro di quelli contenuti all’interno di “scatole” e strutture costose, finiremmo per portare a casa circa 45.000 €, cioè un risultato di 8.000 € in più rispetto all’investimento assicurativo.

Per chi stesse tenendo il conto si tratta di quasi un +18% circa di rendimento aggiuntivo.

E considera che non abbiamo guardato il costo di gestione ricorrente applicato alla scatola assicurativa, il quale appesantisce ulteriormente l’investimento per un ulteriore 1,91%.

Ancora una volta il peso dei costi riduce notevolmente il risultato finale.

Bene, a questo punto possiamo procedere con le dovute riflessioni.

Ci sono infatti alcuni aspetti che accomunano un po’ tutte le polizze di investimento assicurativo, ovvero le modalità con le quali vengono proposte e vendute, cioè:

- La promessa di protezione del capitale dai movimenti brutti e cattivi di borsa

- La garanzia di ottenere un rendimento minimo, che tutto sommato è meglio che niente

- L’accesso ad un vantaggio fiscale per aggirare e superare il pesante fisco italico

- La possibilità di avere bonus e premi fedeltà, manco fosse natale

Vediamo però di analizzare uno per uno questi aspetti, perché è qui che ci si gioca la vera partita della convenienza.

Investire in assicurazioni conviene perchè proteggo il capitale?

La prima grande preoccupazione di qualsiasi investitore è non perdere soldi.

Lo dice perfino Richard Thaler, premio Nobel per l’economia, il quale ha dimostrato con i suoi studi che per un individuo non perdere soldi è più importante che guadagnarne.

Il dolore che proviamo per una perdita di denaro è un’emozione di gran lunga superiore al piacere di ricevere un profitto e, come tale, questa sensazione negativa rimane impressa nella nostra mente per un tempo decisamente più lungo e con un impatto nettamente più alto sulle nostre decisioni future.

Ecco che quindi l’idea di poter avere accesso ad un modo o uno strumento che possa prevalentemente proteggere il nostro capitale ci attrae fortemente come le api con il miele.

Su questo punto dobbiamo però fare un discorso serio.

Quello che dobbiamo chiarire è cosa intendiamo realmente con “protezione del capitale”.

Mi spiego.

Se io devo investire 100.000 € con l’obiettivo di proteggerli, vorrei rivederli tutti interi alla fine del mio investimento, giusto?

Ok, dobbiamo però tenere in considerazione che, come ho già spiegato in questo articolo, 100.000 € di oggi non valgono assolutamente come 100.000 € di domani, in quanto il potere d’acquisto verrà sensibilmente ridotto dall’azione devastante dell’inflazione.

Perciò, se qualcuno mi promette che mi proteggerà il capitale investito restituendomelo per intero alla scadenza, non deve ridarmi 100.000 €, me ne deve ridare di più.

Se mi restituisce 100.000 €, di fatto, in termini reali mi sta ridando meno soldi di quelli che gli ho versato.

Questo significa che una promessa di restituzione del capitale “nominale” è una falsa promessa finanziaria, perchè non tiene conto della perdita di potere d’acquisto del denaro data dall’inflazione nel corso del tempo.

Non solo.

Se io penso di investire 100.000 €, ma in realtà, per vari motivi, ne sto investendo di meno, alla fine dell’investimento è molto probabile che mi ritrovi un risultato inferiore alle aspettative.

Ecco, quando ti chiedi se investire in assicurazioni conviene, devi considerare che quel “per vari motivi ne sto investendo di meno” si traduce nel peso dei famosi caricamenti che abbiamo visto nell’esempio precedente.

E guarda che non stiamo parlando di un’aspetto di poco conto.

Meno soldi investiti significa meno capitale su cui matureranno gli interessi futuri grazie alla forza dell’interesse composto.

Costi e caricamenti sono quindi uno dei fattori principali di riduzione del risultato finale ottenibile.

Di fatto si tratta del prezzo da pagare per poter avere accesso alla famosa protezione del capitale.

Peccato che possa potenzialmente diventare un conto salatissimo.

Infatti sappiamo bene che in finanza di pasti gratis non ne esistono.

Soprattutto se vuoi utilizzare uno strumento di investimento che comprende la parola “assicurativo” nel titolo e che per natura si fa pagare un premio per proteggerti e coprirti da un rischio.

Ti ricordo il nostro mantra:

“Le assicurazioni non sono una forma di investimento”…sono una forma di copertura e protezione.

Come hai visto, i caricamenti che vengono prelevati dal premio versato possono raggiungere tranquillamente il 10% – 15% del capitale, perciò tu versi 100, ma alla fine investi solamente 85 – 90.

Ci siamo?

Considerato il ruolo dell’inflazione e il peso di costi e caricamenti, la protezione REALE del capitale è messa in seria discussione quando vai ad investire soldi in assicurazioni.

Devi fare molta attenzione a questi aspetti e verificare attentamente che ne valga effettivamente la pena.

Ma andiamo avanti e vediamo la seconda riflessione.

Investire in assicurazioni conviene perchè ho un rendimento minimo garantito?

La storia del rendimento minimo garantito è un’altro di quei miti che è meglio sfatare il prima possibile.

Un investimento, per definizione, è un processo che prevede un determinato grado di incertezza.

Questo è vero per qualsiasi forma di investimento esistente.

Ciò che differenzia i vari strumenti finanziari non è quindi una contrapposizione tra quelli “sicuri” contro quelli “rischiosi”.

La vera distinzione è sul livello di incertezza che ti vuoi assumere e che, come investitore, puoi decidere di modulare a piacimento (dicesi anche “Profilo di Rischio”).

Gli strumenti finanziari più conservativi e protettivi hanno l’obiettivo di abbassare questa incertezza.

Gli strumenti finanziari più aggressivi e votati alla crescita hanno l’obiettivo di alzarla.

Ma “sicuro”, “certo” e “garantito” sono tre parole che non hanno nulla a che vedere con il concetto di investimento.

A questo punto sorge quindi una domanda spontanea:

“Ma come facevano allora fino a ieri a proporre polizze di investimento che offrivano un rendimento minimo garantito?”.

Semplice, sfruttavano un mercato che funzionava in un modo diverso da oggi e facevano leva sul bisogno emotivo degli investitori di avere delle certezze e delle rassicurazioni.

Fino a qualche anno fa i tassi di interesse generali erano più alti e davano la possibilità di promettere dei rendimenti minimi garantiti.

In realtà si trattava comunque di “esche emotive” per attirare il cliente e fargli sottoscrivere contratti pieni di costi e caricamenti che andavano poi a tagliare pesantemente il rendimento ottenuto, ma fa lo stesso.

Purtroppo il problema non veniva minimamente percepito, in quanto è difficile vederlo quando sei comunque convinto di guadagnare il giusto.

Ad esempio, se alla fine dell’anno ti viene restituito un +2% di rendimento minimo garantito, tutto sommato come fai a dire se è tanto, poco, giusto o sbagliato?

Vedi un risultato positivo e ti accontenti.

Se poi ti spettava il +3%, il +4% o il +5% poco importa.

Dopotutto cosa sarà mai una differenza di qualche punto %?

Cosa dici, vogliamo fare una verifica?

Ok, ecco allora un esempio di cosa succede ad un investimento che ha una differenza di 1 solo punto % in meno di rendimento annuo, magari mangiato dai costi e dalle commissioni eccessive.

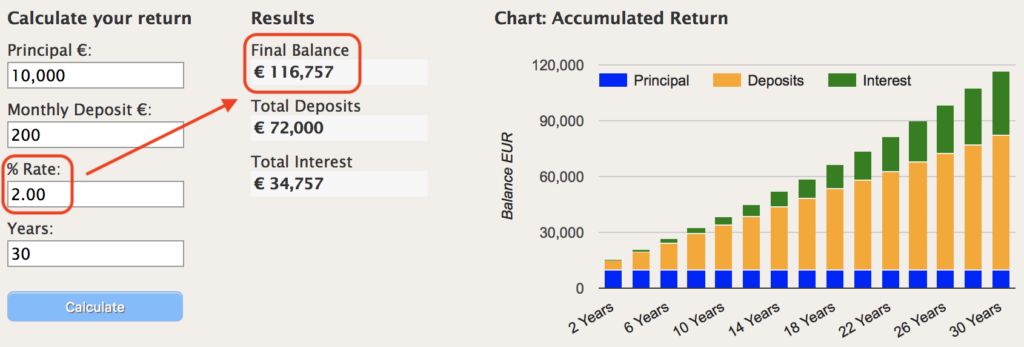

Ipotizziamo di investire un capitale iniziale di soli 10.000 € e di aggiungere mensilmente 200 € per i prossimi 30 anni.

Nel primo caso il tasso di interesse ipotizzato è un +2%.

Alla fine dell’investimento il risultato totale, come somma tra il capitale accantonato e il rendimento maturato, è di 116.757 €.

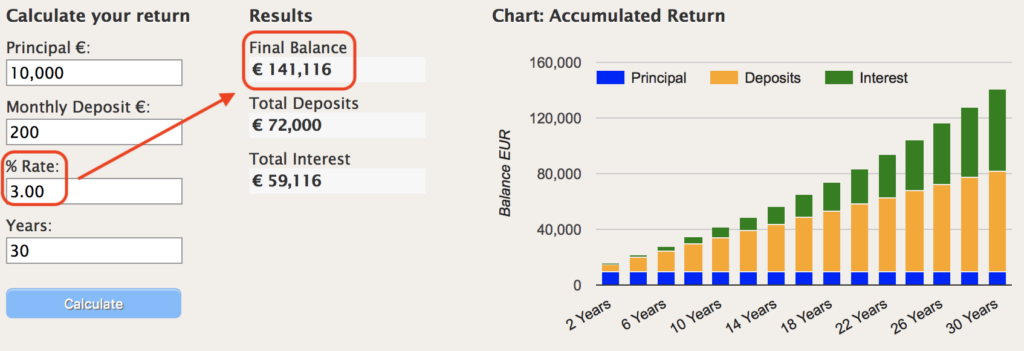

Ora vediamo cosa succede se il tasso di interesse aumenta al +3%, tenendo fermi tutti gli altri parametri.

Apperò! Una discreta differenza…

Si passa ad un risultato di 141.116 € totali, cioè ben 25.000 € di guadagno in più!

Purtroppo dalle logiche della finanza non si scappa: se si vuole ottenere qualcosa di certo e garantito si deve pagare un costo.

Spesso e volentieri quel costo può diventare eccessivo e mangiarsi anche la parte di rendimento che in realtà spettava.

Non solo.

Il tanto famigerato rendimento minimo garantito è finalmente un retaggio del passato andato ormai in disuso (era ora!).

Dico “finalmente” perchè purtroppo ha causato una marea di “ferite culturali” difficilmente rimarginabili e creato una caterva di nostalgici del rendimento garantito, come se fosse un diritto di cittadinanza acquisito alla nascita.

Non si è mai visto che un obiettivo di grande valore possa essere acquisito senza avere pazienza e senza prendersi un rischio.

E non si capisce per quale motivo negli investimenti finanziari debba essere diverso.

Investire è un processo basato sull’incertezza in cui ti prendi un rischio per ottenere un rendimento a scadenza.

La garanzia è invece un concetto che possiamo tranquillamente lasciare agli acquisti di elettrodomestici, ok?

Fortunatamente non avremo più questo problema, dato che nei prospetti informativi trovi ormai sempre un valore pari a zero sotto la voce “rendimento minimo garantito”.

Bene, anche questo aspetto lo abbiamo smarcato.

Vediamo adesso la terza riflessione sulla convenienza degli investimenti assicurativi.

Investire in assicurazioni conviene perchè ho un vantaggio fiscale?

Il vantaggio fiscale è la terza leva emotiva utilizzata per vendere prodotti assicurativi da investimento.

Nonostante su questo punto mi ritrovo ad essere una classica voce fuori dal coro in un mondo di ultras del “vantaggio fiscale”, continuo a sostenere con forza che le detrazioni e le riduzioni sulle tasse non rappresentano un fattore rilevante per prendere una decisione di investimento.

Ma in un paese come l’Italia, dove la tassazione ha ormai raggiunto livelli letteralmente ridicoli, è abbastanza normale che molti investitori vadano alla ricerca di strumenti che possano quanto meno abbattere un minimo il peso di un fisco asfissiante.

Attenzione però, perchè bisogna che il vantaggio sia reale e concreto, altrimenti stiamo tutti quanti perdendo tempo.

Da questo punto di vista, le forme di agevolazione fiscale che vengono sbandierate ai quattro venti sono:

- La detrazione sui premi versati

- L’esenzione dall’imposta di successione

- Una tassazione agevolata sul capitale finale ricevuto

Ora, non tutte queste agevolazioni sono presenti per qualsiasi polizza di investimento, ma ciò è irrilevante.

Ciò che conta sono i seguenti ragionamenti:

- La detrazione sui premi versati si applica solo alla parte utilizzata per le coperture cosiddette di “rischio puro”, ovvero esclude tutta la parte di premio che serve per gli investimenti. Inoltre ha un tetto massimo relativamente basso e non sposta nessun equilibrio reale di convenienza ad investire.

- L’esenzione dall’imposta di successione è un altro falso mito, dato che esiste già una franchigia totale in cui le tasse sono a zero per le somme sotto il milione di €. Chiunque abbia un capitale totale inferiore a questa cifra non sta avendo nessun vantaggio reale aggiuntivo da un’operazione di questo tipo.

- Una tassazione agevolata sul capitale finale è un vantaggio reale, ma arriva solo per alcune polizze di natura previdenziale e solo se si contribuisce per un numero di anni rilevante. Se però tali polizze nel frattempo presentano i famosi alti costi, il capitale arriverà decisamente decurtato alla scadenza e questo vantaggio fiscale diventerà irrisorio e pressoché nullo. Cosa me ne faccio di risparmiare qualche centinaio di euro dopo tot. anni, se nel frattempo ho lasciato per strada decine di migliaia di € di potenziale rendimento?

Infine ricordati che per poter accedere a molti di questi vantaggi fiscali devi rimanere investito per un determinato numero di anni, senza dover riscattare la tua posizione.

In pratica devi sottoporre il tuo capitale ad una serie di vincoli contrattuali, spesso e volentieri decisamente complessi da gestire.

Ecco, parliamo un momento dei contratti relativi alle polizze assicurative.

Voglio farti una domanda: hai per caso notato come i prospetti delle polizze “da investimento” siano contratti molto lunghi e dettagliati, dove è molto facile perdere la testa e la pazienza?

Quello che voglio dire è…ma tu l’hai mai letto da cima a fondo un prospetto informativo di una polizza da investimento?

E se lo hai letto, lo hai capito tutto?

Io ne ho letti centinaia e ti posso garantire che è un’operazione noiosa e che fa perdere un sacco di tempo.

Però è l’unica cosa da fare per sapere esattamente che cosa si sta comprando e cosa bisogna aspettarsi.

Ora permettimi di fare un commento controverso, ma doveroso.

Si parla spesso del confitto di interesse degli intermediari (e io sono il primo a mostrarlo), ma se un investitore a cui viene proposto di investire in assicurazioni finisce per sottoscrivere il contratto senza aver letto il prospetto informativo e aver verificato che quanto gli è stato raccontato sia realmente vero…con chi bisogna prendersela se poi le cose non vanno come uno se le aspettava?

Quello che voglio dire è che, ad un certo punto, se nei meandri dei documenti contrattuali viene riportato che i costi e i caricamenti sono molto alti, ma un investitore firma sulla fiducia e senza andare a verificarli e poi un giorno scopre che se vuole riscattare la sua posizione si ritrova con un capitale più basso rispetto ai premi versati, con quali argomentazioni potrà mai andare a fare un reclamo?

Detto questo, fammi spezzare una lancia a favore dei comuni mortali che nella vita fanno un altro lavoro e che fortunatamente non navigano quotidianamente nei meandri oscuri della finanza.

A parte qualche scrupoloso consulente finanziario indipendente, leggere un migliaio di pagine di documenti informativi scritti in finanziese-burocratico-legalese non è il mestiere di nessuno, oltre ad essere la forma migliore per debellare definitivamente il problema dell’insonnia, giusto?

Bene, allora invece che firmare sulla fiducia perchè è impossibile capire cosa c’è scritto nel prospetto informativo, la cosa migliore da fare per interpretare certi documenti è avvalersi della voce autorevole di un professionista serio (e soprattutto indipendente) a cui conviene rivolgersi quando si riceve una proposta di investimento assicurativo che deve necessariamente essere approfondita.

Altrimenti si lascia il coltello negoziale nelle mani del soggetto seduto dall’altra parte del tavolo, ovvero colui che ha il maggior numero di informazioni su ciò che sta succedendo.

Ok, vediamo adesso l’ultima riflessione sulla convenienza degli investimenti assicurativi.

Investire in assicurazioni conviene perchè mi danno un premio fedeltà?

Questa riflessione è veloce.

Se io ti chiedo di darmi 1.000 € e di questi te ne investo solo 850 € per 25 anni di fila, sei d’accordo con me che la differenza che ti ho prelevato sotto forma di caricamenti è abbastanza alta da poterti riconoscere un “premio” finale per il regalo che mi hai fatto?

Ecco, il bonus, il premio fedeltà o qualsiasi nome gli si voglia dare è fondamentalmente questo.

Una restituzione finale di costi precedentemente versati nel corso degli anni.

In pratica ti stanno premiando con i tuoi stessi soldi.

A questo punto ti propongo un altro ragionamento di intelligenza finanziaria.

Rispondi a questa domanda:

E’ meglio avere 5.000 € da investire subito e su cui maturare 25 anni di interessi composti, o 5.000 € tra 25 anni come premio fedeltà?

In quale delle due opzioni avrai oggettivamente più soldi?

…

Bene, direi che su questo argomento abbiamo detto tutto.

Spero di averti dato tutti gli elementi utili per decidere se investire in assicurazioni conviene realmente.

E se per caso hai sottoscritto una polizza di investimento e ti sei accorto che si tratta sfortunatamente di un contratto capestro, raccontami la tua esperienza nei commenti.

Buongiorno Sig. Biancolini,

putroppo gli articoli utili e chiari come il suo si trovano sempre troppo tardi. Per ben due volte ci sono ricaduto. L’amico dell’amico del cugino dello zio…anche perchè mai ti aspetteresti che persone anche vicine alla tua cerchia di conoscenze.

Con Alleanza dopo 3 anni ho mandato in riduzione la polizza per passare a questa successiva, ignorando quanto da lei riportato. Ripeto, è sempre difficile trovare un articolo che parli in modo semplice di questi argomenti.

5 anni fa ho sottoscritto con generali il piano “valore futuro plan 1” della durata di 15anni.

Durante la stipula del contratto mi era stato detto che dopo i 5 anni avrei potuto riscattare l’intera somma versata fino ad allora ma dagli estratti conto mi pare non sia proprio così, o meglio, non comprendo bene la differenza fra: “totale premi versati” e “valore del contratto” che si discostano di circa 400€, mentre il valore di riscatto è inferiore a quest’ultimo di circa 80€.

Sempre più spesso mi capita di incontrare persone che hanno sottoscritto con

Ora settimana che cerco di comprendere come muovermi, quale sia il modo meno doloroso di uscirne. In un caso come questo lei cosa consiglierebbe??

Buongiorno Luca, grazie per aver raccontato la tua esperienza.

Normalmente questo tipo di prodotti hanno alti caricamenti iniziali, costi ricorrenti pesanti e altrettanto alte commissioni di riscatto.

Il mix di queste variabili fa si che il valore realmente riscattabile è spesso addirittura inferiore alla somma dei premi versati.

Il “valore del contratto” è quanto effettivamente vale il capitale investito ad oggi (che ricordo è inferiore alla somma dei premi versati in quanto sono stati applicati i caricamenti iniziali). Il valore di riscatto è ancora più basso perché probabilmente vengono applicate le commissioni di uscita/riscatto.

Se nel contratto queste ultime sono presenti non c’è molto da fare, per poter liquidare il capitale investito vanno sicuramente pagate.

Matteo

Ho sottoscritto diversi anni fa un contratto assicurativo pubblicitato come investimento da poste italiane, ed in effetti vedo che dopo circa 5 anni il capitale attuale è appena poco superiore a quello inizialmente versato, a causa della detrazione della quota fatta nell’importo iniziale che abbassa il capitale investito e recuperare questo importo nel tempo a rendimenti bassi non è cosa di pochi anni. La tipologia di prodotto quindi non mi ha convinta, ho quasi l’impressione che se voglio fare un investimento garantito convenga ancora un semplice buono postale.

Buongiorno Lorena, purtroppo la garanzia sul capitale è un retaggio del passato, destinato piano piano a scomparire del tutto.

Inoltre, per avere maggiore protezione sul patrimonio investito, è sempre necessario accettare livelli di rendimento molto bassi, per non dire nulli. Non si può scappare dal rapporto rischio/rendimento.

a presto

Matteo