Selezionare i migliori investimenti per bambini è un argomento estremamente delicato.

Spesso i dubbi si concentrano su quale sia lo strumento più adatto per un investimento sicuro, conveniente e che restituisca pure una certa rendita.

E se invece la strategia migliore fosse quella di abbandonare l’idea della sicurezza a tutti i costi?

Ecco, in questo articolo voglio rompere questo tabù e mostrarti come la soluzione che cerchi non si trova necessariamente dietro ad un prodotto specifico, ma nella costruzione di una strategia di investimento tarata sulle esigenze di chi dovrà un giorno ricevere il capitale che gli stai costruendo.

Come fare ad impostare tale strategia è esattamente ciò di cui ti parlerò nelle prossime righe.

Buona lettura!

Come investire soldi per figli e nipoti: il cambio di paradigma

Se faccio un breve riepilogo delle principali domande che ho ricevuto sugli investimenti per bambini nel corso del tempo, direi che le posso riassumere all’incirca così:

- “Meglio aprire un libretto postale o prendere dei buoni fruttiferi postali?”

- “Qual è il miglior piano di accumulo per bambini in circolazione? O forse è meglio comprare titoli di stato?

- “Compro una casa così gli lascio qualcosa o vado su una pensione integrativa per figli minorenni?”

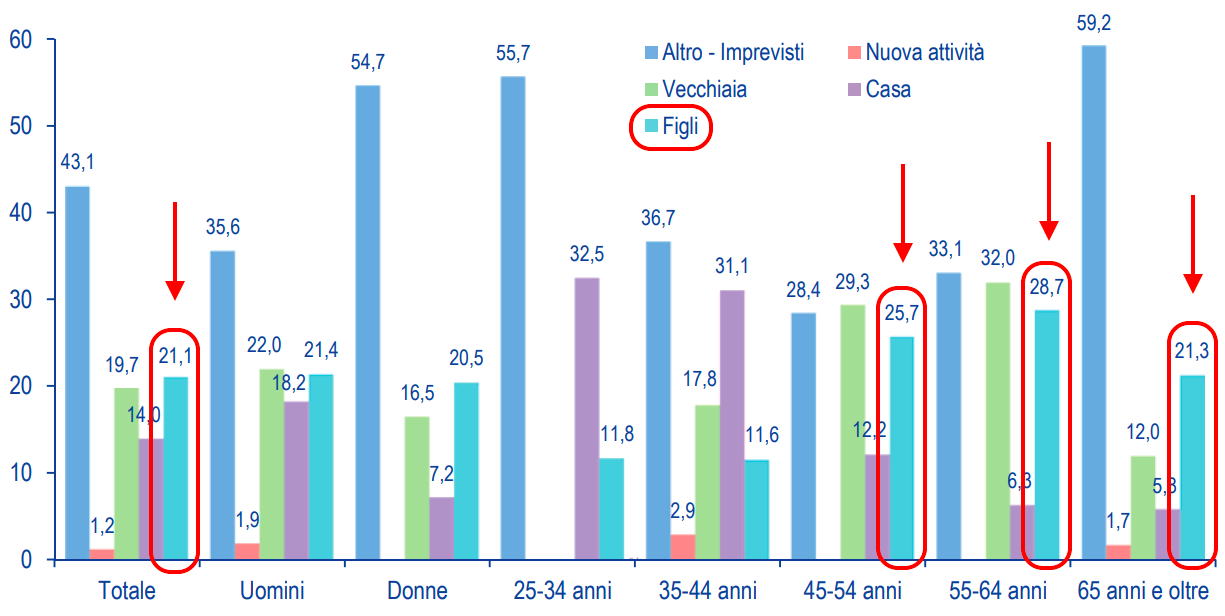

Secondo uno studio sul risparmio e sulle scelte finanziarie degli italiani, i figli rappresentano la 2° voce di risparmio, dopo quella per gli imprevisti.

Tale scelta copre in media 1/5 del risparmio totale (cioè il 21%) ed è più elevata soprattutto per chi ha superato i 45 anni di età.

fonte: Centro Studi Luigi Einaudi

Stiamo infatti parlando di voler garantire un futuro ai propri figli, motivo per cui è necessario fare le scelta giusta.

Tornando quindi alle domande di poco fa, la traduzione di ciò che si sta realmente chiedendo è: “quanto capitale bisogna investire per i bambini e come posso fare per trovare investimenti sicuri ed evitare di perdere soldi?”

Su questo punto mi dispiace molto deluderti, ma la sicurezza negli investimenti non esiste.

E nonostante il mercato sia pieno di “investimenti per bambini” che sbandierano il fattore sicurezza come cavallo di battaglia principale, ritengo sia inutile affrontare questo argomento cercando una cosa che non si può ottenere.

Proprio per questo motivo penso che sia il caso di fare chiarezza e di spiegare alcuni concetti fondamentali sugli investimenti per bambini e come muoversi nei meandri delle offerte scintillanti da banco del supermercato.

Anche perchè, consapevole della predisposizione naturale di genitori e nonni a spendere più soldi per gli eredi di quanti non ne spenderebbero per loro stessi, l’industria del risparmio gestito è preparata a utilizzare questo aspetto a suo favore e ad applicare titoli e nomi speciali a strumenti finanziari normali, come se fossero dedicati solamente ai più piccoli.

Ecco quindi spuntare i “Piani di Accumulo per bambini”, i “libretti postali dedicati ai minori”, i “buoni fruttiferi postali per minori” o addirittura le “polizze per i figli o i nipoti”.

La verità è che viene semplicemente aggiunta la parola “bambini” o “minori” ad uno strumento finanziario che non ha caratteristiche diverse dagli altri.

Se prendiamo l’esempio dei Piani di Accumulo di Capitale, a chi mi chiede “quali sono i migliori piani di accumulo per bambini?”, innanzitutto rispondo sempre che un PAC non è un prodotto, ma una strategia di investimento.

E poi dico semplicemente “quello che va bene anche per te!”.

Mi dispiace quindi deludere nuovamente chi è convinto del contrario, ma non esistono dei prodotti finanziari specifici per fare degli investimenti per bambini.

Ciò che esiste è sempre e solo la definizione di una strategia finanziaria costruita attraverso l’impostazione di un obiettivo, un orizzonte temporale e un profilo di rischio.

Il fatto che il beneficiario finale sia un minore non cambia la necessità di rimanere fedeli ai fattori di questa equazione.

Ecco qui il cambio di paradigma.

Se vuoi individuare il miglior investimento per un bambino, devi concentrarti sulla strategia, non sul singolo prodotto!

Perciò, adesso che abbiamo squarciato il velo che copriva questo argomento, possiamo trattarlo seriamente e nei modi adeguati.

Quale obiettivo vuoi ottenere?

Dato che dobbiamo fare un ragionamento con le stesse regole con cui costruiamo un qualsiasi progetto di investimento, il punto di partenza rimane sempre la definizione dell’obiettivo.

Perciò ti chiedo: cosa vuoi ottenere dal tuo investimento?

Mi rendo conto che sembra una domanda banale, ma la verità è che mediamente non se la pone quasi nessuno.

Anche perchè, come cerco di ripetere su tutti i miei canali, “voglio proteggere il mio capitale” o “voglio guadagnare più soldi” non sono dei veri obiettivi di investimento.

Individuare un obiettivo di investimento significa fare un ragionamento più ampio e legato alla “destinazione d’uso del denaro” una volta portato a compimento il proprio progetto.

Non solo, significa anche individuare la quantità di denaro che si vuole raggiungere a scadenza.

E ti garantisco che la risposta a queste domande non è né univoca né banale.

Prova quindi ad immaginare la “destinazione d’uso” a cui rivolgere il capitale che vuoi investire per tuo figlio o nipote.

Non so, ad esempio potresti:

- Voler finanziare il suo percorso di studi

- Volergli mettere a disposizione un capitale per l’acquisto della prima casa

- Volergli mettere a disposizione un capitale di partenza per l’uscita dal nucleo familiare

- Volergli finanziare un periodo all’estero

- Volergli mettere a disposizione un capitale per lanciare un eventuale progetto personale (libera professione, attività imprenditoriale ecc…)

- …

Ecco, in realtà non ha importanza quale sia il tuo obiettivo di investimento, ciò che conta è definirne uno preciso, così da poter poi individuare anche l’ammontare da ottenere a scadenza.

Grazie a queste due informazioni puoi affrontare il passaggio successivo.

Quando hanno bisogno del capitale?

Se non hai un obiettivo chiaro in mente, non puoi definire un orizzonte temporale.

Se non puoi definire un orizzonte temporale, non puoi scegliere il profilo di rischio.

E se non puoi scegliere il profilo di rischio non puoi selezionare gli strumenti finanziari adatti.

Ci siamo?

Questo è il motivo per cui non esiste nessun prodotto di investimento specifico per bambini, ma solo ed esclusivamente una strategia di investimento adatta alle TUE esigenze particolari di investimento per i figli o i nipoti.

Questo bambino può avere 1 mese, 3 anni o 16 anni…il ragionamento non cambia.

Non è importante se hai pensato a questa esigenza quando tuo figlio ha cominciato le elementari o quando è arrivato al 3° anno delle superiori.

Il punto rimane sempre lo stesso: quanti anni hai davanti a te per investire soldi?

Il motivo per cui tale ragionamento è rilevante è che, in base all’orizzonte temporale, ti trovi davanti ad un primo grande spartiacque che elimina tutta una serie di opzioni dal tavolo.

Questo cancello spartiacque si misura in unità di tempo e lo possiamo individuare in un orizzonte temporale a 5 anni.

Se hai davanti a te più di 5 anni di tempo, allora puoi ragionare sull’impostazione di un progetto di investimento.

Se ne hai meno di 5, allora devi assolutamente ragionare sulla costruzione di un progetto di risparmio e di gestione della liquidità.

Attenzione perchè le due strategie sono completamente diverse e richiedono azioni e strumenti diametralmente opposti.

Per poterli affrontare nel dettaglio questo articolo continuerà adesso con una sorta di effetto “sliding-doors”, dove nei prossimi paragrafi ti mostrerò i vari passaggi, sia dal punto di vista di un progetto di investimento, che dal punto di vista di un progetto di risparmio.

Anche perchè adesso dobbiamo affrontare la definizione del profilo di rischio, ovvero la decisione più importante in assoluto per la selezione degli strumenti finanziari da utilizzare.

Quanto rischio finanziario sei disposto a sostenere?

“Sliding doors”: Progetto di investimento

Se devi impostare un progetto di investimento, la definizione del tuo profilo di rischio è uno di quegli aspetti centrali per poter selezionare gli strumenti finanziari adatti ad ottenere il tuo obiettivo finale.

La regola fondamentale da cui non si scappa mai è sempre la solita:

Non puoi investire soldi se non vuoi accettare l’assunzione di un po’ di rischio finanziario

Inutile quindi perdere tempo con l’idea malsana che si possa trovare un modo per investire soldi senza rischiare.

Non cercare il capitale garantito.

Non richiedere la promessa di rendimento minimo.

Se non vuoi prendere dei rischi finanziari, allora hai già trovato la vera natura del tuo progetto per i figli o per i nipoti e ti consiglio di saltare a piedi pari questo paragrafo per andare direttamente a quello relativo ai progetti di risparmio e di gestione della liquidità.

Perciò, rinfreschiamoci la memoria sul concetto di rischio finanziario.

-> Investire soldi = assumersi del rischio finanziario

-> Rischio finanziario = ampiezza dell’oscillazione dei movimenti dei prezzi degli strumenti finanziari

-> Ampiezza delle oscillazioni = aumento/diminuzione della probabilità di perdita/guadagno

-> Investire soldi seriamente = selezionare strumenti finanziari adeguati al proprio profilo di rischio

Riprendendo quindi il discorso, più tempo hai a disposizione per investire soldi per i tuoi figli o nipoti, più rischio finanziario ti puoi assumere.

E questo è vero in quanto il fattore tempo è un’arma potentissima a tua disposizione per costruire un progetto di investimento serio.

Più tempo hai dalla tua parte, più sarà facile attendere il riassorbimento di un eventuale discesa temporanea dei mercati finanziari che, per definizione, si muovono per cicli.

Ecco perchè non ha senso impostare un progetto di investimento che abbia un orizzonte temporale al di sotto dei 5 anni.

Rischieresti di trovarti incagliato in un ciclo finanziario discendente, senza “appigli” temporali utili per poter aspettare il cambio di trend e l’arrivo del nuovo ciclo finanziario crescente.

Ma dato che la definizione del proprio profilo di rischio è un aspetto per nulla banale e che richiede una certa dose di riflessione e spesso il supporto di un professionista indipendente (cioè colui che ti offre consulenza pura, senza doverti necessariamente vendere un prodotto), voglio anche darti un ulteriore punto di riferimento per capire quale tipo di ragionamento devi fare.

Se dividiamo il rischio finanziario in 3 categorie distinte, ovvero basso, medio e alto, il rischio basso deve necessariamente essere quello che si pone l’obiettivo minimo di portare a casa un rendimento tale da proteggere il capitale dagli effetti distruttivi dell’inflazione.

Se non lo fa, allora lo strumento o la soluzione che hai trovato ha una di queste due caratteristiche:

- E’ inefficiente e va ignorato o sostituito con qualcos’altro

- Non è una forma di investimento e rientra nella categoria della gestione del risparmio e della liquidità

Non esiste quindi una forma di investimento del proprio capitale che si assuma del rischio finanziario senza coprire il capitale dagli effetti dell’inflazione.

Seguendo il filone di questo ragionamento, al salire del profilo di rischio, sale anche il potenziale rendimento.

Perciò, un rischio medio avrà dalla sua parte un’oscillazione maggiore del valore del portafoglio (rispetto al rischio basso), ma punterà a portare a casa un rendimento un po’ superiore al livello di inflazione.

Così come un rischio alto sposterà ovviamente tutte queste asticelle ancora più in avanti.

La riflessione da fare è quindi di non dare per scontato che un investimento per i figli o i nipoti debba necessariamente essere fatto con un rischio basso e in un’ottica di protezione del capitale.

Anche perchè il premio per il rischio è crescente al salire del rischio finanziario assunto, perciò bisogna sempre tenere in mente che se faccio una scelta conservativa ottengo sicuramente la maggiore protezione del capitale, ma lascio sul tavolo del potenziale rendimento e la possibilità di dare all’erede un capitale più consistente.

Ovviamente non esiste una scelta valida per tutti in termini assoluti.

Il punto rimane sempre quello di prendere una decisione che sia realmente consapevole e autonoma.

“Sliding doors”: Progetto di risparmio

Se devi impostare un progetto di risparmio e di gestione della liquidità, il tuo profilo di rischio è molto basso per definizione.

Possiamo riassumere di seguito i 3 casi che portano un genitore o un parente a fare questo tipo di scelta strategica:

- Il capitale non esiste e deve essere costruito nel tempo

- Il capitale esiste ma l’orizzonte temporale è inferiore ai 5 anni

- Il capitale esiste, magari l’orizzonte temporale è oltre i 5 anni, ma si decide di non voler assumere nessun rischio finanziario

Qualsiasi sia la motivazione, il risultato non cambia.

Dovendo impostare un progetto di risparmio e di gestione della liquidità bisogna andare su strumenti e strategie che ti tengano fuori dai mercati finanziari.

Anche perchè investire non te lo prescrive il medico.

Perciò se decidi che non è il caso di farlo (in modo consapevole)…non ti preoccupare, si tratta comunque di una buona scelta.

Resisti quindi alla tentazione di offerte speciali, promozioni personalizzate solo su di te (please!) e prodotti e strumenti brandizzati “per bambini”.

Quali strategie e strumenti utilizzare?

“Sliding doors”: Progetto di investimento

Arrivati a questo punto è normale che tu ti faccia la classica domanda.

“Ma quindi cosa devo fare per investire al meglio i soldi per i miei figli?”

Dato che parliamo di investimento, la strategia migliore è costruire un portafoglio ben diversificato di strumenti efficienti e a basso costo.

Mi raccomando sul fronte dell’efficienza, perchè le commissioni eccessive sono una delle prime “cause di morte” di un investimento.

Se ci sono le dovute caratteristiche (orizzonte temporale lungo e profilo di rischio elevato) si può impostare un investimento che sia esposto in maniera sostanziale all’azionario e agli strumenti votati alla crescita.

La cosa importante da ricordarsi sempre è che un progetto di investimento è fatto di due parti: una di capitale e una di interessi.

La parte di capitale è data dall’accumulo di risparmio costante nel corso del tempo.

E visto che la costruzione di un investimento per i figli è spesso e volentieri un progetto a lungo termine, l’utilizzo di un Piano di Accumulo è un’ottima strategia da applicare.

Mi raccomando però, ricordati che il PAC è una strategia, non un prodotto!

Lo puoi impostare con qualsiasi strumento finanziario tu voglia selezionare.

Come vedi, investire soldi per i figli non è diverso da investire soldi in generale.

Le regole sottostanti sono fondamentalmente le stesse.

I criteri da seguire rimangono i medesimi.

E’ quindi evidente che anche l’analisi sugli strumenti finanziari migliori rimane pressoché la stessa.

Se una polizza unit linked non andava bene per un progetto di investimento di integrazione della tua pensione, per quale motivo dovrebbe andare bene per finanziarie gli studi universitari di tuo figlio?

Se il libretto postale non ti permette di superare l’inflazione, in base a cosa dovrebbe difendere il potere d’acquisto dei soldi che vuoi investire per tuo nipote?

Il fatto che sui siti istituzionali o sulle brochure promozionali scrivano “adatto per i bambini” non cambia la natura strutturale dello strumento finanziario.

Giusto perchè penso di non averlo ancora detto, fammi esplicitare un concetto:

Non esistono strumenti o prodotti di investimento specifici per bambini

Esistono solo strategie e progetti di investimento tarati su un obiettivo, un orizzonte temporale e un profilo di rischio

Ci siamo su questo punto?

“Sliding doors”: Progetto di risparmio

Un progetto di risparmio è fatto dall’individuazione di un capitale da dover raggiungere a scadenza e dalla programmazione di un accantonamento di denaro ricorrente.

Qui il tuo obiettivo non è legato a nessun rendimento particolare.

Non ti interessa accrescere i soldi risparmiati, ma solamente raggiungere a scadenza la somma di denaro prestabilita.

Devi quindi stare lontano da qualsiasi tipologia di strumento finanziario che che ti spingerebbe ad entrare nella sfera degli “investimenti”.

Risparmio ed investimento sono due pratiche diverse tra di loro.

Hanno però un legame molto stretto l’uno con l’altro.

Pensaci un momento.

L’investimento senza il risparmio non esiste.

Mentre il risparmio senza l’investimento può esistere eccome.

Per poter raggiungere questo obiettivo devi quindi spostarti su strumenti che ti permettono di far ritornare il capitale liquido in tempi brevissimi e che non ti pongono troppi vincoli temporali o finanziari.

Ad esempio puoi gestire la tua liquidità con i conti di deposito, i buoni fruttiferi postali o le polizze a gestione separata.

Gli strumenti di gestione della liquidità hanno la caratteristica di offrirti un’alta protezione del capitale, a volte a fronte di costi superiori alla media, oltre alla restituzione di rendimenti mediamente bassi.

Del resto ho spiegato più volte che proteggersi ha un costo e che le assicurazioni non sono una forma di investimento.

Da esperto di gestione del denaro lasciami però dire che la semplice dotazione di un gruzzolo non è l’unica forma di investimento per bambini che tu possa fare.

Un po’ di educazione finanziaria?

Dare ad un figlio 30.000 €, 50.000 €, 100.000 € o perfino cifre superiori è un gesto di enorme affetto e responsabilità da parte di un genitore o un parente.

Da solo però non basta e rischia di rimanere un’azione monca di una gamba.

Se infatti l’erede riceve questa bella somma di denaro, ma poi non è in grado di gestirsela da solo, le probabilità che il capitale costruito vada in fumo nel giro di poco tempo aumentano esponenzialmente.

Così anche se sei tu che gli paghi gli studi o gli compri la casa, rimane assolutamente fondamentale la trasmissione di un set di nozioni di cultura finanziaria di base che possano elevare l’erede sopra la tristemente scarsa media delle conoscenze della popolazione italica.

Saper riconoscere il valore del denaro e i metodi e le strategie di gestione ottimale serve anche a valorizzare l’investimento fatto e a fargli capire come sfruttare al meglio la dotazione di patrimonio ricevuta.

Il mio consiglio è quindi quello di insegnare fin da piccoli ai propri figli o nipoti cosa significa maneggiare e gestire dei soldi, qual è il concetto di risparmio e cosa significa investire soldi sui mercati finanziari.

Se poi sei un genitore o un parente rock, potresti perfino valutare l’opzione di investire ulteriormente sulla sua formazione finanziaria attraverso un vero e proprio corso di formazione specifico.

Conclusioni

Innanzitutto, se sei arrivato a leggere fino a qui ti faccio i miei complimenti!

Il messaggio che mi stai mandando è che sei una persona a cui piace approfondire le cose e che vuole capire fino in fondo quali metodi e strategie implementare per gestire nel modo migliore i propri soldi.

E questo non è poco.

Se leggendo questo articolo sei rimasto spaesato dal fatto che non hai trovato il solito elenco di soluzioni pre-confezionate e tutte mostrate più o meno sullo stesso piano come se fossero uguali, sono contento.

Era proprio il mio intento.

Pur essendo un consulente finanziario indipendente che deve osservare i mercati e i vari prodotti per investire, ammetto candidamente che mi annoia da morire dovermi soffermare a parlare solamente di strumenti finanziari.

Trovo molto più interessante un confronto aperto sulle migliori strategie di gestione, risparmio ed investimento del capitale, al fine di raggiungere dei reali obiettivi di vita.

Se dovessi riassumere in 2 frasi i concetti chiave di questo articolo lo farei nel seguente modo:

- Prima di partire definisci se devi costruire un progetto di investimento o un progetto di risparmio.

- A seconda di cosa devi fare, imposta la relativa strategia e utilizza gli strumenti adeguati al tuo obiettivo, al tuo orizzonte temporale e al tuo profilo di rischio.

Se vuoi raccontarmi la tua esperienza nei commenti ti ascolto volentieri.

A presto e buon investimento.

Stavo cercando informazioni su come aprire un fondo o altro x la mia piccola nipotina; è stato molto chiaro ed onesto. infatti nei vari siti bancari assicurativi e postali strombazzano “Risparmio bambini”

che leggendo mi dava da pensare!!!!

Ora ci devo pensare e fare poi la scelta fra ile 2 opzioni importanti…..

Per eventuale investimento personale invece meglio prodotti bancari o altro?

Ottimo! Per quanto riguarda gli investimenti personali gli strumenti migliori si trovano direttamente sui mercati. Noi suggeriamo di affidarsi al supporto di consulenti indipendenti per la scelta. Di fatto è ciò che facciamo qui all’interno di Investitore Strategico. Suggerisco di fare la prova gratuita di 30 giorni per valutare il servizio.

Sono capitata su questa pagina per caso e ho trovato moltissime informazioni scritte in maniera chiara, logica e onesta, senza proclami e false promesse. Sicuramente un valido aiuto per riflettere su quale investimento fare per le mie due adorate nipotine. Grazie Matteo! Mi sono gia´salvata altre pagine del tuo sito da leggere con calma nei prossimi giorni.

Grazie Barbara, mi fa davvero molto piacere che questo blog ti sia utile.

Fidati che anche solo evitando certi strumenti e certe soluzioni hai già ottenuto un grande risultato.

a presto

Matteo

Caro Matteo, chiarissimi i punti che hai approfondito in modo ineccepibile, ma alla fine per tuo figlio quale metodo sceglieresti se non volessi rischiare niente?

Buongiorno Catia, come ho spiegato nell’articolo, esistono rischi finanziari dietro qualsiasi scelta di gestione del proprio capitale. Anche tenere i soldi fermi sul conto corrente si porta dietro alcuni rischi (inflazione, commissioni, patrimoniale ecc…).

Il punto è scegliere la quantità di rischio finanziario che si vuole supportare, a fronte dell’obiettivo da raggiungere.

Investire soldi non è obbligatorio, perciò se il tuo è un obiettivo di gestione del risparmio potresti valutare gli strumenti che ho indicato nell’articolo (conti deposito, buoni fruttiferi postali e polizze a gestione separata).

Prima di fare questa scelta però ti consiglio di fare una pianificazione finanziaria, così da definire tutti i parametri utili a scegliere lo strumento più adatto alle tue esigenze.

a presto

Matteo

Grazie,cercavo semplicemente un consiglio x il regalo di battesimo di mia nipote,ero indecisa fra assicurazioni,buoni postali,sterlina britannica o lingotto d’oro…..alla fine le do 5€ e andrà a comprarsi un gelato….quando camminerà……

Bellissimo articolo, alcuni punti chiarissimi altri mi hanno spaesato e a dir la verità sono ancor più confusa si quale possa essere la miglior soluzione per me

E’ normale provare spaesamento quando si rompono alcuni schemi prestabiliti.

Per trovare la migliore soluzione è probabilmente necessario approfondire alcuni aspetti di pianificazione finanziaria e definire meglio obiettivi, orizzonte temporale e profilo di rischio.

Una volta fatto ciò la selezione degli strumenti più adatti è molto più semplice da svolgere.

Matteo