L’oro è considerato il miglior investimento per proteggersi dall’inflazione e mantenere il potere d’acquisto del proprio denaro nel tempo.

Per questo motivo viene visto come il bene rifugio per eccellenza.

Come giustamente dice però il vecchio adagio: “non è tutto oro quello che luccica”, nel senso che se non sono chiari gli obiettivi reali dell’investimento, c’è il rischio di farsi molto male.

L’oro infatti non è “il miglior investimento in assoluto” e in questo articolo voglio spiegarti nel dettaglio il perchè di questa affermazione.

A conti fatti stiamo parlando di un bene che ha una sua funzione specifica e per capirla fino in fondo bisogna porsi le giuste domande:

- Perchè bisogna comprare oro?

- Quando conviene comprare oro?

- Quanto oro bisogna comprare?

- Quali strumenti si devono usare per comprare oro?

- Mi conviene investire in oro fisico o attraverso uno strumento finanziario (ETC)?

- Se compro oro fisico è meglio tenerlo in casa o lasciarlo in custodia ad un soggetto terzo?

- Che percentuale di oro devo inserire all’interno del mio portafoglio?

- Quando eventualmente devo venderlo?

- Ecc…

L’elenco non è casuale, ma dato dalle stesse domande a cui rispondo quando faccio consulenze finanziarie personalizzate.

Voglio quindi parlarne in modo esaustivo, per darti delle indicazioni chiare e spendibili immediatamente per i tuoi investimenti.

Come faccio sempre su questo blog, non ti aspettare delle risposte secche, quanto piuttosto dei ragionamenti e delle riflessioni di cultura finanziaria.

Ci siamo? Bene, allora cominciamo.

Cos’è l’oro e quali caratteristiche ha

L’oro rappresenta da sempre un’atavica rincorsa dell’uomo alla sensazione di ricchezza e benessere.

Era già presente nelle civiltà antiche come forma di ornamento e nobiltà e si è tramandato nei secoli come simbolo di regalità e potere.

La storia, i miti e le leggende sono infatti piene di narrazioni che ne esaltano il potere di creazione di abbondanza e prosperità.

Dalla maschera del faraone Tutankamon, a Pinocchio che si fa ingannare dal gatto e la volpe che lo convincono a sotterrare le sue monete per veder crescere un albero dagli zecchini d’oro, fino a Zio Paperone che ama tuffarsi dal trampolino per immergersi nella sua montagna di monete d’oro.

Se vogliamo fare un discorso obiettivo, non possiamo quindi escludere la parte emotiva e psicologica che si scatena nella mente umana con la detenzione di oro.

E questo è già un problema, dato che per investire soldi le emozioni andrebbero eliminate completamente, per lasciare spazio alla razionalità obiettiva che aiuti a prendere delle decisioni efficienti.

Come per tutte le decisioni di gestione del denaro e di investimento, anche sull’oro è necessario pianificare adeguatamente il come, il quando e il quanto.

Del resto, se ci pensi, da questo punto di vista l’oro è un po’ come il mattone (inteso come immobile).

E’ fisico (lo vedi e lo puoi toccare) e ti da quella sensazione di non cambiare mai nel tempo che ti restituisce la sicurezza di avere i tuoi soldi sempre a portata di mano.

Peccato che la realtà sia completamente diversa, dato che il prezzo di questi due asset è capace di oscillare in maniera violenta e in tempi estremamente rapidi.

Ma concentriamoci sull’oro e sulle sue caratteristiche principali.

Dobbiamo infatti sfatare il più grande mito che aleggia intorno al metallo giallo, così da alzare il livello di cultura finanziaria generale per poter fare dei ragionamenti seri.

L’oro è un bene scarso che ha il pregio di mantenere il suo valore reale nel corso del tempo.

Tale effetto è dimostrato dall’analisi riportata nel libro di Jeremy Siegel “Stocks for The Long Run”, in cui si osserva l’andamento delle principali asset class su un periodo di oltre 200 anni, dove 1 $ investito in oro nel 1802 oggi varrebbe 3,2 $ in termini reali.

“In termini reali” significa al netto dell’inflazione, che è una cosa non da poco!

Ecco quindi la dimostrazione del fatto che nel lungo periodo l’oro mantiene il suo potere d’acquisto!

Il punto centrale di tutto il discorso ruota però intorno all’orizzonte temporale di detenzione.

L’oro mantiene il suo valore reale quando viene detenuto per un periodo di tempo molto lungo.

Nel breve periodo il suo prezzo è soggetto ad oscillazioni rilevanti che sono influenzate da diverse variabili.

Ma di questo ne parliamo meglio tra un momento.

L’altro aspetto fondamentale da tenere a mente è che l’oro non restituisce nessun rendimento!

Non offre cedole, non offre dividendi e non ha alcun un tasso di interesse.

L’unica fonte di guadagno che si può trarre dalla detenzione di oro è data dalla sola differenza tra il prezzo di acquisto e il prezzo di vendita.

Fine.

E direi che si tratta di una caratteristica estremamente distintiva rispetto alle altre categorie di strumenti finanziari che possono restituire cedole e dividendi.

Ecco, l’oro tutto questo non lo fa.

Non solo.

Riprendiamo un momento il discorso legato all’andamento del prezzo dell’oro.

Sappiamo che l’oro è il bene rifugio per eccellenza, ed è così perché svolge la funzione di riserva di valore ed è in grado di mantenere il potere d’acquisto nel corso del tempo.

Ma il prezzo dell’oro oscilla costantemente e, a seconda delle diverse fasi del ciclo economico, ci si potrebbe ritrovare in portafoglio un bene che ha un prezzo decisamente più basso rispetto a quando lo si è comprato.

Da questo punto di vista i fattori che ne influenzano l’andamento sono tanti:

- Le politiche monetarie delle banche centrali

- L’andamento dei mercati azionari

- Il movimento del cambio euro/dollaro

- La composizione delle riserve auree

- La stabilità politica dei paesi dove risiedono le miniere

- Ecc…

Ora, alla luce di tutto questo, concordi con me che per l’investitore medio è pressoché impossibile riuscire a governare tutte queste variabili e mettersi a cercare di “indovinare” il momento giusto per comprare oro ad un buon prezzo, per poi rivenderlo in un secondo momento quando il prezzo sarà più alto?

Cioè, se rileggi la frase precedente ti rendi conto che chi cerca di ottenere questo risultato è uscito dalla logica degli investimenti finanziari e si sta lanciando a piedi pari in un’operazione di trading.

Nulla di più, nulla di meno.

Voler guadagnare dalla differenza di prezzo di un asset in un periodo breve è esattamente la definizione di speculazione, non di investimento.

Investire soldi richiede invece un adeguato orizzonte temporale per la maturazione dell’interesse composto.

A questo punto, ripensando alla complessità di fare trading su una commodity come l’oro, la domanda che mi sorge spontanea è: ma perché?

Per quale motivo una persona che nella vita fa già un altro lavoro, magari ha una famiglia da seguire e tanti altri problemi da gestire, dovrebbe mettersi a fare trading sull’oro?

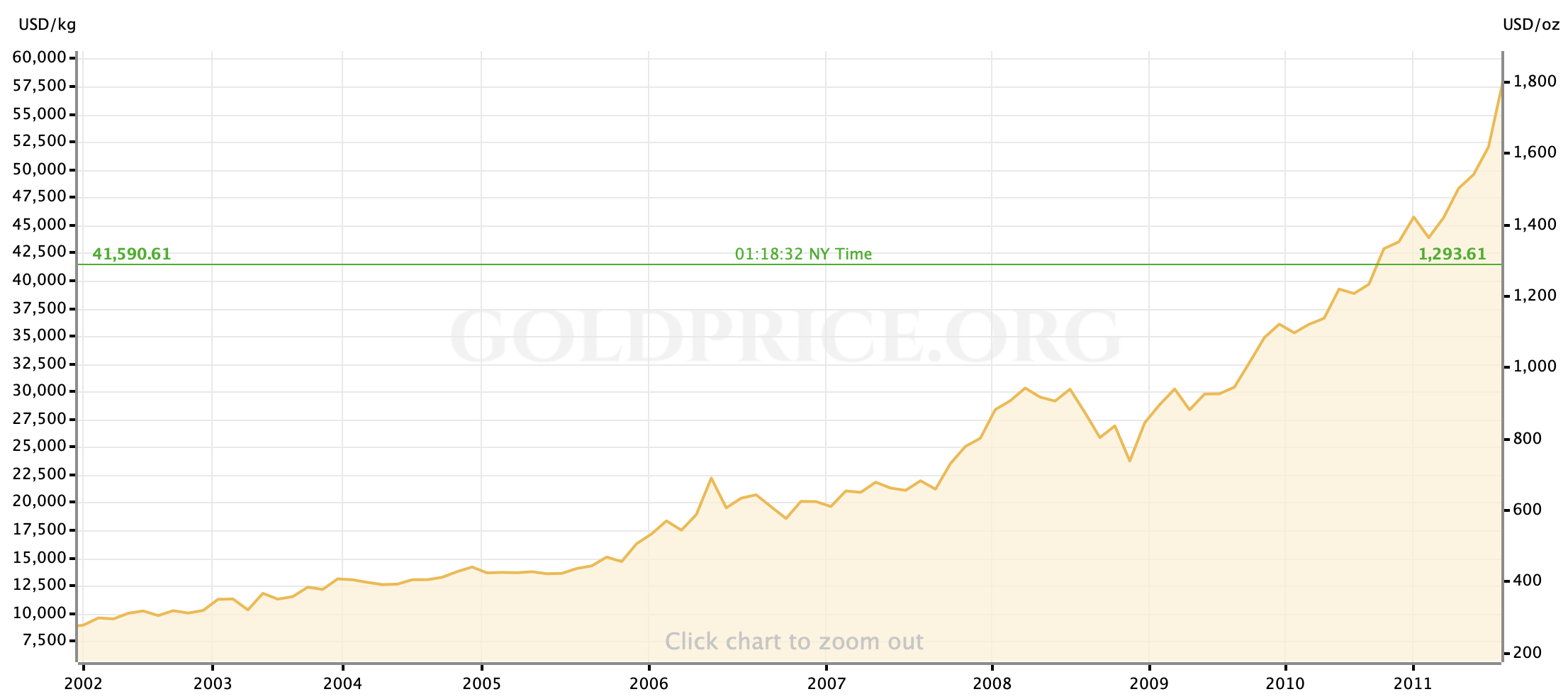

Ma forse dare un’occhiata all’andamento del prezzo nel tempo può aiutare a chiarire meglio le idee.

fonte: goldprice.org

Per capire questo grafico bisogna fare un breve passo in dietro all’inizio del nuovo millennio.

Come dicevamo prima, l’oro attira quando i mercati scendono.

Come sappiamo, tra il 2001 e il 2008 tanta gente è rimasta bruciata dalla bolla dei titoli tecnologici e dei mutui subprime, giurando che non avrebbe mai più investito soldi in vita propria (classico bias mentale di finanza comportamentale).

Anche a seguito di questo motivo (ce ne sono stati molti altri), il prezzo del metallo giallo è cresciuto vertiginosamente per diversi anni, passando dai 300 dollari l’oncia del 2002 ai 1.800 dollari l’oncia di fine 2011.

Prezzo sestuplicato nel giro di un decennio!!!

Ora ti faccio la seguente domanda: dovendo prendere una decisione di investimento guardando il grafico precedente, secondo te a fine 2011 conveniva comprare oro?

Dato il trend crescente in atto da 10 anni…pechè no?

Bene, diamo un’occhiata a cosa è successo subito dopo.

Ops.

Se vado a fare un rapido calcolo di quanto è sceso il prezzo dell’oro nel corso degli anni successivi, possiamo affermare senza ombra di dubbio che abbia raggiunto un buon -30% medio (tra il picco a -38% e la risalita intorno a -27%).

Non male per un asset che non perde mai valore!

Eppure con l’oro sono tutti più indulgenti.

Se ti compri il lingottino e poco dopo il prezzo scende di un -30%, non lo rivendi subito nel panico generale, incassando la perdita, come faresti con un titolo azionario, o sbaglio?

Piuttosto te lo tieni stretto, aspettando tempi migliori.

Un po’ come quando si parla di immobili, dove la razionalità finanziaria passa spesso in secondo piano per lasciare spazio a ragionamenti emotivi e di pancia.

Solo che la gestione del denaro e i ragionamenti emotivi non vanno mai d’accordo.

E questo è un problema non da poco nella gestione del proprio capitale.

Passiamo alla prossima domanda.

Conviene avere un po’ di oro nel portafoglio?

Dipende. E no, non è la classica risposta democristiana che non dice nulla e non prende nessuna posizione.

Avere oro in portafoglio è una scelta che dipende da diversi fattori:

- Quantità di capitale investito

- Profilo di rischio

- Orizzonte temporale

- Situazione dei mercati

L’oro è uno strumento di protezione, che svolge la funzione specifica di proteggere il portafoglio di investimento dalle oscillazioni che può subire a causa delle turbolenze che derivano dai mercati finanziari in agitazione.

Se devo impostare un progetto di investimento sul lungo termine è bene quindi trattarlo come tale e non come un’ennesima forma di speculazione sul prezzo.

Naturalmente l’oro va trattato con cura e delicatezza.

Anche riempirsi il portafoglio di metallo giallo espone a rischi non indifferenti.

Così come ci sono alcune fasi storiche in cui è obiettivamente più alto il costo di proteggersi che quello di non avere la protezione in portafoglio.

Ci vuole sempre equilibrio nelle scelte finanziarie.

In linea generale mi viene da dire che in un’ottica di diversificazione dei propri investimenti, avere una quota di oro sempre presente tutto sommato non fa mai male.

A patto di aver compreso fino in fondo la sua funzione protettiva e non volersi lanciare nel “fantastico” mondo del trading su commodities.

Se la tua motivazione per avere dell’oro nel portafoglio è quella di fare una plusvalenza sul prezzo…lascia perdere.

Se non sai cosa stai facendo la probabilità di subire una perdita secca sono altissime.

Meglio comprare oro fisico o un ETC sull’oro?

Dipende. Anche qui ci sono motivi per comprare la moneta o il classico lingottino d’oro e motivi per comprare lo strumento finanziario (ETC).

Parliamo prima del lingottino fisico.

Se non possiedi almeno qualche centinaio di migliaia di euro, lascia perdere.

E sono buono, in quanto dovremmo in realtà entrare nell’ordine di qualche milione di euro, prima di valutare l’acquisto di oro fisico come strumento di diversificazione del patrimonio.

Comprare oro fisico comporta dei costi di detenzione, come la classica cassetta di sicurezza o il servizio offerto da alcune società specializzate.

Ma soprattutto conviene farlo quando si vuole diversificare il proprio patrimonio, per non avere solo capitale finanziario o immobiliare.

Per quanto riguarda l’acquisto dello strumento finanziario (ETC), va fatto esclusivamente per logiche legate all’equilibrio del tuo portafoglio di investimento.

La motivazione è legata alla storica “de-correlazione” con i mercati azionari.

“De-correlazione” è un termine tecnico il cui significato è che il prezzo di un asset si muove indipendentemente da quello di un altro asset.

In buona sostanza significa che l’oro funge da paracadute, quando i mercati azionari scendono significativamente.

Ecco che quindi avere una quota di un ETC che investa sull’oro aiuta a stabilizzare il portafoglio e a ridurre l’impatto della discesa.

Ovviamente bisogna bilanciare i tempi, i modi e le quantità.

Quale percentuale di oro devo avere nel mio portafoglio?

Dipende. E’ impossibile rispondere a questa domanda in modo secco.

Ci saranno momenti in cui è necessario detenerne una quota ridotta, mentre altri in cui vale la pena alzarne la percentuale.

Così come ci sono fasi del ciclo economico dei mercati finanziari in cui non ha senso averlo in portafoglio.

A tutto questo si aggiunge poi il tuo profilo di rischio di investitore.

Più sei propenso ad assumerti rischio, minore dovrà essere la presenza di oro tra i tuoi investimenti. E viceversa.

Come capisco quando è il momento migliore per investire in oro?

Te lo dico subito…non puoi!

Questa è una domanda che ha alla base il solito presupposto che ci sia il modo di prevedere il futuro e di anticipare quello che succederà sui mercati.

Se non eliminiamo dalla nostra mente l’idea che sia possibile entrare un minuto prima che i mercati corrano verso l’alto e uscire un minuto prima che crollino rovinosamente verso il basso è inutile che ci mettiamo a parlare di investimenti.

Il tuo compito di investitore non è quello di azzeccare il momento di ingresso o di uscita dai mercati, ma di pianificare una strategia di investimento adatta alle tue esigenze e che resista ai diversi cicli economici.

Non esiste il momento migliore per comprare oro perché, se ne hai comprese le caratteristiche, ogni momento è buono per farlo.

Di contro, se sei ancora convinto che il punto sia guardare il prezzo e cercare di capire quando conviene comprare o vendere, allora non ti è chiaro cos’è l’oro e quale ruolo debba avere all’interno del tuo patrimonio.

Se è così torna all’inizio di questo articolo e rileggilo da capo.

Quali sono gli aspetti che devo considerare?

Sull’oro fisico è presente in rete un vero e proprio “circo equestre” di soggetti che ti spacciano qualsiasi promessa mirabolante pur di spingerti a comprare da loro.

Inutile poi dire che se non fai attenzione rischi di incappare in una delle tante truffe e schemi di ponzi che pullulano nei meandri della rete (e non solo).

Dato che si tratta di un acquisto delicato, ognuno sbandiera certificazioni, targhe e medaglie al valore che dovrebbero offrirti un qualche tipo di sicurezza mentale superiore per poterti fidare a fare l’acquisto presso di loro.

Ecco, libera subito la tua mente da tutto questo e ricordati che per acquistare oro fisico devi fondamentalmente assicurarti che:

- La purezza del metallo giallo si misura in millesimi ed è considerato oro puro quello compreso tra 995 e 999,9. Detto questo compra direttamente oro a 999,9/1.000 e siamo a posto.

- Il prezzo dell’oro è stabilito quotidianamente dalla LBMA (London Bullion Market Association) di Londra in $ per oncia troy. Ovviamente nel corso delle contrattazioni giornaliere sui mercati il prezzo varia e così anche i prezzi di acquisto e vendita. Ogni soggetto che opera in questo mercato applica una commissione per la gestione, l’assicurazione e la lavorazione del metallo, perciò non ti scandalizzare quando vedi una differenza di prezzo. Tieni però sempre come riferimento il prezzo della LBMA e quello presente sui principali mercati di negoziazione e confrontalo con quello del soggetto a cui ti rivolgi. In questo modo ti eviti facili truffe e fregature.

- I soggetti abilitati a comprare e vendere oro sono tutti registrati con una specifica autorizzazione presso l’elenco degli operatori professionali in oro tenuto dalla Banca d’Italia. Escludi pure tutti quelli che non sono presenti nella lista.

- L’oro che vai a comprare deve essere allocato, cioè deve essere effettivamente di tua proprietà e nessun soggetto terzo deve godere di diritti particolari.

Quali rischi si corrono con la detenzione di oro?

Semplice, che te lo rubino.

Non si compra oro fisico pensando di metterlo sotto il materasso o di nasconderlo in un posto segreto.

L’oro fisico si compra, lo si assicura e lo si detiene all’interno di una cassetta di sicurezza o sfruttando un servizio di custodia dedicato.

Come vedi, quando dico che non esistono operazioni di gestione del proprio denaro “prive di rischio” parlo con cognizione di causa.

Come investitore serio, la vera scelta che devi fare è su quanto rischio finanziario ti vuoi assumere e quale prezzo vuoi pagare per ridurlo.

Nel caso specifico dell’oro fisico, il rischio è che te lo sottraggano.

Il costo è dato dai sistemi di protezione (assicurazione, detenzione e cassetta di sicurezza).

Quali sono i rischi nel comprare un ETC in portafoglio?

L’oro acquistato tramite l’uso di uno strumento finanziario ha i classici rischi degli altri strumenti finanziari.

Gli ETC sull’oro sono strumenti derivati che investono in commodities.

Ne puoi scegliere di due tipi:

- ETC a replica fisica

- ETC a replica sintetica

Qui si entra un po’ nel tecnico. Cerco quindi di essere il più comprensibile possibile.

Gli strumenti a replica fisica fondamentalmente ricostruiscono “fisicamente” ciò su cui devono investire.

Nel caso dell’oro significa che tu compri una quota dell’ETC, che a sua volta avrà un magazzino da qualche parte dove sono detenuti fisicamente i lingotti.

Al contrario, gli strumenti a replica sintetica utilizzano contratti derivati per acquistare i rendimenti di un “paniere di titoli” che replicano l’investimento in oro (l’avevo detto che si entrava nel tecnico).

Con la replica sintetica si aggiunge un rischio particolare, detto di “controparte”, per cui sei esposto al pericolo che il soggetto che ti deve restituire i rendimenti tramite il derivato possa fallire.

Ma mi rendo conto che tutto questo sia un po’ complesso da capire.

Il messaggio che ti voglio mandare è che ci sono pro e contro in entrambe le scelte e ancora una volta la selezione dipende dal caso specifico.

In linea generale, un investitore normale che deve inserire un po’ di commodities nel suo portafoglio è meglio che utilizzi ETC a replica fisica.

Investire in oro conviene?

Bene, ricapitoliamo ora i messaggi principali che ti devi fissare nella mente quando valuti se effettuare un investimento in oro:

- L’oro è un asset che mantiene il potere d’acquisto nel lungo periodo

- Il prezzo dell’oro nel breve periodo oscilla

- Comprare oro fisico o uno strumento finanziario sull’oro sono due cose diverse e hanno logiche e motivazioni diverse

- Se non hai capito quali sono le sue caratteristiche e a cosa serve investire in oro…non farlo

Buon investimento!